Langfristig höhere Inflation? Der Markt sagt nein!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nach dem Inflationsschub der letzten Monate kommt vermehrt die Frage auf, ob das nun ein nachhaltiger Anstieg ist oder nicht. Die Notenbanken beantworten die Frage, indem sie vor allem die Kerninflation im Auge behalten. Dort werden Energie- und Nahrungsmittelpreise nicht berücksichtigt. Sie sind die volatilsten Komponenten der Inflationsrate.

Steigende oder fallende Rohstoffpreise können die Inflationsrate kurzfristig stark schwanken lassen. Nachhaltig ist das nicht. Wer etwas über den zugrundeliegenden Trend erfahren möchte, beachtet deswegen vor allem die Kernrate. Genau das machen auch die Notenbanken.

Die Kernrate zeigt keine dramatische Entwicklung an. In Europa ist sie nach wie vor niedrig und von 2 % weit entfernt. In den USA steigt die Kernrate, aber nur sehr langsam. Die von der Fed bevorzugte Kernrate liegt ebenfalls noch unterhalb von 2 %. Es gibt also wirklich keinen Grund zur Panik.

Auf den ersten Blick kann man Ruhe bewahren. Auf den zweiten Blick gibt es auch gute Gründe, weshalb wir einen nachhaltigen Inflationsanstieg sehen könnten. Es geht dabei nicht um die Inflation auf Sicht von Monaten, sondern auf Sicht von Jahren. Kurzfristig dürfte die Inflationsrate demnächst wieder sinken. Das liegt an einem geringeren Anstieg der Rohstoffpreise auf Jahressicht. Zudem fielen die Preise von Öl und Co zuletzt wieder. Das dürfte über den Rest des Jahres 2017 dafür sorgen, dass der Aufwärtsdruck auf die Inflationsrate deutlich abebbt.

Die Sache ist auf Sicht von Monaten relativ klar. Erst ist die Inflationsrate gestiegen, nun sinkt sie wieder etwas. Aber was geschieht danach? Was geschieht mittel- und langfristig?

Langfristig deutet sich aus fundamentaler Sicht durchaus nachhaltig höhere Inflation an. Es ist allerdings ein noch eher zartes Pflänzchen. Im Kern geht es dabei um den Wirtschaftsaufschwung, der in den USA so langsam dazu führt, dass Arbeit knapp wird. Auch in einigen europäischen Ländern ist die Entwicklung ähnlich, z.B. in Deutschland. In Japan ist die Arbeitslosigkeit praktisch abgeschafft.

Über die kommenden Jahre werden immer mehr Länder hinzukommen. Arbeit wird global knapper. Das wiederum führt zu höheren Lohnzuwächsen, welche ihrerseits die Nachfrage steigen lassen und diese wiederum die Preise. Allein, keiner glaubt an diese Geschichte.

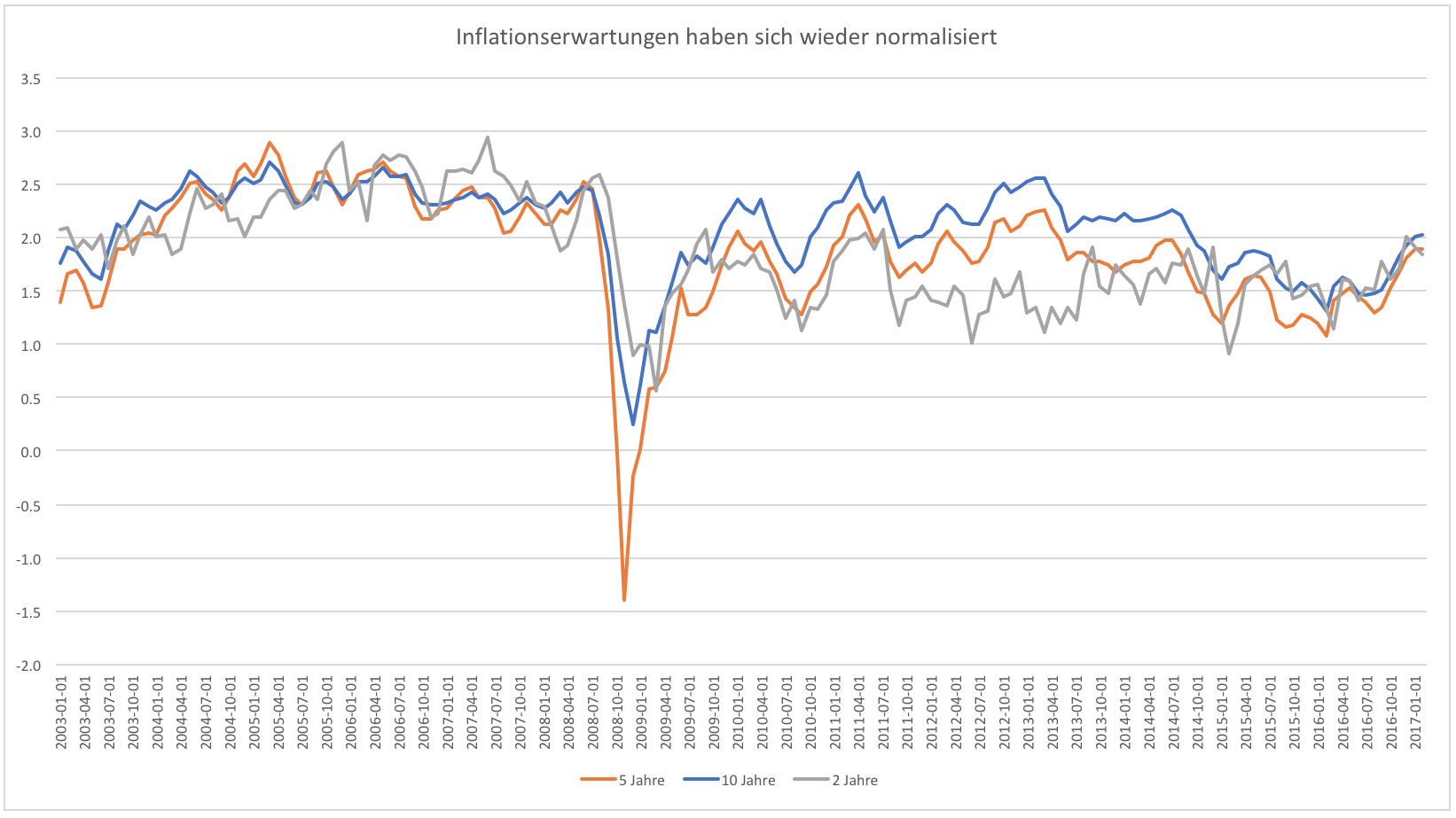

Als die Inflation wegen sinkender Rohstoffpreise niedrig war, sahen Anleger das wie die Notenbanken als vorübergehendes Phänomen. Grafik 1 zeigt dazu die Inflationserwartungen, die Anleger über die kommenden 2, 5 und 10 Jahre hatten. Die außergewöhnlich niedrige Inflation spiegelt sich in den Erwartungen über 2 Jahre wider. Die langfristigen Erwartungen gaben mit der Zeit ebenfalls nach. Inzwischen haben sich die Erwartungen über alle Zeithorizonte wieder normalisiert.

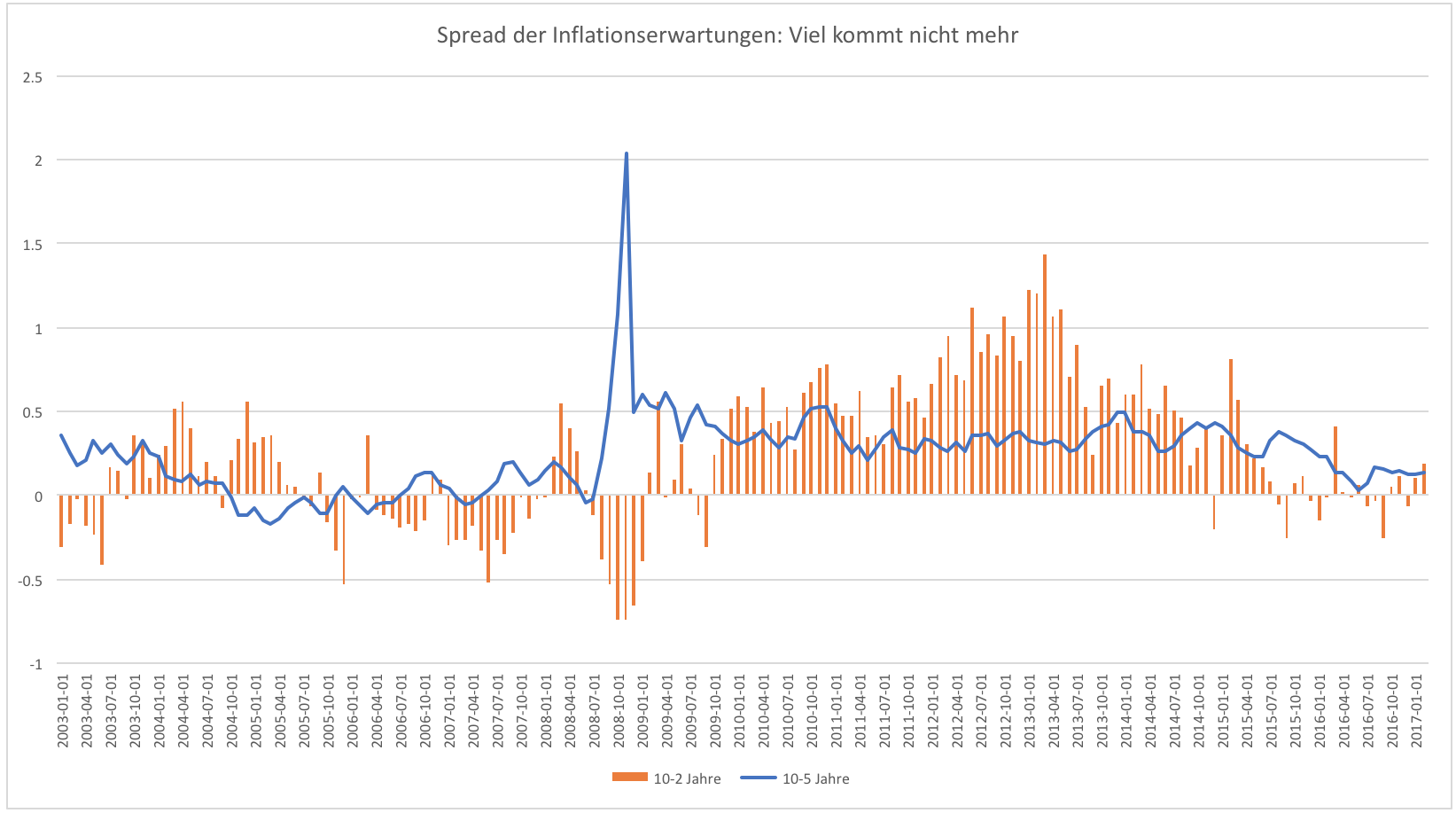

Derzeit erwarten Anleger über die kommenden 2 Jahre 2 % Inflation. Das gleiche erwarten sie über einen Zeitraum von 5 und 10 Jahren. Der Spread, also der Unterschied zwischen den langfristigen (10 Jahre) und den mittelfristigen (5 Jahre) Erwartungen ist nahe 0 %. So ähnlich sieht es beim Spread zwischen 10 und 2 Jahren aus (Grafik 2). Anleger erwarten keinen Inflationsanstieg mehr, weder kurzfristig noch langfristig. Das war’s also schon mit dem Inflationsanstieg. Mehr als das, was wir in den vergangenen Monaten gesehen haben, gibt es nicht.

Ob der Markt damit Recht behält, wird sich weisen. Ich habe da so meine Zweifel. Man darf auch nicht vergessen, dass die Geldschwemme der Notenbanken bisher nur deswegen nicht zu höherer Inflation geführt hat, weil die Geldumlaufgeschwindigkeit gesunken ist. Das wiederum lag an mangelnder Zuversicht von Verbrauchern und Unternehmen. Die Zuversicht kehrt gerade zurück, was zu einem überraschenden Boom führen könnte.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Nette Zusammenfassung ... gefällt mir !

Ich hoffe auf politische Entwicklungen, die diese fundamentale Markterwartung durcheinander wirbeln wird.

An der Börse trifft ja bekanntlich mit Vorliebe genau das ein, was die Masse NICHT erwartet. So betrachtet ist die allgemeine Erwartung geringer oder ausbleibender Inflation mit hoher Wahrscheinlichkeit ein guter Indikator in die Gegenrichtung.

Hinzu kommt: Inflation kommt von inflare (aufblasen). Wer bei dem "Geldmengengebläse" der vergangenen Jahre von weiterhin geringer Inflation ausgeht, der dürfte in absehbarer Zukunft lernen, was mit dem Inflationsbegriff tatsächlich gemeint ist.

Ich glaube Sie meinen nicht, dass "Arbeit" knapp wird, sondern Arbeitskräfte? Wenn Arbeit knapp werden würde, würden die Löhne fallen weil sie um weniger Arbeit die gleichen Anzahl Arbeitswilliger streitet.