Lässt diese Trendumkehr den Aktienmarkt kollabieren?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

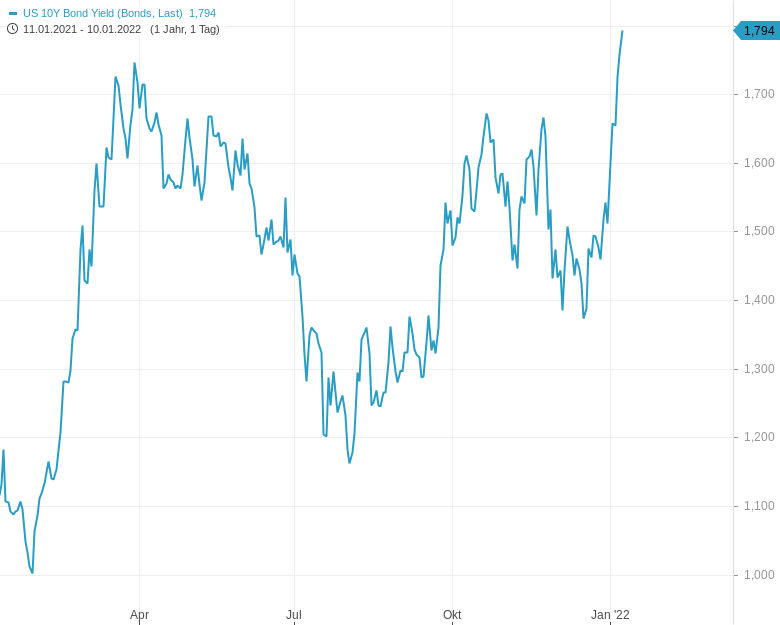

- US 10Y Bond YieldKursstand: 1,794 % (Bonds) - Zum Zeitpunkt der Veröffentlichung

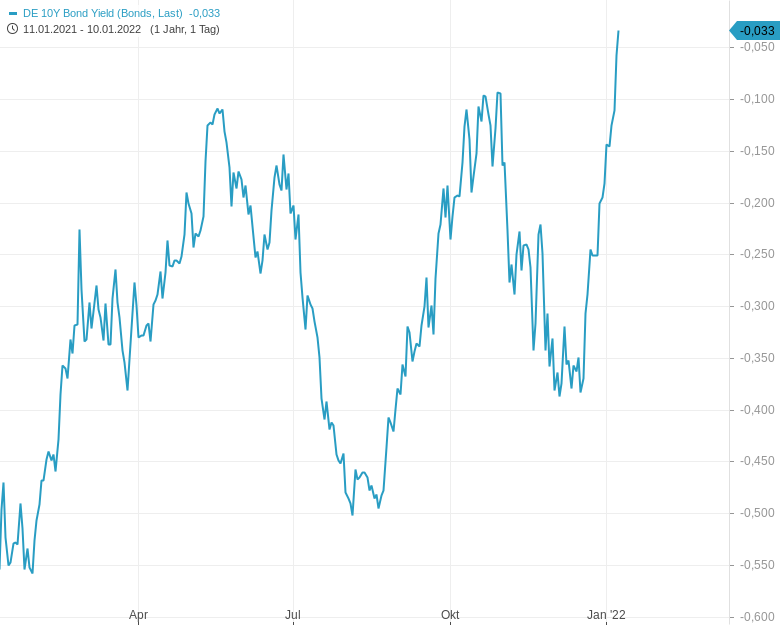

- DE 10Y Bond YieldKursstand: -0,033 % (Bonds) - Zum Zeitpunkt der Veröffentlichung

- US 10Y Bond Yield - Kurs: 1,794 % (Bonds)

- DE 10Y Bond Yield - Kurs: -0,033 % (Bonds)

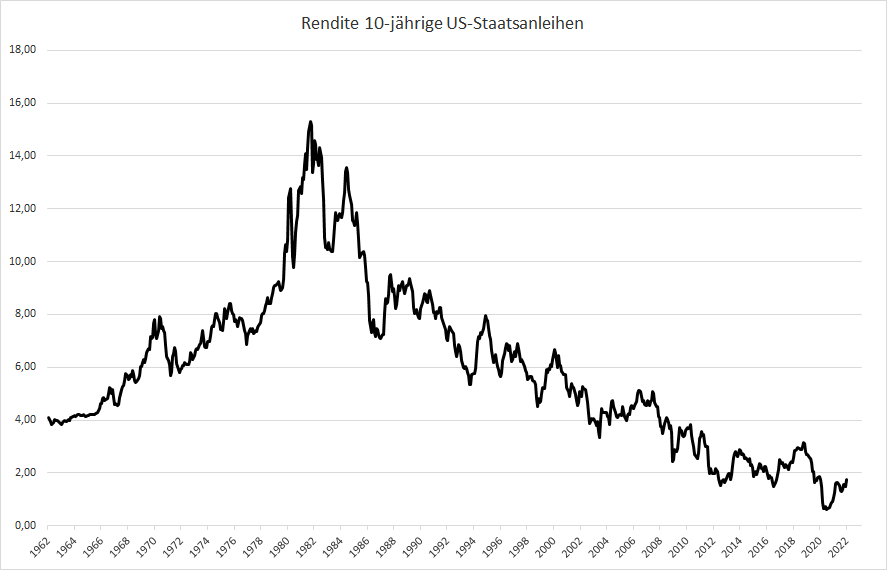

Es gibt nur wenige Trends an den Finanzmärkten, die über Jahrzehnte andauern und auch Entwicklungen wie die Internetblase, die Finanzkrise oder den Corona-Schock überdauern. Möglicherweise gibt es auch nur einen Trend, der diese Kriterien erfüllt. Die Rede ist vom Trend der fallenden langfristigen Zinsen.

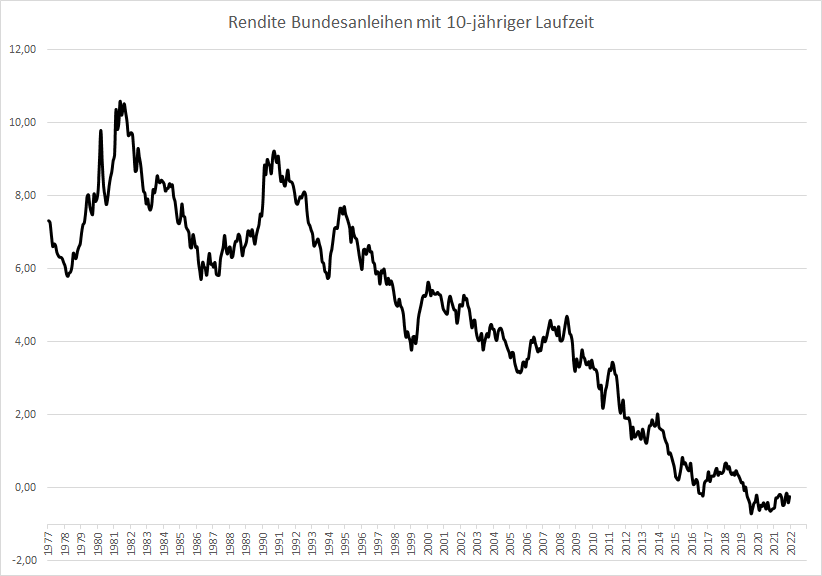

Bei den kurzfristigen Zinsen, die vor allem von den Notenbanken bestimmt werden, gab es in den vergangenen Jahrzehnten immer wieder Zyklen steigender und sinkender Zinsen. Anders sieht es bei den langfristigen Zinsen, genauer gesagt bei den Renditen von Staatsanleihen aus. Natürlich gab es auch hier immer wieder kurzfristige Gegenbewegungen, aber übergeordnet befinden sich die langfristigen Zinsen seit nunmehr 40 Jahren mehr oder weniger ohne Unterbrechung in einem Abwärtstrend. Jedenfalls dann, wenn man einen langfristigen Chart betrachtet.

Die sinkenden langfristigen Zinsen haben für den Aktienmarkt einen ungeheuren Rückenwind bedeutet. Denn einerseits sinken dadurch die Finanzierungskosten für Unternehmen. Andererseits bedeuten niedrigere Zinsen auch, dass künftige Unternehmensgewinne und damit auch der Wert ganzer Unternehmen steigt, weil bei der Unternehmensbewertung z.B. im Rahmen des Discounted-Cashflow-Modells niedrigere Diskontierungszinsen angesetzt werden. Und drittens machen niedrigere Anleiherenditen Aktien im Vergleich zu festverzinslichen Anlageformen als Investment deutlich attraktiver.

Aktuell stehen die Chancen so gut wie noch nie seit 40 Jahren, dass der Abwärtstrend der langfristigen Zinsen ein Ende findet. Verantwortlich dafür ist vor allem die stark gestiegene Inflation. Denn liegt die Inflationsrate für die Laufzeit der Anleihen über dem Nominalzins, dann sind Anleihen inflationsbereinigt ein garantiertes Verlustgeschäft. Zwar ist es nicht ungewöhnlich, dass Staatsanleihen inflationsbereinigt ein Verlustgeschäft sind. Allerdings war die Diskrepanz zwischen Inflationsrate und nominalen Zinsen schon lange nicht mehr so hoch wie aktuell. Es dürfte ziemlich wahrscheinlich sein, dass in den kommenden Jahren entweder die Inflation wieder deutlich sinkt, oder die langfristigen Zinsen deutlich steigen.

In der Tat sind in den zurückliegenden beiden Jahren die langfristigen Anleiherenditen bereits rund um den Globus deutlich gestiegen. Lag die Rendite der zehnjährigen US-Staatsanleihe im Corona-Jahr 2020 im Tief noch bei ungefähr einem halben Prozent, stehen sie inzwischen bei knapp unter 1,8 Prozent.

- ()-

Die Rendite der deutschen Bundesanleihen mit einer Laufzeit von zehn Jahren steht zwar deutlich niedriger und befindet sich noch immer im negativen Bereich. Trotzdem deutet sich auch hier eine Trendwende an, die sich möglicherweise als entscheidend erweisen könnte.

Allerdings gibt es auch Argumente, die gegen stark steigende langfristige Zinsen sprechen. Die rekordhohe Verschuldung rund um den Globus könnte bei deutlich höheren Zinsen zu Problemen führen. Die Notenbanken dürften deshalb bestrebt sein, den Anstieg zumindest zu verlangsamen. Bei sehr langfristiger Betrachtung steht tatsächlich noch überhaupt nicht fest, ob die Trendwende wirklich schon begonnen hat oder ob es wirklich zu der erwarteten Trendwende kommen wird. Dass die langfristigen Zinsen noch für viele Jahre oder gar Jahrzehnte immer weiter sinken, dürfte zwar ausgeschlossen sein. Es könnte aber durchaus sein, dass die Zinsen für lange Zeit rund um das aktuelle Niveau pendeln werden.

Die rekordhohe Verschuldung, Entwicklungen wie der Klimawandel und auch das absehbare Ende der Phase sinkender Zinsen könnten für die Aktienmärkte in den kommenden Jahrzehnten erheblichen Gegenwind bedeuten. Weil es sich um sehr langfristige Entwicklungen handelt, ist ein echter Börsencrash als Folge aber eher unwahrscheinlich. Viel wahrscheinlicher dürfte sein, dass die langfristig mit Aktien erzielbaren Renditen sinken und in den kommenden 40 Jahren nicht mehr so hoch ausfallen werden wie in den vergangenen Jahrzehnten. Allerdings sind langfristige Prognosen immer mit Vorsicht zu genießen, wie die Vergangenheit zweifellos zeigt.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.