JUNGHEINRICH - Kion-Konkurrent mit Zahlen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Jungheinrich AG - WKN: 621993 - ISIN: DE0006219934 - Kurs: 29,380 € (XETRA)

Der Gabelstaplerhersteller Jungheinrich hat in den ersten neun Monaten 2025 zwar leichte Zuwächse bei Auftragseingang und Umsatz erzielt, musste jedoch einen drastischen Gewinneinbruch hinnehmen. Der Konzernumsatz kletterte leicht auf 4,008 Mrd. EUR, nach 3,923 Mrd. EUR im Vorjahreszeitraum. Der Auftragseingang legte um 3,7 % auf 4,077 Mrd. EUR zu. Das operative Ergebnis (EBIT) halbierte sich jedoch beinahe und sank von 320,2 Mio. EUR auf nur noch 160,3 Mio. EUR. Entsprechend brach die EBIT-Rendite von 8,2 % auf 4,0 % ein. Auch der Free Cashflow war mit 151 Mio. EUR (Vorjahr: 314 Mio. EUR) deutlich rückläufig.

Hohe Einmalbelastungen als Hauptgrund

Als Ursache für den massiven Ergebnisrückgang nannte der Konzern, der auf Lagertechnik und automatisierte Logistiklösungen spezialisiert ist, erwartete Sondereffekte im dritten Quartal. Diese setzten sich im Wesentlichen aus zwei Posten zusammen: einer Wertminderung von 85 Mio. EUR im Zuge des Verkaufs der russischen Tochtergesellschaft und Aufwendungen von 60 Mio. EUR für das laufende Transformationsprogramm.

Konzernumbau und Rückzug aus Russland, Prognose bestätigt

Das im Juli beschlossene Transformationsprogramm zielt darauf ab, die globale Wettbewerbsfähigkeit durch Optimierungen in Produktion, Management und Verwaltung zu sichern. Mittelfristig erhofft sich Jungheinrich dadurch nachhaltige Kosteneinsparungen von rund 100 Mio. EUR. Für das laufende Geschäftsjahr 2025 rechnet das Management jedoch zunächst mit Einmalaufwendungen von etwa 90 Mio. EUR, von denen der Großteil bereits im dritten Quartal verbucht wurde.

Ebenfalls im Juli unterzeichnete Jungheinrich den Vertrag über die Veräußerung der russischen Tochtergesellschaft an einen lokalen Finanzinvestor. Der Vollzug dieser Transaktion steht allerdings noch unter dem Vorbehalt der Zustimmung der zuständigen russischen Regierungskommission.

An seiner Prognose für das Gesamtjahr 2025 hält der Vorstand fest.

Fazit

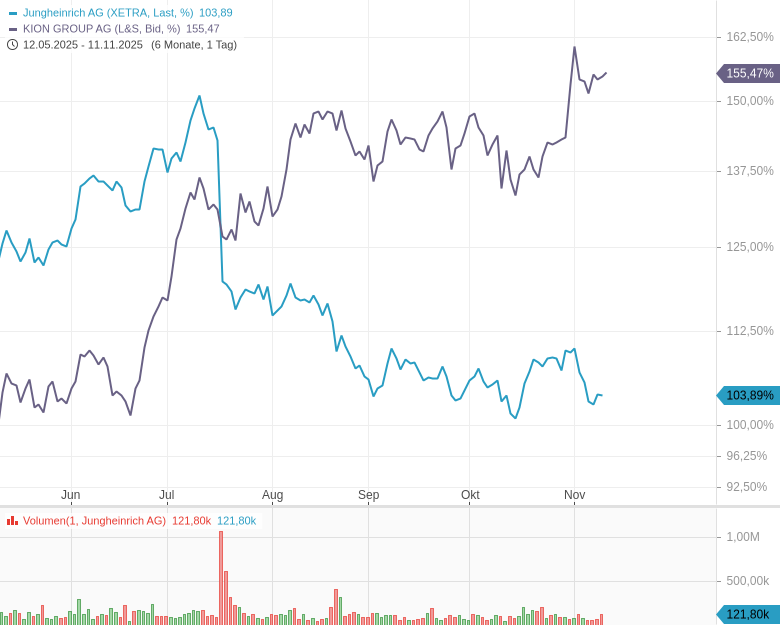

Keine großen Überraschungen bei den Zahlen. Im Wesentlichen war das so erwartet worden, einen Tick besser ausgefallen ist der Auftragseingang. Interessant ist zweifellos, dass es bei der Aktie des Branchenkollegen Kion seit Sommer viel besser läuft als bei der Aktie von Jungheinrich. Dadurch kommt es auch zu einem inzwischen 30%-igen Bewertungsaufschlag der Kion-Aktie, zumindest auf Basis der 2026er-Schätzungen. Das könnte durchaus im Laufe des nächsten Jahres wieder ausgeglichen werden.

Tipp: Ich handele direkt über stock3 mit Smartbroker+ Absolut empfehlenswert!

Anbei die aktuellen Analystenschätzungen, alle Angaben beziehen sich auf den aktuellen Kurs von 30 EUR.

| Jahr | 2024 | 2025e | 2026e |

| Umsatz in Mrd. EUR | 5,39 | 5,44 | 5,64 |

| Ergebnis je Aktie in EUR (non GAAP) | 2,84 | 1,09 | 2,86 |

| KGV | 11 | 27 | 11 |

| Dividende je Aktie in EUR | 0,78 | 0,33 | 0,81 |

| Dividendenrendite | 2,6 % | 1,1 % | 2,7 % |

| Börsenwert: 3 Mrd. EUR | |||

| Link zur Investor Relations Seite | |||

Registriere Dich jetzt bei Bitpanda, trade mind. 50€ in Edelmetallen und Du erhältst 15€ in Silber als Bonus auf Deinem Bitpanda Konto.

Transparent, einfach und perfekt für Deinen erfolgreichen Einstieg!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.