Jetzt kommt die Rechnung für die ultralockere Geldpolitik seit 2008

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.674,84 Pkt (S&P)

Im Englischen gibt es den Ausdruck „There is no free lunch.“ Die vergangenen 10 Jahre wirkten allerdings so, als gäbe es das Essen (hohe Aktienmarktrendite) umsonst. Jahr um Jahr stiegen Aktien immer weiter. Die Gewinne der Unternehmen ziehen schon lange nicht mehr mit. Die Bewertung wurde immer höher.

Das konnte man sich durch die Niedrigzinspolitik schönreden. Bei Negativzinsen gibt es ja keine Alternative zu Aktien. So hoben sich Aktien immer mehr von der wirtschaftlichen Realität ab. Die nominale US-Wirtschaftsleistung stieg nach Ende der Finanzkrise bis heute um 70 %. Der Aktienmarkt konnte sich hingegen versechsfachen.

Anders als Finanzalchemie kann man das nicht bezeichnen. Unternehmen sind das wert, was sie erwirtschaften. Was Unternehmen erwirtschaften können, steckt in der Wirtschaftsleistung. Langfristig macht es keinen Sinn, wenn sich Aktienmarkt und wirtschaftliche Performance zu sehr voneinander unterscheiden.

Trotzdem wurden Anleger Jahr um Jahr eines Besseren belehrt. Die Bewertung stieg immer höher. Solange der Trend anhält, beschwert sich niemand. Früher oder später muss die Rechnung gezahlt werden. Der Moment ist jetzt und für Anleger und Haushalte wird es schmerzhaft.

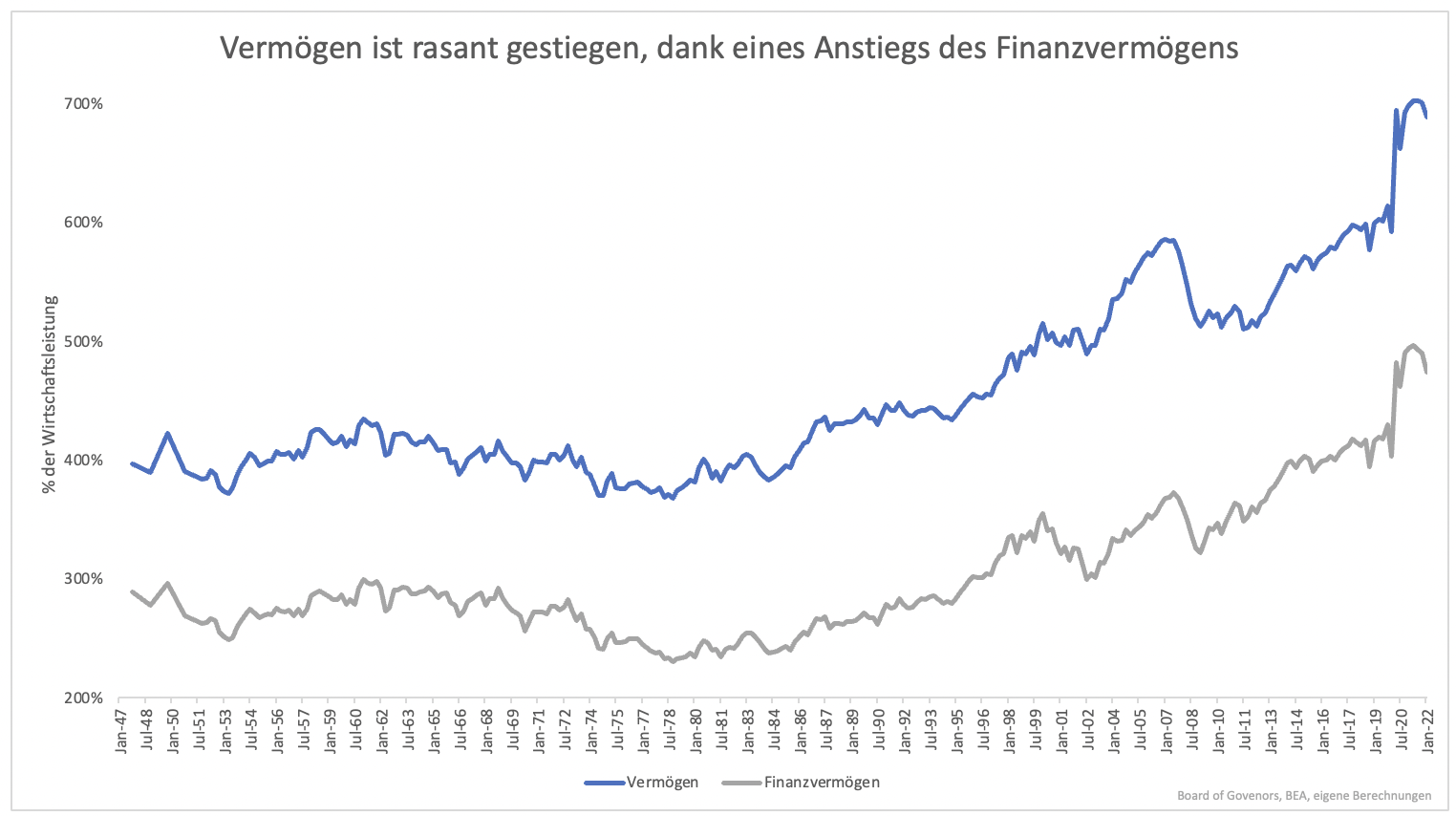

Der Vermögensanstieg der US-Haushalte seit 2009 geht fast vollständig auf einen Anstieg des Finanzvermögens zurück. Das Gesamtvermögen erreichte vor der Finanzkrise 586 % der Wirtschaftsleistung. Das Finanzvermögen lag bei 368 %. Vor Beginn der Aktienmarktkorrektur erreichte das Gesamtvermögen einen Wert von 700 % der Wirtschaftsleistung. Das Finanzvermögen war auf 493 % gestiegen (Grafik 1). Haushalte sind heute reicher als damals und haben das vor allem dem Aktienmarkt zu verdanken.

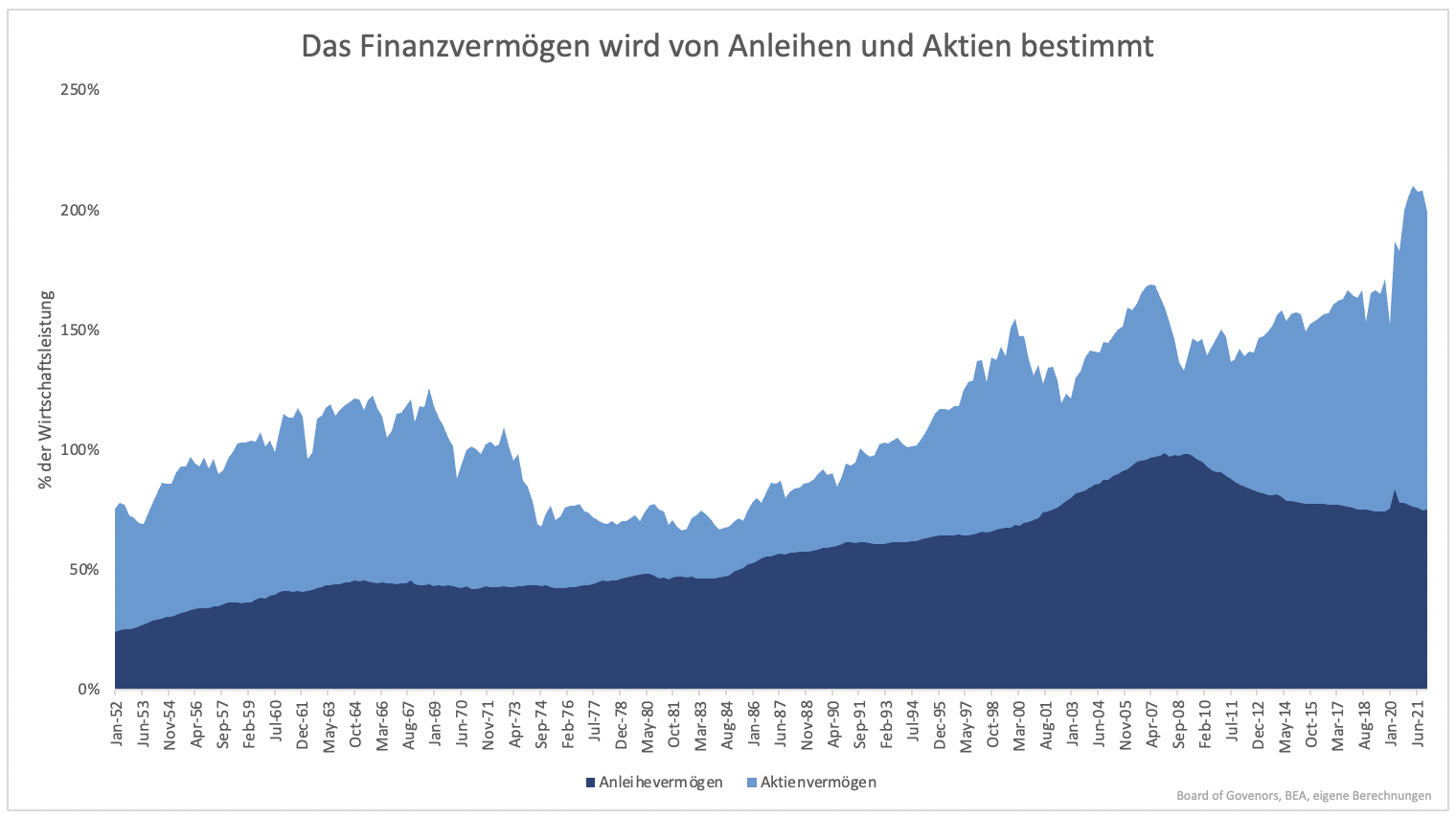

Das Finanzvermögen besteht vor allem aus Anleihen und Aktien. Der Anleiheanteil schrumpfte, weil niedrige Zinsen als unattraktiv empfunden wurden. Dank höherer Aktienanteile und einem langen Bullenmarkt, wurde der Rückgang bei Anleihen durch Aktien mehr als ausgeglichen (Grafik 2).

Genau diese Umschichtung in Aktien hat den Markt nach oben getrieben. In den vergangenen dreizehn Jahren wurde nach und nach mehr in den Aktienmarkt gelenkt. Die Performance war ja auch gut und Alternativen gab es kaum. Wenn alle Haushalte, die Aktien kaufen konnten, gekauft haben, fehlt es an Käufernachschub.

Der fehlende Käufernachschub fällt gerade mit ungünstigen Umständen (Inflation, Zinswende usw.) zusammen. Fundamental lässt sich ein Aufwärtstrend nicht mehr rechtfertigen. Die berechtigte Korrektur läuft. Mit jedem Tag, den die Korrektur andauert, werden Privatanleger nervöser. Nach und nach wird verkauft, was den Abwärtstrend lange am Leben erhalten kann.

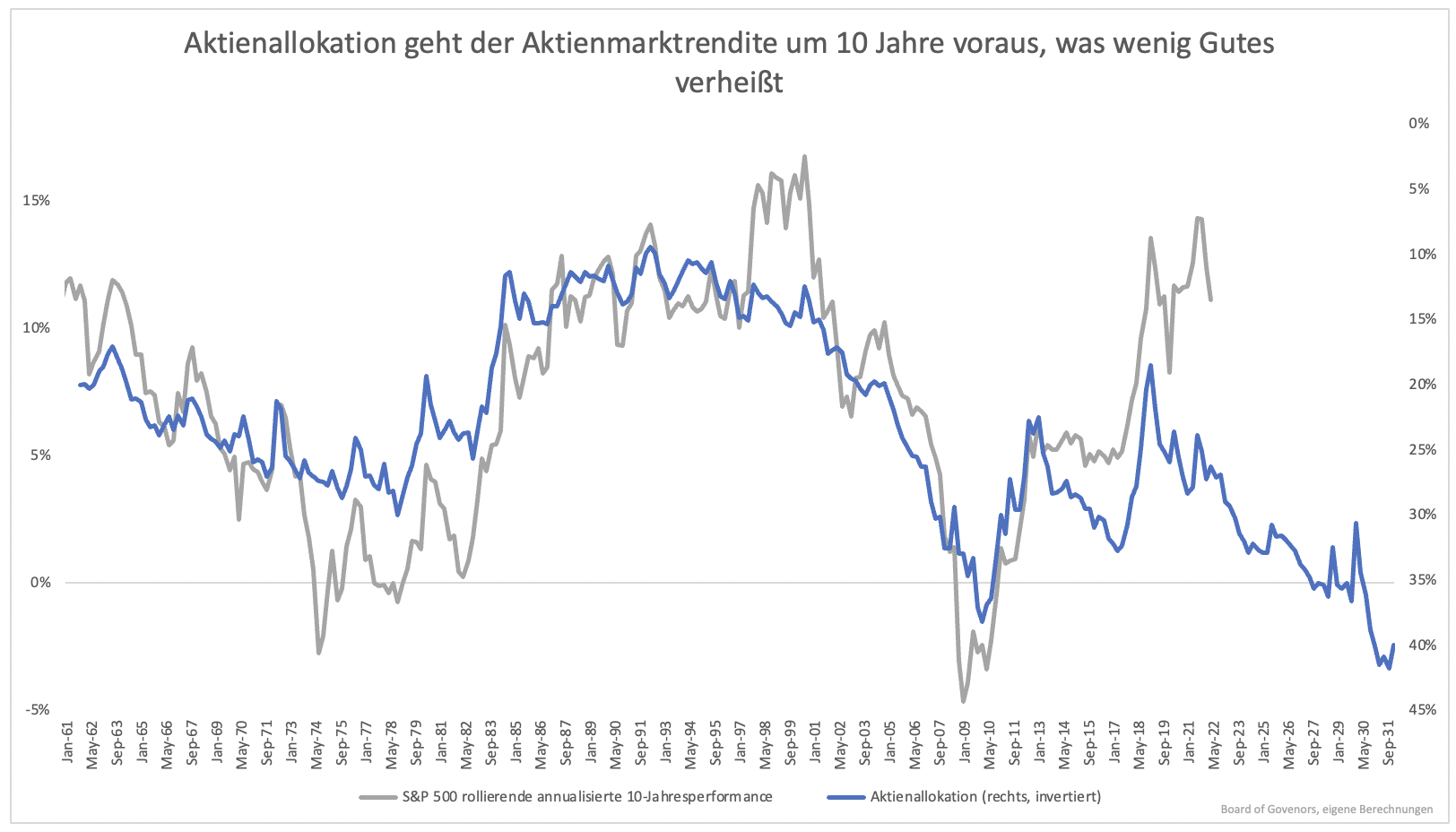

Dieser langfristige Trend ist nichts anders als eine Umschichtung von Vermögenswerten. Diese Umschichtung ist zyklisch und jeder Zyklus dauert mehrere Jahre. Gerade hat ein Zyklus begonnen, in dem die Aktienallokation sinkt. Die Aktienallokation geht der Rendite am Aktienmarkt um 10 Jahre voraus. Darüber hatte ich bereits vor einigen Wochen berichtet.

Die Daten aus dem Artikel vom Mai können nun mit weiteren Zahlen untermauert werden (Grafik 3). Tendenziell ist in den kommenden Jahren mit einer sinkenden Rendite zu rechnen. Im schlimmsten Fall stehen US-Aktien in einem Jahrzehnt nicht höher als heute. Das ist der Preis der guten Rendite der letzten 10 Jahre. Hohe vergangene Performance wird nun mit niedriger ausgeglichen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr geehrter Herr Schmale,

Ich lese Ihre Einschätzungen/Analysen besonders gern,vielen Dank. Könnten Sie diesen Artikel bitte einmal in Bezug setzen zu einer Ihrer letzten Einschätzungen,nämlich über das mgl.frühere Ende des Bärenmarktes? Scheinbar besteht ja ein Widerspruch zwischen dem Ende ees Bärenmarktes (folglich also steigenden Kursen) und der Schlussfolgerung aus diesem Artikel, also fallenden Aktienkursen.

vielen Dank!