Ist das Zinshoch für diesen Konjunkturzyklus bereits erreicht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nach dem Zinsanstieg der letzten Wochen läuten einige Analysten bereits das Ende des Anleihebullenmarktes ein. Dieser Bullenmarkt begann in den 80er Jahren. Seither sinken die Zinsen immer weiter. Entlang des Konjunkturzyklus gibt es natürlich eine Bandbreite, in der die Zinsen schwanken. Tendenziell ging es jedoch immer weiter nach unten.

Ein 40-jähriger Bullenmarkt ist einmalig. Bereits nach der Finanzkrise wurde darüber spekuliert, ob der Bullenmarkt enden würde. Mehrfach wurde das Ende ausgerufen. Auf das Ende warten wir bis heute. Der Trend zu immer niedrigeren Zinsen ist ungebrochen.

Dass der Bullenmarkt bisher nicht beendet werden konnte, hat gute Gründe. Zinsen sind eine Funktion von Inflation. Die Inflationsrate sinkt seit Jahrzehnten und hier ist es leichter für die Zukunft keine Veränderung zu erkennen. Kurzfristig, also in diesem Jahr, wird die Inflation ansteigen.

Der Verbraucherpreisindex fiel zu Beginn der Pandemie. Durch dieses Basiseffekt steigt die Teuerung ganz automatisch um 3-4 % in den kommenden Monaten in den USA. In Europa wird der Effekt etwas geringer ausfallen.

Bleibt die Frage, ob aus diesem Strohfeuer ein neuer Trend hin zu mehr Inflation wird. Persönlich bin ich da inzwischen skeptisch. Die großen Treiber der Inflation sind Rohstoffpreise, Bevölkerungswachstum und verfügbare Produktionskapazität. Rohstoffpreise sind gestiegen und werden langfristig weiter steigen. Die Wirtschaft ist jedoch deutlich weniger rohstoffintensiv als noch vor 30 oder 40 Jahren.

Die Bevölkerung wächst in vielen Ländern nicht, sie schrumpft. Das drückt die Nachfrage und damit auch die Inflation. Kapazitäten gibt es ausreichend. In diesem Jahr sind die Lieferketten etwas durcheinandergeraten. Das wird für steigende Preise sorgen. Es ist jedoch ein vorübergehendes Phänomen.

Im Gegensatz zur Finanzkrise wird heute von Staaten sehr viel mehr Geld ausgegeben. Regierungen sind sich der Verschuldung jedoch bewusst. Es ist sehr unwahrscheinlich, dass staatliche Nachfrage des aktuellen Ausmaßes ein Dauerzustand wird. Kurz gesagt: der Inflationsanstieg in diesem Jahr wird sich wohl als Strohfeuer erweisen.

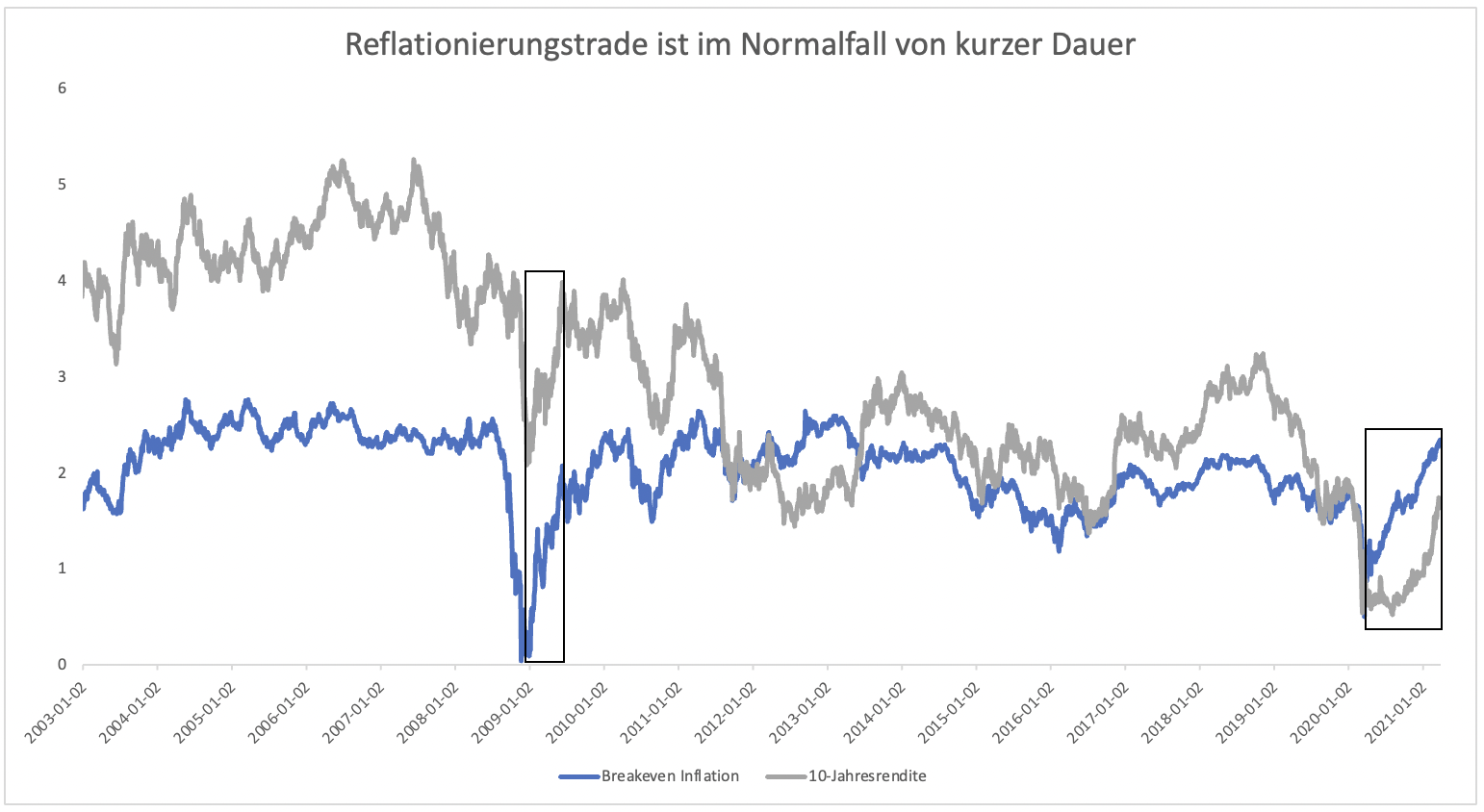

Anleger haben bereits viel Inflation eingepreist. Die Breakeven-Inflation in den USA steht bei 2,35 %. Anleger erwarten über die nächsten 10 Jahre im Durchschnitt 2,35 % Inflation. Das ist sportlich. Ein Anstieg dieser Erwartungen zu Beginn eines Konjunkturzyklus ist aber nicht ungewöhnlich (Grafik 1). Sobald dieser erste Anstieg vorüber ist, erreichen 10-jährige US-Anleihen bereits ein zyklisches Hoch, welches im Verlauf der Folgejahre nur leicht überschritten wird, wenn überhaupt.

Die Idee der Reflationierung hält sich bereits länger als nach der Finanzkrise. Die Breakeven-Inflation ist so hoch wie lange nicht und die Erwartungen erscheinen inzwischen unrealistisch hoch. Man kann darüber nachdenken, eine Gegenposition zu erwägen. Dabei würde man Langfristanleihen kaufen.

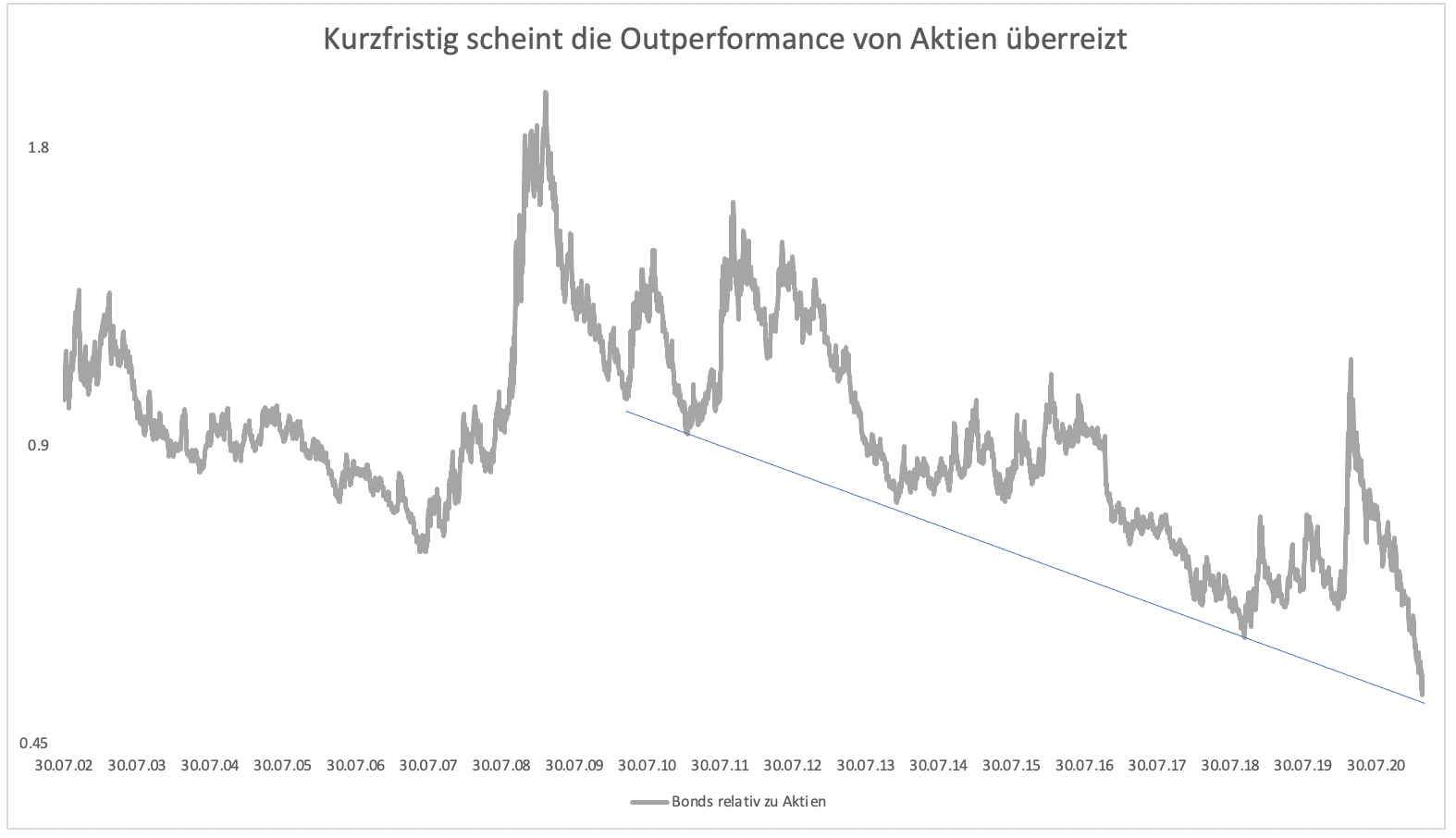

Langfristanleihen sind im Vergleich zum Aktienmarkt keine schlechte Anlage gewesen. Erst vor einem Jahr lag die Performance seit 2002 gleichauf. Wer also 2002 in Langfristanleihen investierte, konnte bis April 2020 genau die gleiche Performance erwirtschaften wie mit dem S&P 500 (Grafik 2).

Ob die Zinsen gleich morgen wieder fallen, sei dahingestellt. Im Vergleich zum S&P 500 erscheinen Langfristanleihen nun überverkauft (Grafik 3). Ich halte seit kurzem den iShares 20+ Treasury Bond ETF (ISIN US4642874329). Die Positionsgröße ist noch überschaubar. Die Zinsen könnten relativ bald zu fallen beginnen. Es besteht aber eine gewisse Unsicherheit darüber, wie der Markt auf die steigende Inflation in den kommenden Monaten reagiert. Daher ist die Position vorerst klein und wird ggf. ausgebaut, wenn die Zinsen weiter steigen.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.