Ist das der Punkt, der die EZB zur Umkehr bewegen wird?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die EZB will zwar noch nicht aus der lockeren Geldpolitik aussteigen, doch sie kann sich dem globalen Trend nicht ganz widersetzen. Dabei hat sie wirklich alles getan, um das Gaspedal weiter durchzudrücken. Höhere Zinsen wurden von EZB-Präsidentin Lagarde kategorisch ausgeschlossen.

Das Pandemiekaufprogramm wird im März beendet, doch das kann man kaum als Straffung der Geldpolitik begreifen. Es war für diesen Zeitraum ausgelegt. Es läuft aus und im Gegenzug werden die Käufe unter dem zeitlich unbegrenzten QE-Programm angehoben. Das kann man beim besten Willen nicht als Straffung verstehen. Streng genommen ist die Aufstockung von QE sogar eine weitere Lockerung.

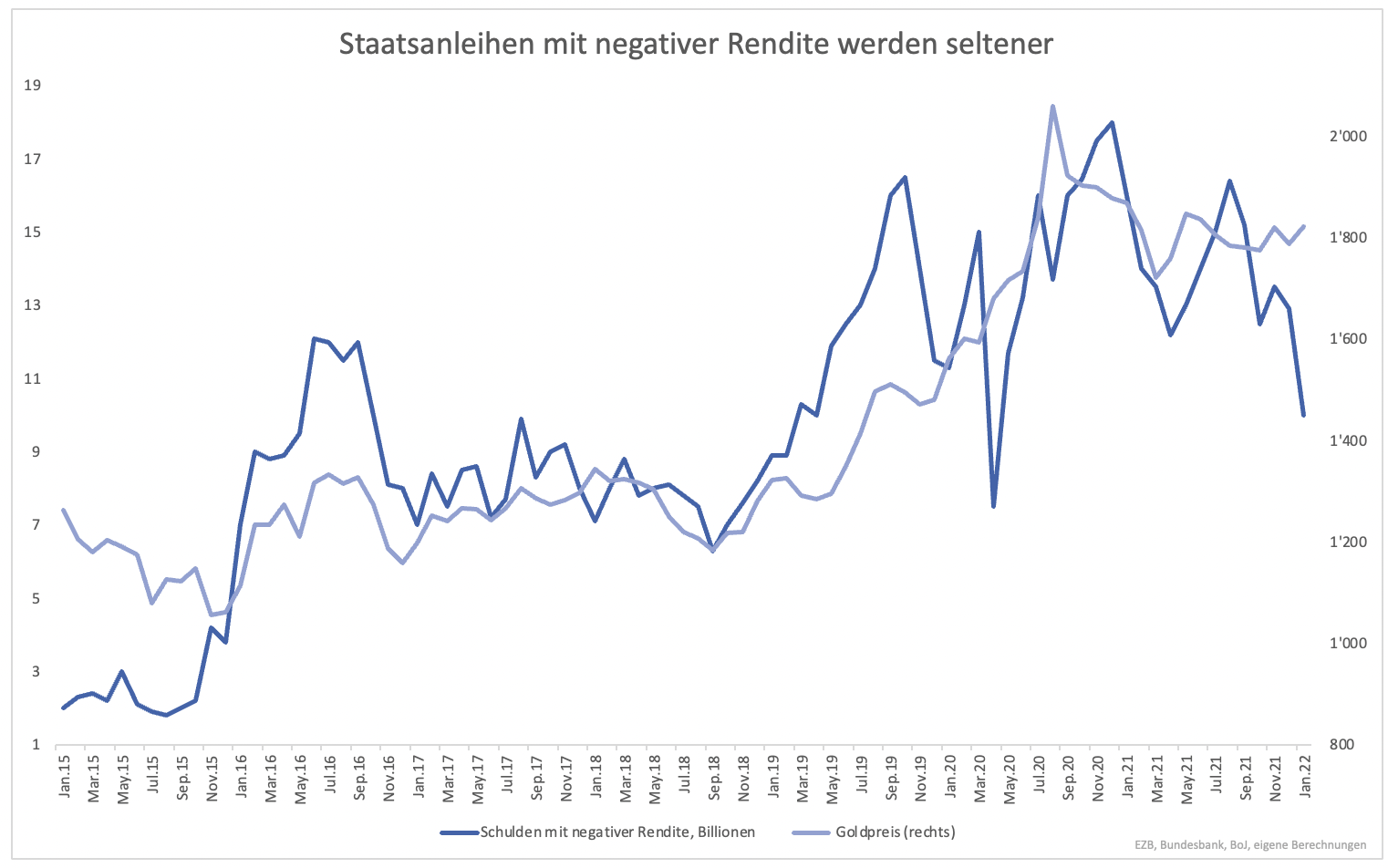

Das ändert nichts daran, dass die Renditen für Anleihen trotzdem steigen. Noch vor einem Monat lag die Rendite 10-jähriger deutscher Staatsanleihen bei -0,4 %. Heute ist eine positive Rendite zum Greifen nahe. Global haben sich so die Anleihen mit negativer Rendite dramatisch reduziert. Zeitweise notierten 18 Billionen an Schulden mit negativer Rendite. Der Wert hat sich fast halbiert (Grafik 1).

Überraschend ist, dass Gold dem Trend nicht folgt und sich der Preis seitwärts bewegt. Das ist aber ein anderes Thema. Stattdessen ist über die Reduktion der Anleihen mit negativer Rendite ersichtlich, wie stark die Geldpolitik der US-Notenbank wirkt. Strafft die Fed die Geldpolitik, schwappt dies selbst in Währungsräume über, die weiterhin lockern.

Doch auch die EZB scheint langsam aufzuwachen und zu der Einsicht zu gelangen, dass Inflation ein Dauerthema werden kann. Kaum etwas bringt es besser zum Ausdruck als die EZB-Fehlprognose des Jahres. Im Dezember wurde prognostiziert, dass die Inflation nun ab sofort sinkt und das sogar recht schnell. Wenig später wurden die tatsächlichen Daten veröffentlicht und zeigten einen weiteren Anstieg (Grafik 2).

Es ist aber nicht so, dass die permanente Fehleinschätzung zur Einlenkung bewegt. Vielmehr werden Energiepreise als Auslöser für eine Straffung festgemacht. Energiepreise sind volatil und werden von den meisten Notenbanken nicht berücksichtigt. In diesem Fall ist es anders, denn die Energiewende könnte Energie permanent teurer machen.

Das liegt an mangelnden Investitionen in traditionelle Energieträger. Die Produktionskapazitäten sind knapper als gedacht. Die Knappheit kommt, bevor erneuerbare Energien ausreichend ausgebaut sind. Gleichzeitig steigen die Preise für CO2-Zertifikate seit vielen Quartalen rasch an. Auch das sind am Ende Kosten.

Europa und der Welt könnte ein langanhaltender Trend bevorstehen. In den vergangenen Jahrzehnten wurde Energie im Verhältnis zur realen Wertschöpfung günstiger. Es droht eine Umkehr, was die Inflation dauerhaft hoch hält. Ob höhere Zinsen darauf die richtige Antwort sind, sei dahingestellt. Einer gewissen logischen Akrobatik entbehrt es nicht. Was bleibt, ist aber die Tatsache, dass die EZB ein Hintertürchen für die Zinswende öffnet.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.