IPOs "beweisen" es: Optimismus wie zur Jahrtausendwende im Aktienmarkt!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

An anderer Stelle hatte ich darüber geschrieben, dass die Börse relativ einfach zu verstehen ist. Die Kurse steigen langfristig mit den Gewinnen, die die Unternehmen erwirtschaften. Das Zauberwort dabei: langfristig.

Kurzfristig kann es große Abweichungen von Kursen geben, die man als sinnvoll bezeichnen würde. Eine solche Abweichung gab es zur Jahrhundertwende. Die Technologieblase haben viele noch vor Augen. Im Nachhinein lässt sich relativ einfach sagen, dass das alles vollkommen irrational war. Wenn man allerdings mittendrin steckt, ist das nicht so einfach.

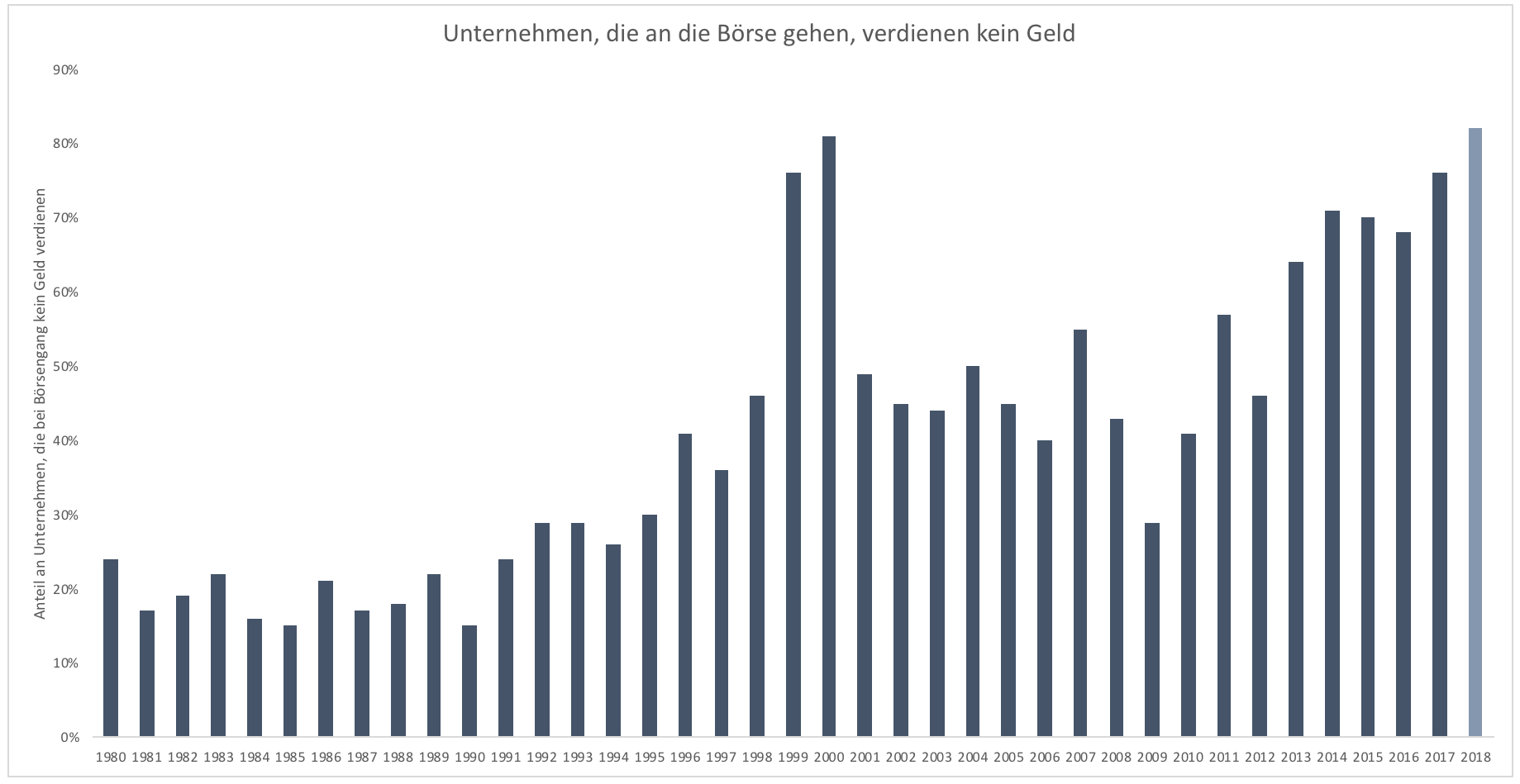

Aktuell stecken wir wieder in einer solchen Phase. Sie ist etwas subtiler als damals. Nichtsdestotrotz gibt es aktuell wieder blinden Optimismus. Dieser zeichnet sich dadurch aus, dass Unternehmen, die an die Börse gehen, unglaublich unprofitabel sind (siehe Grafik).

Mehr als 80 % aller Unternehmen, die an der Börse Geld einsammeln, verlieren unterm Strich Geld. Ziel eines Börsengangs ist es, Kapital aufzubringen, um zu investieren. Insofern ist es in Ordnung, wenn die Unternehmen keine Geldmaschinen sind. Wieso auch sollte man an die Börse gehen, wenn man Unmengen an Geld verdient?

Geringe Profitabilität ist normal. Das Ausmaß, welches wir aktuell sehen, ist allerdings überhaupt nicht normal. Der Anteil unprofitabler Unternehmen ist außergewöhnlich hoch und erreicht 2018 aller Voraussicht nach ein neues Rekordhoch. Das ist allerdings nicht das einzige Problem. Unternehmen, die unprofitabel sind, verlieren nicht einfach nur ein bisschen Geld, sondern gleich gigantische Summen.

Man denke nur an Snap. Snap ist eine App, auch wenn sich das Unternehmen anders begreift. Snap verliert hunderte Millionen, jedes Quartal. Trotzdem war die Firma zeitweise über 30 Mrd. Dollar wert.

Es gibt eine ganze Reihe dieser One-Hit-Wonder. GoPro, Fitbit und wie sie alle heißen hatten einen kurzen Höhenflug und brachen dann in sich zusammen. Es ist also wieder eine Art Technologieblase, die wir erleben. Damals war es das sehr breite Thema Internet. Heute ist es etwas spezieller und lässt sich wieder auf ein Wort zusammendampfen: Apps.

- ()-VerkaufenKaufen

Einige Apps sind noch nicht an der Börse, zum Beispiel Uber. Uber ist letztlich eine App, die jedes Jahr Milliarden verbrennt. Dennoch ist die Firma mit 60 Mrd. Dollar bewertet. Das ist genauso wahnsinnig wie die Bewertung von Tesla, zugegebenermaßen keine App.

Der Markt als Ganzes ist heute noch nicht so hoch bewertet wie damals. Die Euphorie im Technologiesektor hat noch nicht das damalige Ausmaß erreicht. Trotzdem ist es wieder ein Goldrausch, der teilweise an der Börse stattfindet, teils im Private Equite Bereich (Uber) oder an anderen Handelsplätzen (Kryptos).

Die Euphorie ist nicht so breit angelegt wie Ende der 90er Jahre. Einzelne Bereiche haben bereits viel Luft abgelassen (z.B. Kryptos), andere noch nicht. Einen so zähen Markt wie nach 2000 erwarte ich deswegen nicht. Die aktuelle Korrektur hat übrigens wenig mit dieser Euphorie in einzelnen Bereichen zu tun. Man betrachte nur die Cannabisaktien, die sich gegen den Markttrend exzellent gehalten haben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

@dometrader

Cannabis Aktien hat Hr. Schmale bereits analyisert - siehe Stream von Clemens.

Kurzes Fazit: Viel Bewertung, wenig Umsatz, kein Gewinn

Zum Millenium war unqualifiziert geschätzt jede Woche eine IPO (quasi jede Pommes-Bude)

hier fehlt die Historie, kann mir aktuell nur an Bremsen, LED-Lichter und den Hilf-Mir-Ings! erinnern....

Guten Tag Herr Schmale,

als Privatkundenberater interessiere ich mich sehr für Ihre durchdachten und informativen Beiträge.

Vor allem erläutern Sie die Zusammenhänge zwischen Politik, Wirtschaft und Finanzen sehr verständlich.

Ich würde mich sehr freuen wenn Sie auf die Cannabisaktien näher eingehen würden. Warum sind diese genau in einem solchen Moment standhaft geblieben und schwimmen gegen die Abwärtswelle. Wäre sehr interessant zu erfahren wie Sie darüber denken.