Erinnerungen an 2000: Die dotcom-Blase kehrt zurück

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Keine Frage, wenn man an Alphabet, Microsoft und Intel denkt, dann haben diese Unternehmen wenig mit dem klassischen dotcom-Unternehmen der Jahrhundertwende zu tun. Alle diese Unternehmen sind nicht nur profitabel, sie sind wahre Gewinnmaschinen. Sie halten zudem gigantische Cashreserven. Allein bei Microsoft sind es über 130 Mrd. Dollar. Der Bargeldbestand ist damit so groß wie die jährliche Wirtschaftsleistung Ungarns. Die Anzahl an so soliden Unternehmen ist allerdings stark begrenzt. Dafür kommt nun eine neue Generation an die Börse, die überhaupt nichts mit solider Gewinnerwirtschaftung zu tun hat.

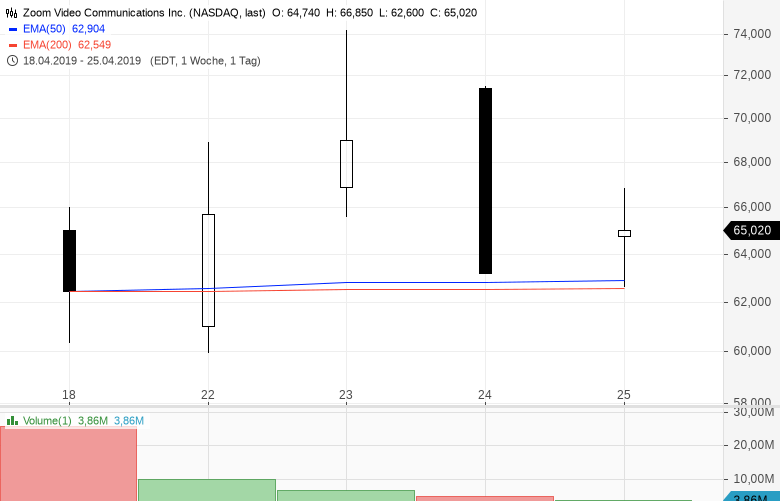

Bei Börsengängen werden den Investmentbanken die Aktien geradezu aus der Hand gerissen. Am ersten Handelstag kann es auch schon einmal um knapp 100 % nach oben gehen. So geschah es in der vergangenen Woche mit Zoom Video Communications. Dabei ist dieses Unternehmen immerhin profitabel.

Anleger kaufen aber hier keinen Gewinn. Sie kaufen Wachstum. Der Umsatz verdoppelte sich von 2017 auf 2018 auf 330 Mio. Dollar. Gemessen an der Marktkapitalisierung von 15 Mrd. Dollar ist das allerdings wenig und der Gewinn von 0,03 Dollar je Aktie bei einem Aktienkurs von über 60 Dollar ist auch eher ein Tropfen auf den heißen Stein.

Solche Börsengänge gab es bereits im vergangenen Jahr. In diesem Jahr beschleunigt sich der Trend allerdings. Mit Zoom, Lyft und Pinterest sind die ersten drei Unternehmen erfolgreich an die Börse gegangen. Weitere werden folgen. Die meisten schreiben dabei keinen Gewinn, sondern hohe Verluste (Grafik 1).

Lyft, Uber und Didi, die in der Fahrtenvermittlung tätig sind, schrieben im vergangenen Jahr über 6 Mrd. Dollar Verlust. So schlimm ist es bei Snap und Spotify nicht mehr, die schon eine Weile an der Börse notieren. Aber auch diese zwei tragen über 1 Mrd. Verlust bei.

Anleger stört das nicht. Die 10 Unternehmen aus Grafik 1 brachten es 2018 gemeinsam auf einen Umsatz von fast 45 Mrd. Dollar (Grafik 2). Das ist ein Wachstum von fast 60 % gegenüber 2017.

Anleger wollen einfach nur Wachstum sehen und lassen sich das einiges kosten. Gemessen am Börsenwert der bereits notierten Unternehmen und den letzten Finanzierungsrunden der Startups liegt der gemeinsame Wert bei ca. 430 Mrd. So viel muss einem ein kombinierter Verlust von 12 Mrd. schon wert sein...

Dieser Wahnsinn lässt sich eigentlich nur dadurch erklären, dass Anleger auf einen Boom hoffen. Sie hoffen, dass Unternehmen wie Uber einmal so dominant und profitabel wie Microsoft werden. Dafür wird heute ein stattlicher Aufpreis bezahlt.

Zur Jahrhundertwende wurde alles gekauft, was irgendwie mit dem Internet zu tun hatte. Heute ist man da etwas differenzierter. Es muss schon eine App und ein Unternehmen ohne wesentliche Assets sein. Airbnb ist praktisch die größte „Hotelkette“ der Welt, besitzt aber keine einziges Apartment.

Die Zauberformel heißt also: Milliardenverluste, keine Assets, dafür eine App. Die dotcom-Blase ist zurück.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

noch schneller werden sie reich wenn sie bei 90% der Neuemissionen spätestens 2 Tage nach

Neuemission short gehen - dann müßen sie nicht drauf hoffen dass bei den übrigen 10% die

neue apple oder microsoft dabei ist