INFLATION - Wie hoch ist die Teuerung wirklich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ob EZB, Fed oder BoJ (Bank of Japan), sie alle bedienen sich in ihrer Argumentation vor allem einer Sache: Inflation. Die EZB öffnete die Geldschleusen weiter, weil sie fallender Inflation vorbeugen will. Die Fed hob die Zinsen vergangene Woche nicht an, weil die Inflation das nicht notwendig macht. Die BoJ wiederum sieht in der zurückkehrenden Deflation die größte Gefahr für die Wirtschaft und denkt bereits über weitere geldpolitische Maßnahmen nach.

In der Pressekonferenz nach dem Zinsentscheid der Fed wurde Janet Yellen auf genau dieses Thema angesprochen. Ein Journalist fragte, ob die Fed den Inflationsanstieg bewusst ignoriert und nach jahrelang niedriger Inflation nun auch mehrere Jahre höhere Inflation akzeptieren wird. Im Prinzip steckt ein einfacher Gedankengang dahinter: Will die Fed die niedrige Inflation der letzten Jahre durch höhere Inflation in den kommenden Jahren ausgleichen?

Yellen verneinte dies und verwies auf vorrübergehende Faktoren, die die Inflation haben ansteigen lassen. Was genau diese Faktoren sind, führte sie nicht aus. Dabei wäre genau das interessant gewesen. Wie dem auch sei, man kann nicht bestreiten, dass es Faktoren gibt, die eine hohe Volatilität in die Inflationsrate bringen. Prominentestes Beispiel ist der Ölpreis.

Die US-Notenbank hat immer gesagt, dass sie den Effekt fallender Ölpreise nicht überbewertet, denn früher oder später muss der Ölpreis aufhören zu fallen. Der negative Effekt auf die Teuerung ebbt dann ab. Ebenso steigt die Inflation rasant an, wenn der Ölpreis wieder steigt. Sollte die Notenbank deswegen die Zinsen gleich auf 3 % anheben? Die Notenbank meint: Nein. Würde man volatile Preiskomponenten immer berücksichtigen und darauf reagieren, dann müsste die Notenbank ihre Zinspolitik monatlich anpassen. In einem Monat lägen die Zinsen bei 3 %, im nächsten bei 0 %. Das macht wenig Sinn.

Aus geldpolitischer Sicht ist es absolut vernünftig gewisse Preiskomponenten zu ignorieren. Um das zu ermöglichen gibt es inzwischen nicht mehr nur eine Inflationsrate, sondern gleich mindestens ein Dutzend davon. Sie unterscheiden sich vor allem darin, welche Güter sie berücksichtigen und wie viel Gewicht ihnen beigemessen wird.

Bekannt ist neben der Inflationsrate auch die Kerninflation. Sie klammert die volatilen Preise von Lebensmitteln und Energie aus. In den USA verwendet die Notenbank kerne PCE-Raten (Personal Consumption Expenditure). Diese Konsumentenpreisrate fokussiert sich auf Güter, die vom durchschnittlichen Bürger gekauft werden. Es werden also z.B. Vorprodukte, die Unternehmen erwerben, ausgeklammert. Das führt vor allem zu einer anderen Gewichtung der Güter eines Warenkorbes als bei der Inflationsrate. Passend zur Konsuminflationsrate gibt es dazu auch eine Kernrate.

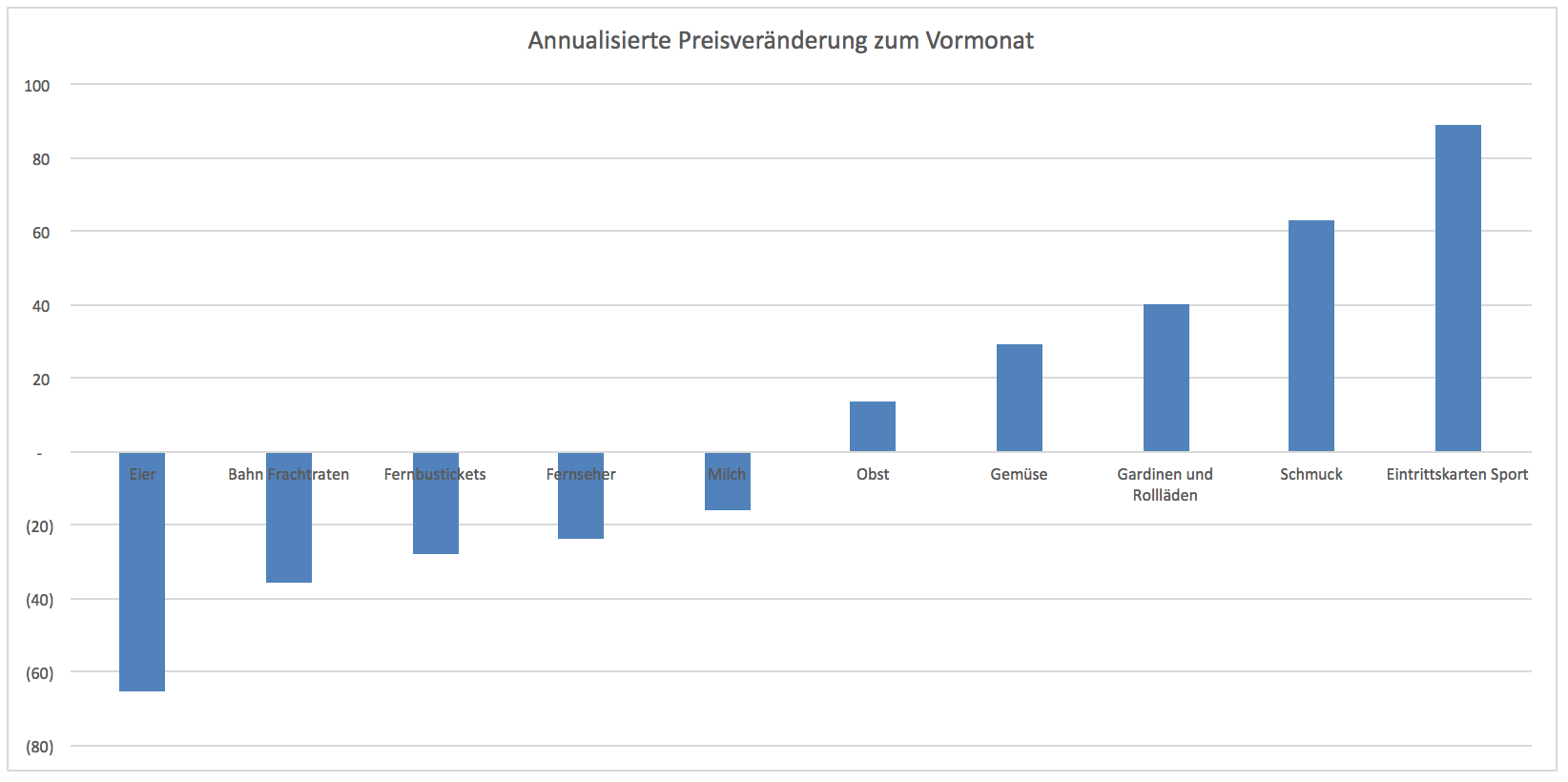

Der Weisheit letzter Schluss ist auch das nicht, denn es können nach wie vor einzelne Produkte einer sehr starken Volatilität unterworfen sein. Grafik 1 zeigt die annualisierte Teuerungsrate für ausgewählte Güter im Januar. Im Januar stiegen die Preise von Eintrittskarten für Sportereignisse im Vergleich zum Vormonat mit einer annualisierten Rate von über 80 %. Im Gegensatz dazu war der Gütertransport per Bahn ein wahres Schnäppchen.

So massive Preisveränderungen sind eine Momentaufnahme und haben wenig mit der Realität zu tun. Es gibt in einzelnen Produktkategorien regelmäßig Preisschocks, doch diese normalisieren sich rasch wieder. Es macht grundsätzlich Sinn diesen Ausschlägen wenig Bedeutung beizumessen.

Die monatliche Teuerungsrate springt wild hin und her. Das liegt einerseits daran, dass 55 % der Preisbewegungen nicht berücksichtigt werden, weil sie zu groß sind und die Inflationsrate nicht saisonal adjustiert ist. Daher wird ein mehrmonatiger Durchschnitt betrachtet, entweder 6 Monate oder 12 Monate.

Betrachtet man den mehrmonatigen Durchschnitt, dann liegt die Inflationsrate zwischen 1,7 % und 1,9 %. Das ist höher als die Inflationsrate, die Janet Yellen regelmäßig konsultiert (Kernkonsumentenpreisindex – Core PCE).

Vergleicht man nun die Inflationsrate, die Core PCE Rate und die Trimmed Rate miteinander (Grafik 3), dann ergibt sich eine Bandbreite der Teuerung von 1 % bis 2,2 %. Das sind gravierende Unterschiede. 1 % Inflation zeigt an, dass die Notenbank weiterhin eine lockere Geldpolitik betreiben kann. 2,2 % liegen bereits über dem Ziel von 2 %.

Fast jede Notenbank hat ihre eigene Inflationsrate, die sie bevorzugt. Es gibt keinen Konsens darüber, welche Rate nun die richtige ist. Für jemanden, der ein Haus kaufen möchte und bereits seit längerem nach einem Objekt sucht, wird die wahrgenommene Inflationsrate deutlich höher sein als bei anderen. Immobilienpreise steigen in vielen Ländern rasant an. Innerhalb eines Jahres können sich Objekte schon einmal um 15-20 % verteuern.

Nachdem ein Immobilienkauf wohl zur größten Investition eines Lebens gehört, kann die Teuerungsrate für Käufer eine vollkommen andere sein, als für jemanden, der kein Haus kaufen möchte. Die Inflationsraten, die einen Durchschnitt widergeben, haben wenig mit der Inflation zu tun, die jeder einzelne erlebt.

Durchschnitte geben einen Hinweis auf das allgemeine Preisniveau. Dabei werden jedoch einzelnen Komponenten unterschiedliche Gewichte gegeben, die nicht unbedingt die Realität widerspiegeln müssen. Ebenso macht es Sinn sehr hohe Volatilität einzelner Produkte auszuklammern, doch der Preisanstieg dieser Produkte ist ja trotzdem real.

Was ist unter diesen Umständen die korrekte Inflationsrate? – Keiner weiß es. Es gibt keinen Konsens. Das ist insofern bedenklich, als dass Notenbanken ihre Politik nach der Inflation richten, doch in Wahrheit haben sie keine Ahnung, wo die Inflation nun tatsächlich liegt und was genau sie bestimmt. Die Ahnungslosigkeit spiegelt sich schon darin wider, dass Notenbanken in der Vergangenheit kaum Erfolge in der Steuerung der Inflation vorweisen konnten.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Was mich überrascht ist, das die Kerninflation( die ja volatile Güter nicht erfasst) mit 2,3% über der allgemein ausgewiesenen Inflationsrate (1%) liegt. Offensichtlich sind in der Kerninflationsrate doch Güter drin, die aktuell hoch volatil sind.

Da kann sich jeder mal seine Meinung bilde

Außerdem haben sich nicht die Staaten auf eine Rate geeinigt, sondern der EZB-Rat legt das Inflationsziel fest, indem Preisstabilität definiert wird als eine mittelfristige Inflationsrare von knapp zwei Prozent

Dieses Ziel wird schon seit geraumer Zeit nicht erreicht, auch nicht von Frankreich.

Hier die französischen Daten der letzten Jahre

2013: 0,99%

2014: 0,61 %

2015: 0,15 %

Zum Vergleich Deutschland:

2013: 1,5%

2014: 0,9%

2015: 0,3%

Daher halte ich die Aussage hier für fragwürdig:

"Frankeich hat die vorgegebene rate eingehalten.nur deutschland liegt drunter was als folge grosse verwerfungen nach sich zieht"

Aktuell liegt Deutschland genau im Schnitt der Eurozone, was die Inflationsrate angeht.

In den vergangenen Jahren lag Deutschland teils deutlich darüber.

Einfach mal googlen (oder z.B direkt bei statista nachschauen)

man schaue sich die inflationsraten in deutschland an und frankreich an .alle eu staaten haben sich auf eine einheitliche rate geeinigt.nur deutschland liegt darunter.was nichts anderes heisst das deutschland unter ihren verhältnissen lebt aufgrund des.niedriglohnsektors.folge davon ist auch das die arbeitslosigkeit exportiert wird. Frankeich hat die vorgegebene rate eingehalten.nur deutschland liegt drunter was als folge grosse verwerfungen nach sich zieht

Was die Zentralbanken betreiben ist nichts weiter wie Geldfälscherei und diese Geldfälscherei hat eine verheerende Wirkung. "Diese 'Inflationierung' des Geldangebots zerstört den Wert des Dollar oder Pfund, führt zu Preiserhöhungen, beeinträchtigt die betriebswirtschaftliche Kalkulation und beschädigt die Arbeitsweise der Marktwirtschaft schwer."

(Murray N. Rothbard: http://www.misesde.org/?p=12300 )

Profitieren von dieser Geldfälscherei wird vor allem der Staat. Daher ist es ja auch der Staat, der über die Zentralbanken die Kontrolle über das Geld sich angeeignet hat.

"Indem es dem Geldfälscher gelingt, sein Falschgeld in Umlauf zu bringen, bestiehlt er alle, da er jeder Person ein wenig Kaufkraft raubt. Durch die Verringerung des Werts eines jeden echten Dollar begeht der Geldfälscher ein schlimmeres und wahrlich subversiveres Verbrechen als ein Wegelagerer. Ersterer bestiehlt nämlich die gesamte Gesellschaft und der Diebstahl geschieht im Verborgenen, was den Kausalzusammenhang verdeckt.

Kürzlich konnte man folgende schreckliche Schlagzeile lesen: „Die Iranische Regierung versucht, die US-Wirtschaft mit $ 100 Blüten zu zerstören.“ Ob die Ayatollahs wirklich so hoch gesteckte Ziele verfolgen, sei dahingestellt. Geldfälscher benötigen nicht wirklich einen guten Grund, um sich Ressourcen durch Gelddrucken unter den Nagel zu reißen. Jedoch wirkt jede Form der Geldfälschung subversiv, destruktiv und inflationär.

Was aber, wenn der Staat die Kontrolle über die Geldproduktion übernimmt, Gold als Geld abschafft und stattdessen seine gedruckten Papierzettel als einzig gültiges Zahlungsmittel deklariert? Oder anders gefragt, was, wenn der Staat damit beginnt, ein legales Geldfälschungsmonopol zu betreiben?

Nicht nur ist die Geldfälschung für jeden ersichtlich, aber anstatt den größten Geldfälscher, in den Vereinigten Staaten das Federal Reserve System, als massiven Dieb und Schädling zu entlarven, wird er gefeiert und umjubelt als kluger Manipulator und Steuermann der „Makroökonomie“, als die Institution, die uns vor Rezession und Inflation beschützt und auf die man sich verlässt, wenn es darum geht, die Zinssätze, Kapitalmarktpreise und Arbeitslosenquote festzusetzen." (ebda)

Jede Hausfrau lacht über die offiziellen Inflationsdaten. Für 100 Euro oder USD bekommt sie Jahr für Jahr weniger Waren in ihren Einkaufskorb auch wenn die Hersteller verzweifelt versuchen, optisch den Eindruck der gleichen Menge vorzutäuschen.

John Williams veröffentlicht auf www.shadowstats.com Daten zur Inflation und Arbeitslosigkeit die deutlich näher an der Realität liegen. Dazu passt auch die Partzipationsrate der arbeitsfähigen Amerikaner am Arbeitsmarkt. Sie ist so gering, wie seit den 70er Jahren nicht mehr. Hat Williams recht, dann liegt die Arbeitslosigkeit auf dem Niveau der großen Depression. Dazu passen nicht die hoch stehenden Aktienmärkte und die frohen Botschaften, welche die Zentralplaner der FED in die Welt posaunen.

Einer liegt jedenfalls falsch, entweder John Williams und die Skeptiker-Fraktion oder die FED. Sollte die FED komplett daneben liegen, könnte es ziemlich klug sein, das aktuelle Hoch im S+P 500 zu verkaufen.

Fazit: Man muss kein Verschwörungstheoretiker sein, aber wer die offiziellen Zahlen der FED für bare Münze nimmt, der glaubt auch, das Zitronenfalter Zitronen falten.

Schaut euch doch mal die Immobilien Preise an, da sind locker Steigerungen von 50 bis 100% seit 2004 drin. Egal wo in Deutschland oder Österreich.

Momentan sind die Spritpreise billiger aber das gleicht so einen "Batzen" an Teuerung wie beim Immobilienkauf niemals aus. Hier geht es um Steigerungen von mindestens 100.000€ bei jedem Immokauf außer, selbst bei einem Garagenstellplatz gibt es Inflation im Gegensatz zu den frühen 2000er Jahren.

Das beste was man heute machen könnte, man wandert aus Europa aus. Hier gibt es nichts mehr zu "reissen" außer für die Oberbonzen aber die würden selbst im Krieg angenehm in ihren beheizten Villen residieren. Für die Mittelschicht siehts dagegen düster aus.,..

Ich frage mich, warum trotzt der jahrelang lockeren Geldpolitik auf dem gesamten Globus die Inflationsrate nicht höher ist. Die Antwort, die Globalisierung verhindert es, kann es allein nicht sein. Auch die Assets steigen, ich weiß, aber warum nicht die Konsumerpreise in einem höheren Maße, ich meine wie n den 70er Jahren