Hinkt der Vergleich zu 1929?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das Sentiment hat gerade stark gedreht. Auf einmal reden alle von einem Top. Das ist praktisch ein Kontraindikator. Vorsichtig sollte man damit trotzdem sein, denn selbst wenn alle das Top ausrufen, kann es trotzdem zufällig sein, dass es tatsächlich ein Top gibt.

Im Normalfall funktioniert das ja gut. Titelt die Bild Zeitung, dass man Gold kaufen soll, kommt mit hoher Wahrscheinlichkeit eine Trendwende. Jetzt häufen sich gerade in den Medien die Beschwörungen eines Tops bei Aktien. Man vermutet gar einen ganz großen Crash. Das ist fast schon ein Kaufsignal.

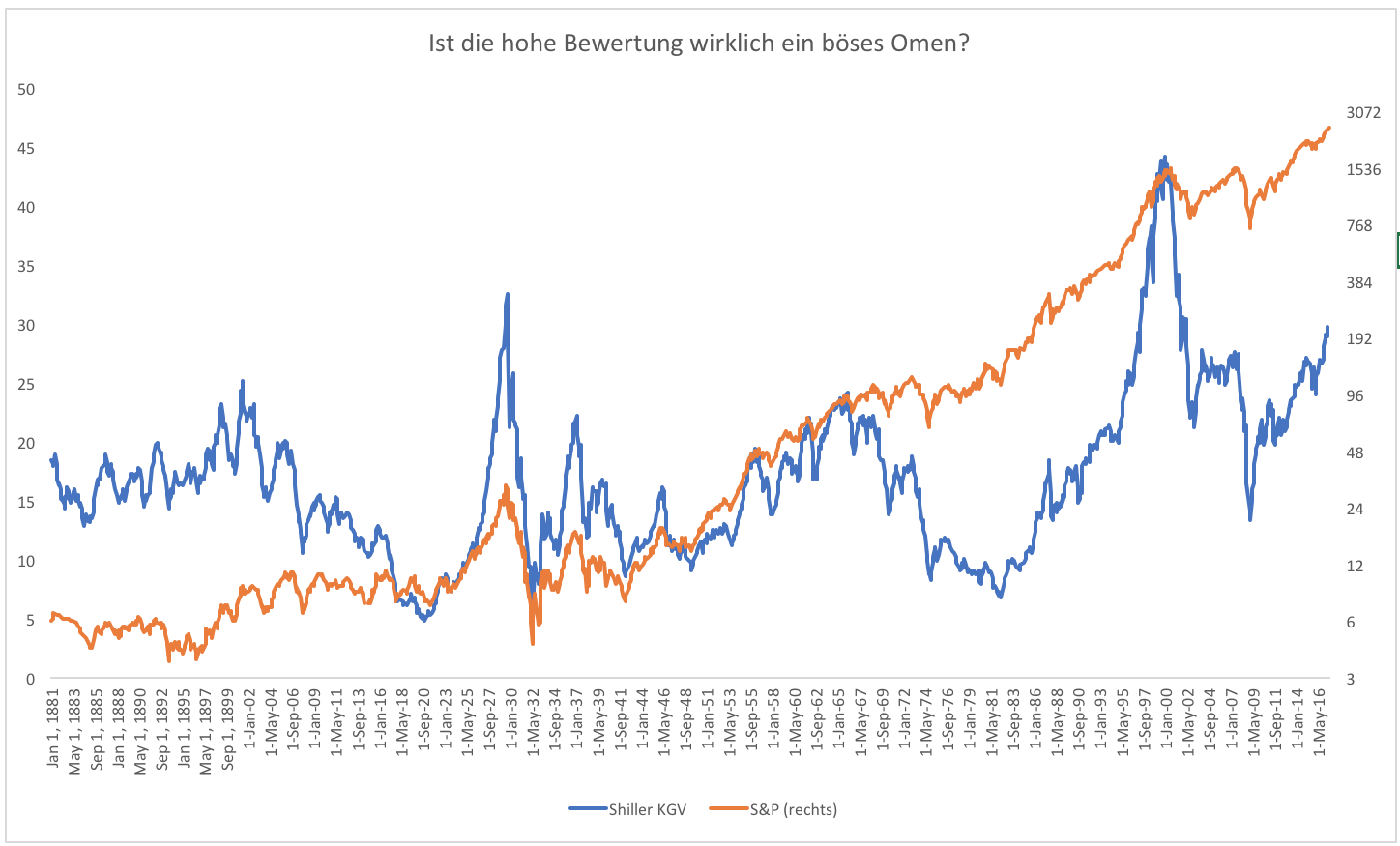

Es ist nur fast ein Kaufsignal, denn die Lage ist tatsächlich angespannt und außergewöhnlich. Verwiesen wird dabei immer wieder auf das Shiller KGV (inflationsadjustiertes KGV über 10 Jahre). Der Blick auf die Historie zeigt eindeutig wie ungewöhnlich die Lage ist. Nur 1929 und 2000 war das KGV höher (Grafik 1).

Bei solchen Vergleichen muss man natürlich auch die Konsequenzen ziehen und den Gedankengang bis zum Ende verfolgen. Das heißt in diesem Fall: wie tief könnten Aktien fallen?

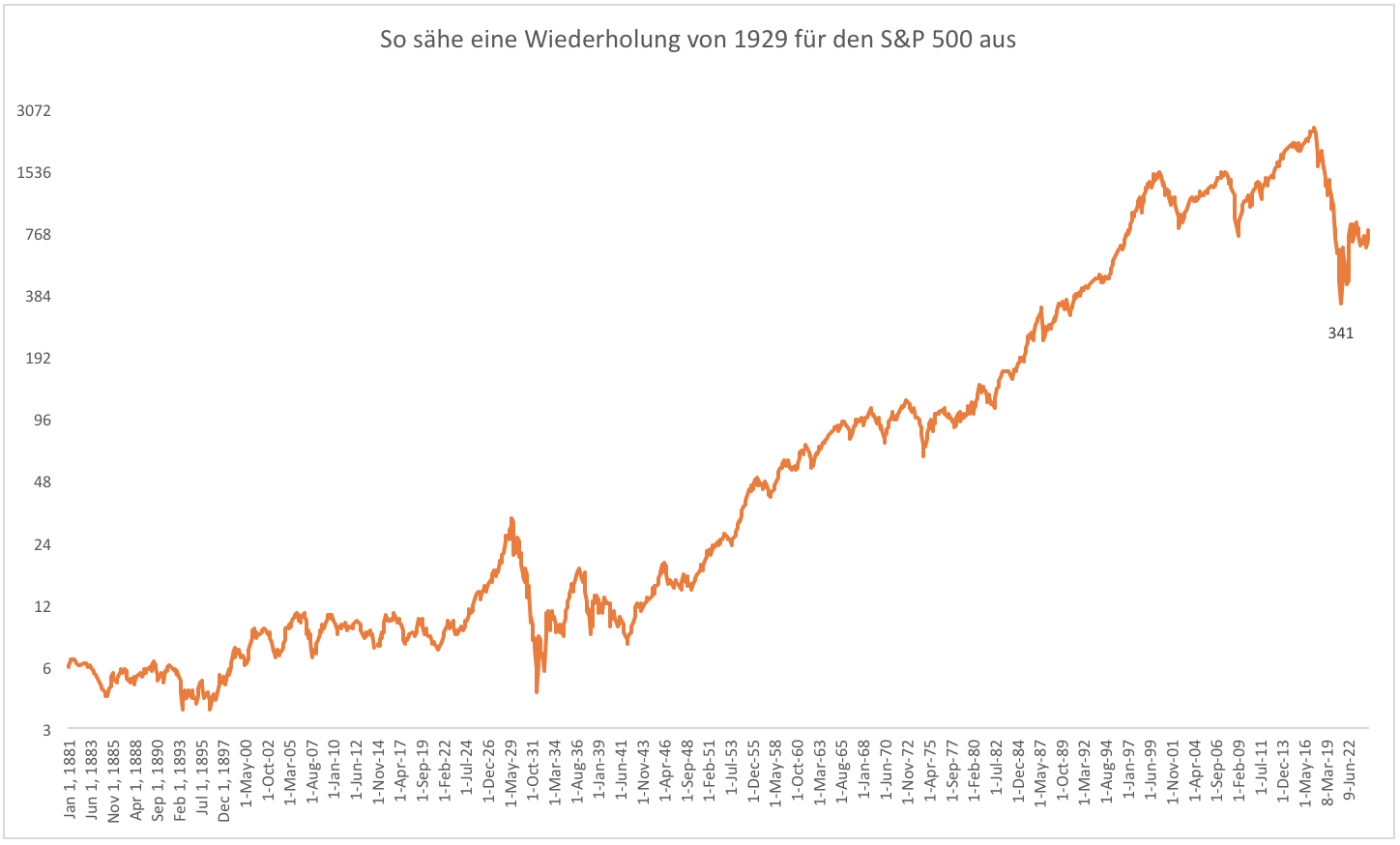

Würde sich 1929 wiederholen, sähe der S&P wie in Grafik 2 aus. Von derzeit 2.400 Punkten ginge es auf 341 Punkte. Die letzten Jahrzehnte mühsam erarbeiteter Kursgewinne wären schnell dahin. Das Szenario stellt die globale Finanzkrise in den Schatten.

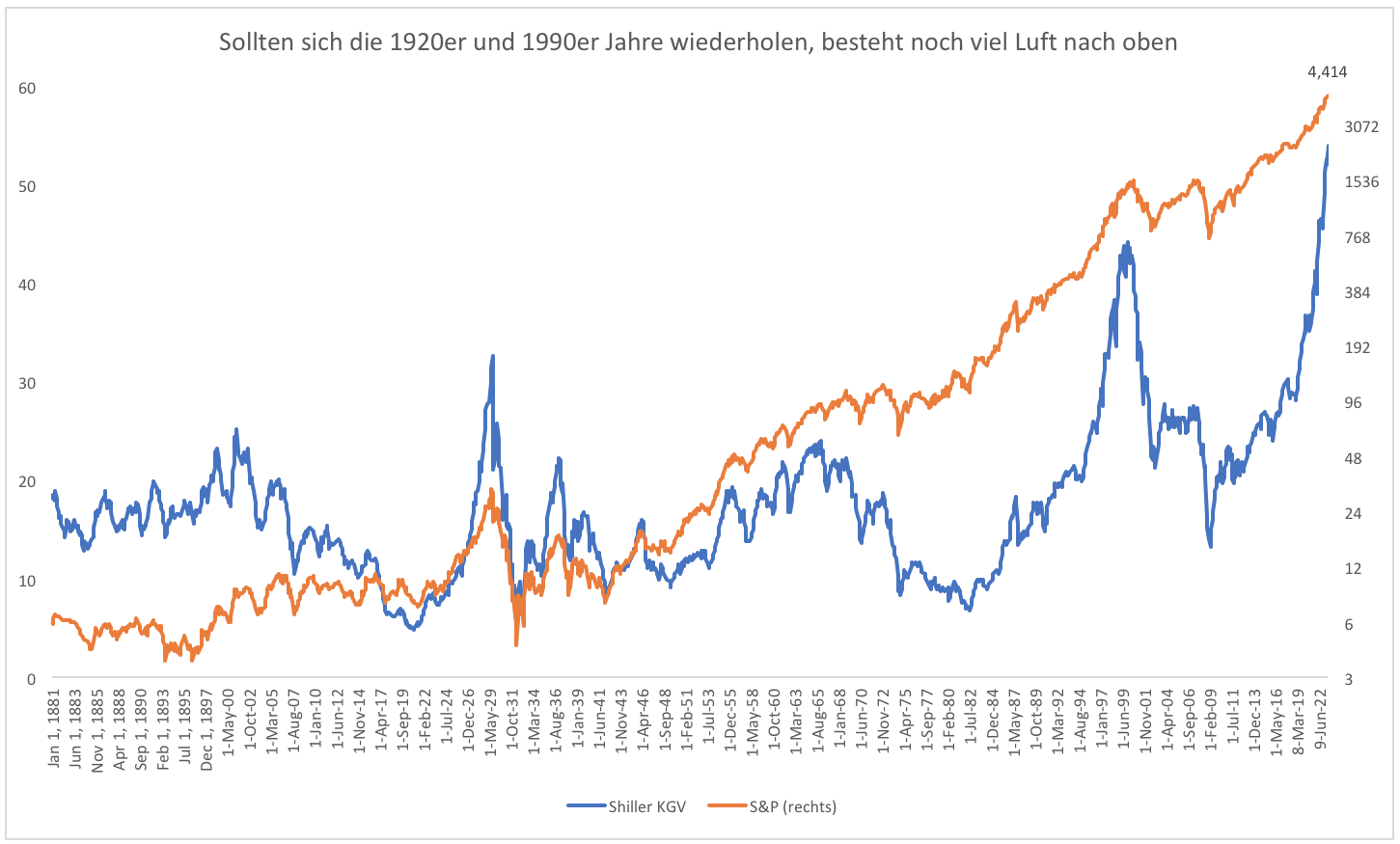

Persönlich halte ich solche Szenarien für wenig realistisch. Es fehlt dazu einfach die Übertreibung. Der Markt ist sportlich bewertet. Daran kann man nicht rütteln (darüber schreibe ich seit einem Jahr). Der Weg dorthin ist aber ein vollkommen anderer gewesen als 1929 oder 2000. Um die Übertreibung dieser beiden Perioden nachzuvollziehen, muss der S&P 500 erst einmal noch richtig viel zulegen.

Grafik 3 zeigt wie so eine Übertreibung aussieht. Der senkrechte Anstieg der Bewertung von 1929 und 2000 steht noch aus. Kommt es zu einem solchen Anstieg, hat der S&P 500 noch Platz bis 4.400 Punkte.

Ich gehe nicht davon aus, dass ein 1929er Szenario realistisch ist. Das bedeutet zweierlei: weder dreht der Markt und fällt 90 %, noch wird er sich in den kommenden Jahren noch einmal verdoppeln. Vielmehr ist eine Korrektur am wahrscheinlichsten, die, zusammen mit einigen anderen Faktoren, die Bewertung wieder geraderückt.

Der wichtigste andere Faktor liegt in der Gewinnentwicklung der Unternehmen und der Berechnung des langjährigen KGVs. 2008/09 brachen die Gewinne ein. Da das Shiller KGV das KGV über 10 Jahre berechnet, drückt diese Phase die Gewinne nach unten. Das verfälscht das Resultat ein wenig.

Das Shiller KGV berechnet sich, indem die Marktkapitalisierung des S&P durch den durchschnittlichen Gewinn der letzten 10 Jahre dividiert wird. Fallen die Jahre 2008/09 aus der Berechnung heraus sinkt das KGV automatisch um etwa 10 %. Sofern sich keine Rezession ergibt, dürften die Gewinne weiter wachsen. Bis 2020 sind es wohl über 20 %. Korrigiert der Markt dann noch um 20 %, sind das langfristig gesehen schon wieder Kaufkurse.

Der 1929 Vergleich hinkt substantiell und gleich an mehreren Stellen. Einen Crash wie damals muss man wirklich nicht befürchten.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Draghi hin oder her der Nikkei ist ein Bär und wird heute unter 19000 mit TOP Ziel 18890 gehen , sag ich seit Montag

Dieser chart spricht für 1929!

https://www.advisorperspectives.com/dshort/updates...

Gold aktuell an entscheidender Hürde (1296 $). Wenn zugelassen wird, dass Gold ausbricht, deute ich es als Hinweis dafür, dass wir in in den Aktienindizes neue Hochs für einen längeren Zeitraum nicht mehr sehen werden.

das wird sich zeigen, solte Nikkei meine Route gehen ist es wünschenswert jetzt innerhalb ca 3 handelstunden unter 19180 besser 19150 zu sein

und WER soll denn die Schleusen öffnen? die Notenbanken wohl kaum(?)