Guter Deal für Drillisch-Aktionäre?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Es ist die Nachricht des Tages: United Internet und Drillisch haben eine Grundsatzvereinbarung geschlossen und wollen zusammen die „vierte Kraft“ im deutschen Telekommunikationsmarkt werden. Erreicht werden soll das, in dem die United-Internet-Tochter 1&1 Telecommunication in die Drillisch AG im Rahmen einer Kapitalerhöhung gegen Sacheinlage eingebracht wird, wodurch sich die Beteiligung von United Internet an Drillisch von zuletzt rund 20 Prozent auf dann rund 72,7 Prozent erhöht.

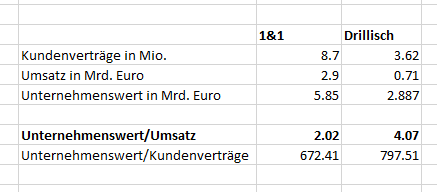

Der genaue Ablauf der Transaktion ist recht kompliziert, vereinfacht läuft das Ganze aber so ab: United Internet bringt seine Tochter 1&1 Telecommunication SE in zwei Schritten in die Drillisch AG ein und erhält im Gegenzug dafür neue Drillisch-Aktien. Das Geschäft von 1&1 Telecommunication SE ist dabei deutlich größer als das von Drillisch, 1&1 Telecommunication hatte zuletzt einen Jahresumsatz von 2,9 Mrd. Euro, Drillisch nur von 710 Mio. Euro. Entsprechend wird United Internet nach der Transaktion auch die Mehrheit an Drillisch halten. "Als Alternative für kurzfristig orientierte Anleger" wird United Internet außerdem ein Übernahmeangebot in Höhe von 50 Euro je Aktie den Drillisch-Aktionären unterbreiten.

Ist der Deal jetzt besser für United Internet oder für Drillisch? Überschlagsmäßig kann man das so berechnen: 1&1 Telecommunication wird im Rahmen der Transaktion mit 5,85 Mrd. Euro bewertet, wie es in der Pressemitteilung heißt. Für Drillisch wird keine konkrete Unternehmensbewertung genannt, aber man kann den Angebotspreis des Übernahmeangebots von 50 Euro je Aktie einfach mit der Aktienanzahl (55 Mio.) multiplizieren, um auf einen Firmenwert von 2,887 Mrd. Euro zu kommen.

Vergleicht man nun die Unternehmensbewertung mit dem Umsatz, so zeigt sich, dass 1&1 und Drillisch im Rahmen der Transaktion stark unterschiedlich bewertet werden. (Ein Vergleich anhand des operativen Ergebnisses ist leider nicht möglich, da dieses für die 1&1 Telecommunication SE nicht gesondert ausgewiesen wird.) Der Unternehmenswert von 1&1 Telecommunication entspricht mit 5,85 Mrd. Euro nur dem Doppelten des Umsatzes. Drillisch wird hingegen mit 2,887 Mrd. Euro bewertet, hatte zuletzt aber nur einen Umsatz von 710 Mio. Euro. Die Bewertung von Drillisch im Rahmen der Transaktion entspricht also dem Vierfachen des Umsatzes und ist damit doppelt so hoch wie die von 1&1!

United Internet bringt seine Tochter 1&1 Telecommunication also zu einem deutlich geringeren Wert in das fusionierte Unternehmen (die "neue Drillisch") ein als die Drillisch AG. Man könnte auch sagen: United Internet gibt die eigene Tochter "unter Wert" her. Oder anders ausgedrückt: Die Verwässerung der Drillisch-Aktionäre ist nur ungefähr halb so hoch, als es eigentlich dem Umsatzanteil am kombinierten Unternehmen, der "neuen" Drillisch, entsprechen würde.

Obwohl also die bisherigen Drillisch-Aktionäre eine starke Verwässerung ihrer Anteile durch die Transaktion erleiden werden, lohnt sich der Deal für sie besonders. Denn das kombinierte Unternehmen wird über einen Jahresumsatz von 3,6 Mrd. Euro verfügen, während die "alte" Drillisch nur einen Umsatz von 710 Mio. Euro hatte. Die Kundenanzahl steigt deutlich von 3,62 Mio. auf 12,32 Mio.

Grundsätzlich ist der Deal vermutlich für beide Seiten stark positiv, zum einen weil Synergien gehoben werden können, zum anderen weil der Wettbewerb und damit der Preisdruck in der Mobilfunkbranche abnehmen wird. Das erklärt auch, warum Wettbewerber aus der Mobilfunkbranche wie Freenet heute ebenfalls stark zulegen. Wegen der deutlich höheren Bewertung, die Drillisch für sich herausgeschlagen hat, ist der Deal aber für die Drillisch-Aktionäre wohl positiver als für die Aktionäre für United Internet. Insofern überrascht es, dass United Internet aktuell stärker zulegt als Drillisch.

Hält man die oben angestellte überschlagsmäßige Rechnung für angemessen, könnte man versucht sein, Drillisch zu kaufen und United Internet zu shorten. Ein solcher Spread-Trade wäre unabhängig von der allgemeinen Marktentwicklung und würde sich dann positiv entwickeln, wenn Drillisch künftig eine bessere Performance zeigt als United Internet.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Nun zumindest sind die Kundengewinnungskosten für 1&1 in den letzten Jahren ständig gestiegen DSL wie Mobile). Das zeigt dass der Wettbewerbsdruck steigt.

Aber viel wichtiger ist LTE. 1&1 hat keinen gesicherten Zugriff darauf. Die Telekom hat schon angekündigt mittelfristig (202x) alles ausser GSM & LTE abzuschalten um die Frequenzen für LTE (dann VoLTE & Daten und Rückfall GSM) nutzen zu können. 1&1 verliert damit die Existenzgrundlage und das dürfte der eigentliche Grund für die Fusion sein die derartige Bewertungsunterschiede rechtfertigen.

Drillisch ist ein strategischer Rettungsanker (LTE Zugriff) damit 1&1 in 10 Jahren nicht auf dem trockenen sitzt und Zugriff auf Zukunftsmärkte wie Telematik (IoT z.B alles rund um Verkehr, Auto & LKW Stromverkauf usw.) hat.

Mit Drillisch hat sie nun ( wie auch im DSL Markt bei der Telekom) durch den Regullierer garantierten Netzzugriff auf LTE via O2 (30% der Netzkapazität) aber das Netzt ist noch nicht voll ausgebaut und hat viele Lücken auf dem flachen Land. Aber besser den Spatz in der Hand als die Taube auf dem Dach.

So dürfte auch der Hinweis von 1&1 zu verstehen sein dass 1&1 zukünftig mehr Geld in die Hand nehmen muss für das Netz. Die "Zustimmung" von O2 in den Gesprächen dürfte auch eine Absichtserklärung zum gemeinsamen LTE Netzausbau beinhalten.

"1&1 Telecommunication hatte zuletzt einen Jahresumsatz von 8,7 Mrd. Euro, Drillisch nur von 3,62 Mrd"

Das stimmt wohl nicht so ganz.

Ich denke hier ist die Anzahl der Kunden gemeint und es müsste dann auch Mio. statt Mrd. heißen.