Gute US-Arbeitsmarktdaten: Was heißt das nun für Aktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Erklärung dafür ist auf den ersten Blick ganz einfach: die Zinsen werden bei solidem Jobwachstum kaum sinken. Damit ist fast schon alles gesagt. Ein Blick hinter die Kulissen lohnt trotzdem, denn es gibt Aufschluss darüber, was als nächstes geschehen wird. Zunächst ist festzuhalten, dass der Stellenaufbau überraschend stark war. Es wurden nicht nur 60.000 Stellen mehr geschaffen als erwartet, es war auch ein überragendes Ergebnis, wenn man es mit den ADP Daten vergleicht. Die ADP Daten zeigen den Stellenaufbau der Privatwirtschaft auf Basis des Datenverarbeiters ADP. Hier wurden lediglich 102.000 neue Stellen gemeldet.

Eine Differenz zu den offiziellen Daten ist üblich. Eine so große Differenz wie jetzt allerdings nicht. Das verschärfte den Überraschungsmoment – nicht nur für den Markt, sondern vermutlich auch für die Notenbanker. Nachdem sich die Daten monatelang eingetrübt haben, kommt plötzlich ein guter Arbeitsmarktbericht. Was soll man damit nun anfangen?

Die Notenbank tut das, was sie am besten kann: sie wartet ab. Sie wartet auf neue Daten, die einen Trendwechsel bestätigen oder negieren. Das kann dauern, denn die Daten sind aktuell tatsächlich widersprüchlich. So kommt es auch, dass die Zinsen für gewöhnlich erst lange nach dem Trendwechsel sinken.

Beides sieht genau gleich aus. Der Jobaufbau verlangsamt sich. Da die Unterscheidung nicht so einfach möglich ist, wartet die Fed auf andere Datensätze. Damit beginnt sie mit den Zinssenkungen erst lange nach Beginn der Trendwende (Grafik 1).

Das ist auch ein Grund, weshalb das Zinsniveau mit dem Aktienmarkt nur bedingt korreliert (Grafik 2). Teils fällt der Markt, wenn die Zinsen steigen und umgekehrt. Es gibt keinen eindeutigen Zusammenhang. Es kommt immer ganz auf die Umstände an. Sinken die Zinsen, ist ja etwas mit der Wirtschaft nicht in Ordnung. Daher fällt der Markt häufig, wenn die Zinsen sinken.

Was Anleger in den letzten Wochen zu Käufen bewegt hat war die Aussicht auf eine Zinssenkung, am liebsten ohne eine sich abschwächende Wirtschaft. Das gibt es selten. Kommt es also letztendlich zu einer Zinssenkung, fällt der Markt. Die Aussicht auf eine Zinssenkung ist positiv, die tatsächliche Zinssenkung ist negativ.

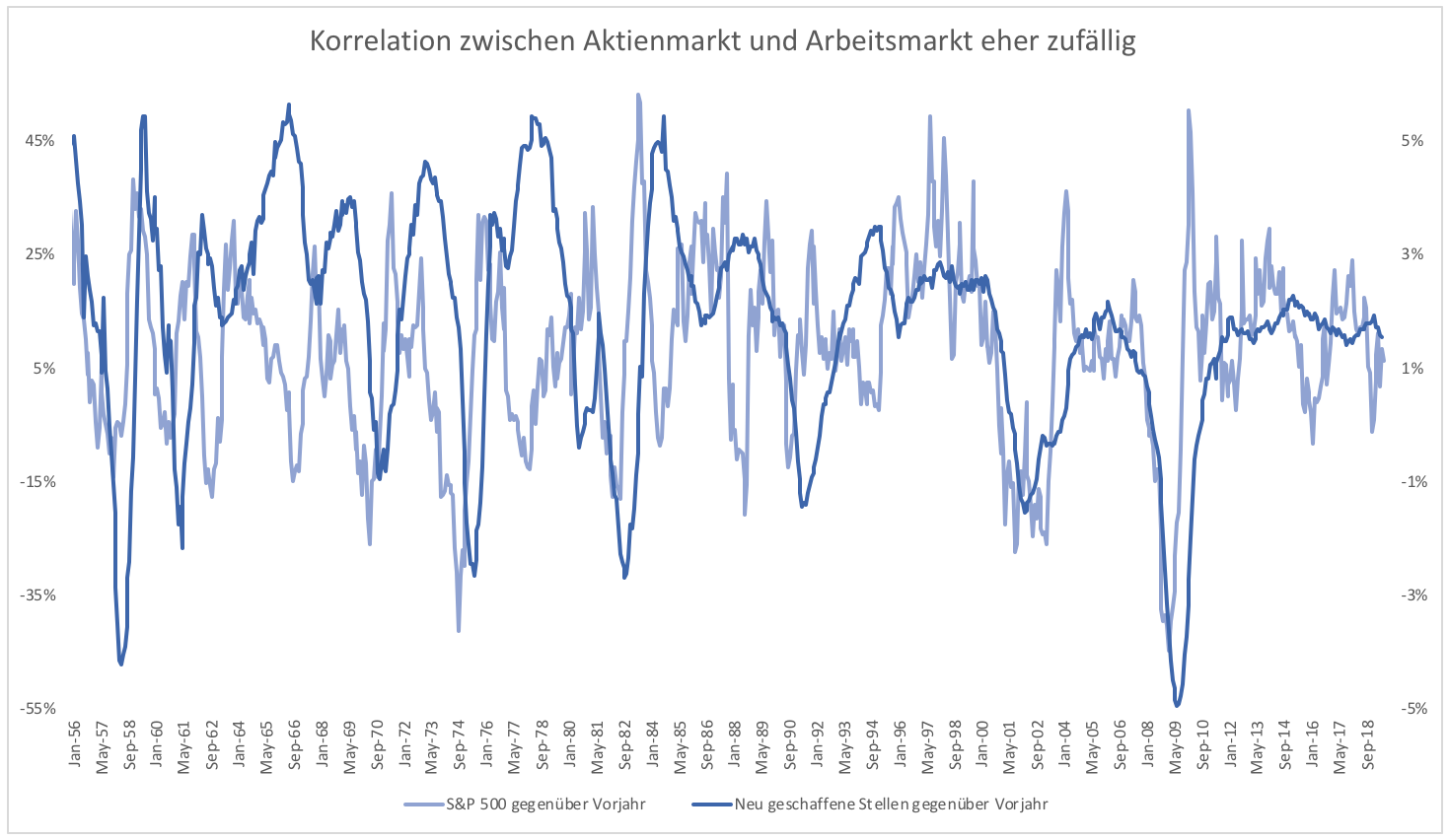

Zusammengefasst kann die Fed also nicht schnell genug zwischen einer normalen Abkühlung des Arbeitsmarktes und einem Abschwung mit folgender Rezession unterscheiden. Sie wartet daher gerne zu lange ab. Auch Anleger tun sich bei der Unterscheidung schwer. Daher korrelieren auch Aktien- und Arbeitsmarkt nur bedingt (Grafik 3). Im Klartext bedeutet das: die Kursreaktion auf den Arbeitsmarktbericht ist kurzfristig nachvollziehbar. Langfristig hat ein einzelner Arbeitsmarktbericht aber keine Korrelation zu den Kursen. Man könnte ihn daher genauso gut ignorieren.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

In der Konsequenz könnte man die Arbeitsmarktdaten und die Zinsentwicklung auch als Einstieg für eine Short-Position auf Aktien nutzen. Bei der aktuell niedrigen Vola sind Optionsscheine mit Laufzeiten von 9 bis 12 Monaten relativ günstig und das Verlustrisiko somit relativ begrenzt.