Großbritannien als Überraschungskandidat 2015

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- FTSE 100Kursstand: 6.598,00 € (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- FTSE 100 - WKN: 969378 - ISIN: GB0001383545 - Kurs: 6.598,00 € (Deutsche Bank Indikation)

- EUR/GBP - WKN: 965308 - ISIN: EU0009653088 - Kurs: 0,7854 £ (FOREX)

Wieso hält die Notenbank still?

Die Bank of England (BoE) hält seit geraumer Zeit die Füße still. Einen offensichtlichen Grund dafür gibt es nicht. Sie hätte schon längst wieder die Zinsen anheben können. Großbritannien wächst mit einer Jahresrate von knapp 3%. Die Inflation ist rückläufig, aber vergleichsweise hoch. Rechnet man die günstigeren Ölpreise heraus, dann bewegt sich die Inflation zwischen 1,5 und 2%. Der Arbeitsmarkt ist noch nicht wieder ganz dort, wo er vor der Krise war, er ist aber nahe dran. Die makroökonomischen Daten lassen keinen Grund vermuten, wieso die BoE nicht schon längst mit einer geldpolitischen Straffung beginnt.

Die Ausdehnung der Notenbankbilanz hat schon vor geraumer Zeit geendet. Seit über 2 Jahren ist das QE Programm bereits beendet. Die Zinsen sind seither nicht gestiegen. Die Leitzinsen verharren auf ihrem Rekordtief von 0,5%. Bis Anfang 2013 hat die BoE immerhin Unternehmensanleihen und sonstige Wertpapiere wieder aus der Bilanz entfernt. Einen kleinen Ausstieg aus der Liquiditätsschwemme gab es. Die komplette gelpolitische Wende will die BoE aber anscheinend vermeiden, obwohl die Makrodaten eigentlich sehr gut aussehen. Für das Verhalten der BoE gibt es wohl vor allem 2 Gründe. Diese deuten große Probleme an, sogar so große, dass eine erneute Krise mit Wiederaufnahme von QE nicht ausgeschlossen sind.

Währungsprobleme

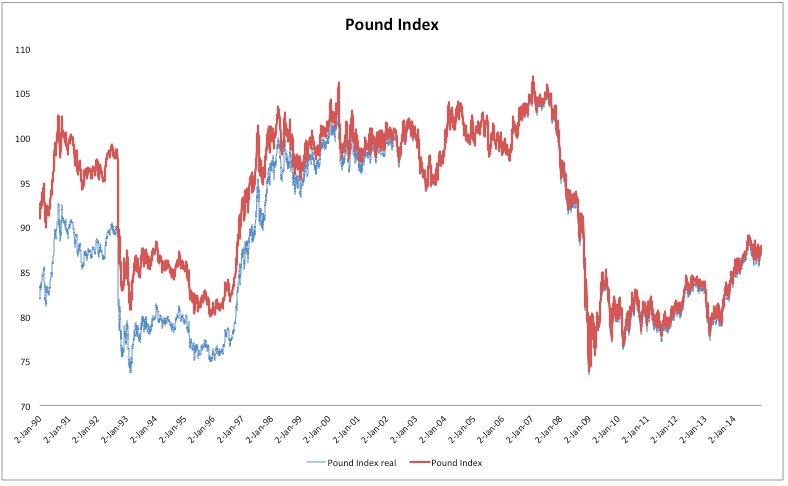

Die Währung eines Landes sagt viel über die Gesundheit einer Wirtschaft aus. Beobachten konnte man das in den vergangenen Wochen sehr gut beim russischen Rubel. Das britische Pfund ist in den vergangenen Jahren nicht unbedingt durch übermäßige Schwäche aufgefallen. Der Eindruck täuscht allerdings. Der Pfund Index (ähnlich dem USD Index) ist noch ein ganzes Stück unter den Vorkrisenhochs. Das ist insofern bemerkenswert, weil der Euro fast die Hälfte des Indexgewichts ausmacht. Der Euro ist in den vergangenen Monaten nicht gerade durch Stärke aufgefallen. Der Dollar, der sich in einem generellen Aufwertungstrend befindet, macht nur gut 16% des Index aus. Alle anderen Währungen haben nur einen geringen Einfluss auf den Index. Deren Gewichtung liegt im sehr niedrigen Prozentbereich. Nur die chinesische Währung schafft es mit 8,3% Gewichtung noch auf einen prominenten Platz.

Man kann das drehen und wenden wie man will, das Ergebnis bleibt ähnlich. Das britische Pfund ist im historischen Vergleich schwach. Das ist unter den guten Makrodaten umso erstaunlicher. Großbritannien wächst seit Jahren so schnell wie die USA aktuell. Die Zinsen sind in Großbritannien um den Faktor 2 bis 5 höher als in den USA und der Eurozone. Trotzdem wertet das Pfund nicht auf. Bis zu einem gewissen Grad lässt sich das durch die höhere Inflation erklären, aber auch nur bis zu einem gewissen Grad.

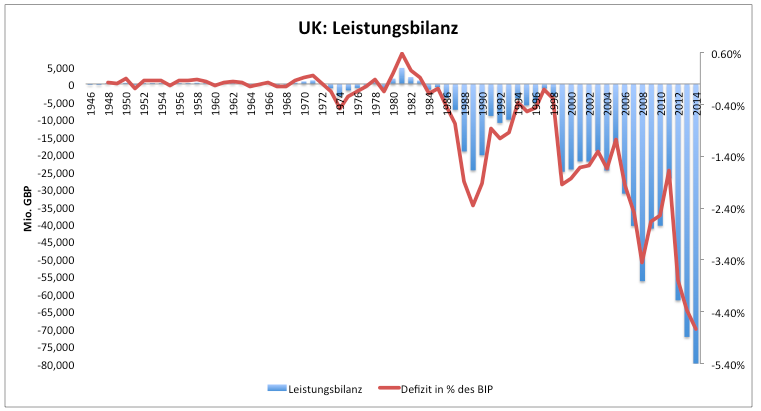

Noch etwas ist sehr erstaunlich. Großbritannien weitet sein Leistungsbilanzdefizit immer weiter aus. So etwas kennen wir aus den USA, die seit Jahrzehnten mehr importieren als exportieren. Mit dem USD als Weltreservewährung ist das machbar. Das britische Pfund ist sicherlich nicht unbedeutend, aber keineswegs so wichtig wie der Dollar. Per se ist ein Leistungsbilanzdefizit kein Problem. Ökonomen streiten schon seit jeher darüber, ob es zu Problemen führen kann. Endgültig ist die Frage noch nicht beantwortet. Eines kann man aber sagen: ein großes Leistungsbilanzdefizit zeigt ein Ungleichgewicht an.

Dieses Ungleichgewicht ist in Großbritannien immer größer geworden. Normalerweise sieht man so etwas, wenn eine Währung besonders stark ist. Importe sind das günstiger als die Produktion im eigenen Land. Nun ist das Pfund aber relativ schwach und trotzdem gibt es ein großes Defizit.

Auf Dauer kann es zu einem Problem werden. Es kommt auf die Art des Defizits an. Als Beispiel könnte man sich vorstellen, dass der Iran sein Atomprogramm beendet und alle Sanktionen fallengelassen werden. Der Iran würde höchstwahrscheinlich hohe Investitionssummen aus dem Ausland anlocken, Maschinen importieren etc. Die Handelsbilanz und auch die Leistungsbilanz wären stark negativ. Es handelt sich aber um ein Defizit, welches zu produktiven Zwecken eingesetzt wird. Es sind vor allem Investitionen. Kommt das Defizit aber einfach aus dem Konsum, dann steht dahinter kein Wert und auch kein potentieller, zukünftiger Ertrag. Dann verschuldet sich ein Land einfach nur im Ausland. Das ist in Großbritannien der Fall.

Derzeit ist es noch möglich dieses Ungleichgewicht zu managen. Die Sparquote liegt noch über dem Leistungsbilanzdefizit, aber nur noch knapp. Die Schulden des Staates und der privaten Haushalte legen weiter deutlich zu. Die privaten Haushalte haben sich nur kurzzeitig entschuldet. Inzwischen ist die Verschuldung wieder deutlich gestiegen und liegt bei ca. 95% der Wirtschaftsleistung. Das sind über 20 Prozentpunkte mehr als in den USA. Die Schulden sind nicht ausschließlich Konsumschulden, sondern auch Immobilienkredite. Damit wird so langsam deutlich, wieso die BoE die Zinsen nicht anheben kann.

Immobilienblase

Würde die BoE die Zinsen anheben, dann könnte etwas in Bewegung kommen, das eigentlich niemand haben will. Einerseits würde das Pfund aufwerten und die Leistungsbilanz könnte noch weiter ausgedehnt werden. Das ist nicht wirklich im Sinne der Zentralbank und der Politik. Das Defizit ist inzwischen das größte unter allen Industrieländern.

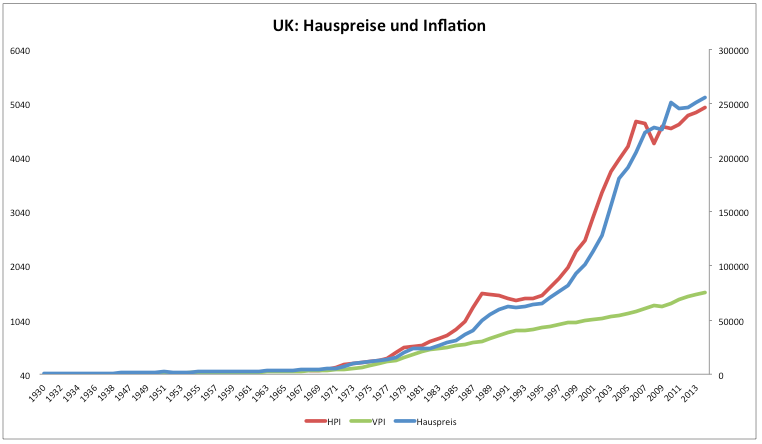

Anderseits sind die privaten Haushalte inzwischen so stark verschuldet, dass sie die Kredite bei signifikant steigenden Zinsen nicht mehr bedienen könnten. Gerade im Immobilienbereich ist die Entwicklung äußerst bedenklich. In Großbritannien sind Immobilien schon immer recht gut gelaufen (sprich überdurchschnittlich teurer geworden). Die nächste Grafik zeigt den HPI (Hauspreisindex) und den Verbraucherpreisindex (VPI). Der HPI steigt deutlich schneller als der VPI. Entsprechend teuer sind inzwischen Immobilien. Im Landesdurchschnitt kostet das Eigenheim inzwischen über 250.000 Pfund. Das ist fast das Doppelte des Landesdurchschnitts in den USA. Die Einkommen sind jedoch kaum höher als in den USA.

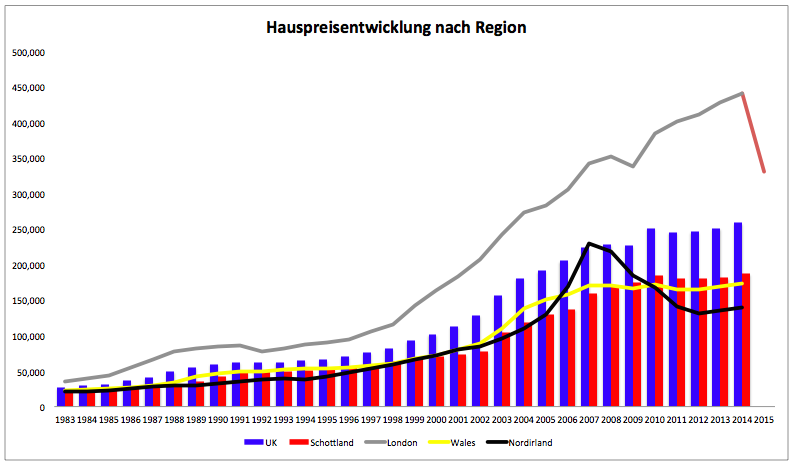

Je nach Region ist die Entwicklung unterschiedlich. In Nordirland sind die Preise noch deutlich unter Vorkrisenniveau. In Schottland stehen die Preise etwas höher, im Landesdurchschnitt sind sie seit Krisenbeginn um 3% gestiegen und in London um satte 25%. Das ist wohl kaum eine langsame Gesundung. Hier ging es vom einen in den nächsten Exzess. Das hat die Analysten in ihrer „unverschämten“ Jahresprognose dazu gebracht einen Rückgang der Immobilienpreise von 25% im nächsten Jahr vorherzusagen.

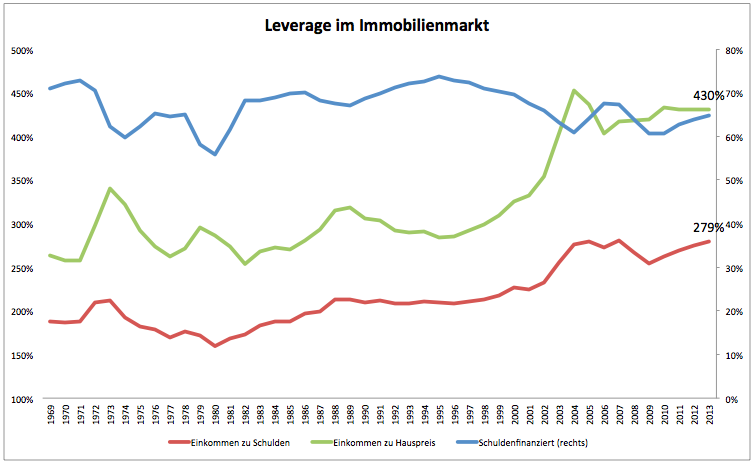

Ob es wirklich so weit kommt ist alles andere als sicher. Möglich ist es allemal. Im Durchschnitt sind Immobilien zu 70% schuldenfinanziert. Das ist immerhin ein ordentlicher Puffer. Würden die Preise um 30% nachgeben, dann säßen Banken zumindest theoretisch noch nicht auf Verlusten. Ob Kredite aber in einer neuen Krise getilgt werden können, ist äußerst fraglich. Der Markt ist gehebelt wie nie. Die Schulden im Vergleich zum Bruttojahreseinkommen liegen beim 2,8-fachen. Die rote Linie im nächsten Chart zeigt das. Immobilienbesitzer sind stärker gehebelt als vor der Krise.

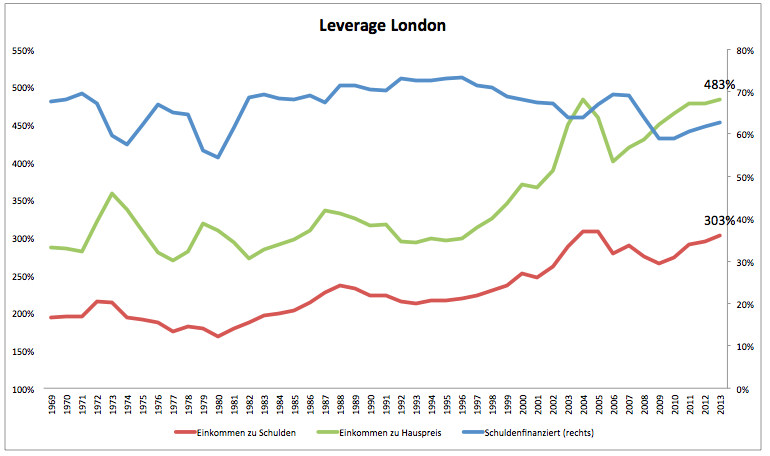

In London ist es noch schlimmer. Hier übersteigen die Schulden das Dreifache des Jahresbruttogehaltes und das Eigenheim kostet fast das Fünffache des Jahreseinkommens. Wer eine Immobilie kauft, der zahlt sehr lange ab. Das Dreifache des Jahresgehaltes mag nicht besonders hoch erscheinen, ist es aber. Kauft jemand eine Immobilie um 300.000 Pfund und hat ein Bruttojahresgehalt von 100.000, dann bleiben netto 65.000 übrig. Davon können vielleicht 15% für die Kredittilgung dienen. In diesem Fall würde die Rückzahlung des Kredits 31 Jahre dauern, wenn keine Zinsen anfallen. Betragen die Zinsen nur 2%, dann sind es schon 50 Jahre, die die Tilgung in Anspruch nimmt.

Jetzt mag ein Einkommen mit der Zeit steigen. Steigt das frei verfügbare Einkommen pro Jahr, dann wird immer noch 38 Jahre lang abbezahlt. Das ist de facto ein Lebenseinkommen. Würden die Zinsen nun auf 3,5% steigen, dann dauert es 60 Jahre, bis das Haus abbezahlt ist. Das ist absolut unvernünftig und zeigt, wieso die BoE die Zinsen einfach nicht erhöhen kann. Es würde zu einer Privatinsolvenzwelle kommen.

Der Markt scheint das so langsam zu begreifen. Das erklärt auch, weshalb das Pfund so schwach ist. Großbritannien hat ein hohes Leistungsbilanzdefizit. Das Defizit wird nicht investiert. Es ist nicht produktiv. Das ist ein Problem. Das andere liegt auf dem Immobilienmarkt. Hier befindet sich das Land schon wieder in der nächsten Blase. Haushalte sind bis unters Dach verschuldet. Es braucht nicht viel, dann fällt das Kartenhaus zusammen. Großbritannien ist für mich der Überraschungskandidat 2015, der für größere Turbulenzen sorgen könnte.

Schöne Weihnachten!

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Puuh, der junge Familienvater kauft mit 30, hat fertig mit 80. Mit 81 zieht er unfreiwillig in die 2qm Wohnung am Stadtrand. War dat sinnvoll?

Wie schaut es denn mit Australien aus Herr Schmale , Sie scheinen ja bei Godmode die Makroökonomischen Analysen zu tätigen, da sehe ich auch entsprechendes Unheil aufkommen oder auch das kleine gelobte Switzerland, wobei das ist ja nun vorbei, mit den Euro- Aufkäufen....haben sie sich ja den Sargnagel geholt

Sehr schöner Artikel, ob es nun 2015, 2016 gar 2017 zum klassischen Break kommt, spielt ja nicht die Rolle, die Charts deuten ja schon Schwäche, danach eben Ende Gelände.....

Shorten wir eben den Markt, bis es zum vorübergehenden Short-Verbot kommt...