Griechische Bank-Aktien: Attraktives Niveau?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

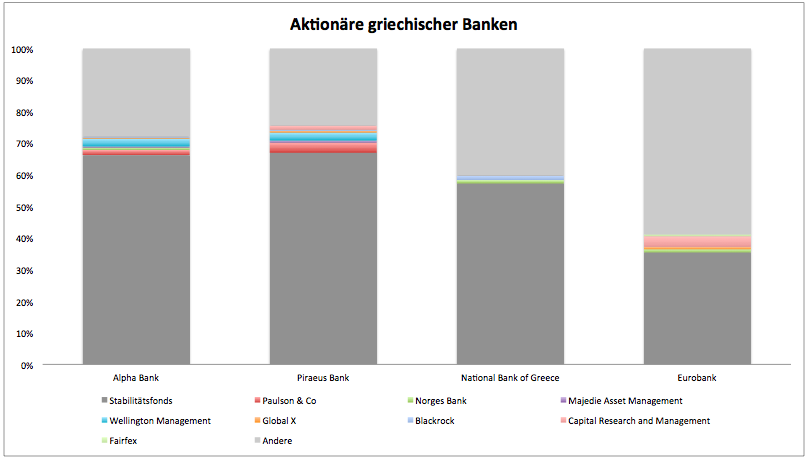

Der griechische Stabilitätsfonds hält bei fast allen Banken die Mehrheit. Über diesen Fonds wurden Kapitalerhöhungen finanziert, die in den letzten Jahren notwendig geworden waren. Die Rekapitalisierung des Bankensektors war nicht zuletzt wegen des ersten griechischen Bankrotts inklusive Schuldenschnitts notwendig geworden.

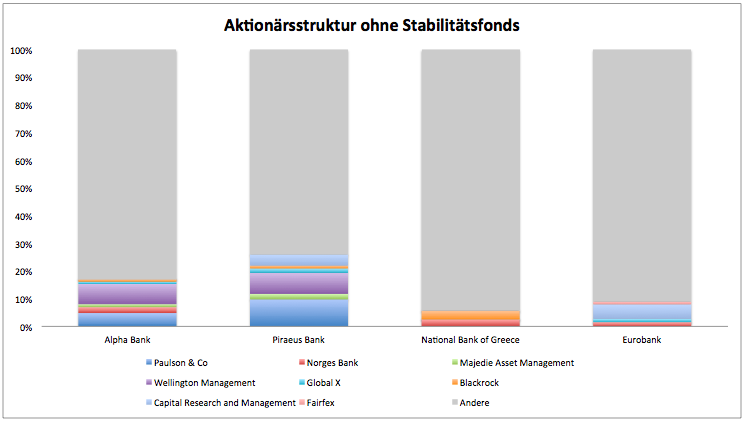

Der Hedgefonds Paulsons hält so ca. 5% an der Alpha und 10% an der Piraeus Bank. Das sind keine Anteile mehr, die man als unwesentlich abtun könnte. Die Anteile sind keine Milliarden wert. Dafür ist die Marktkapitalisierung der Banken zu gering. Insgesamt dürfte das Investment aber doch mehrere hundert Millionen umfassen. Für ein Gesamtportfolio von über 15 Mrd. ist das nicht viel. Geht allerdings der Gesamtbetrag verloren (geschätzte 500 Mio.), dann macht sich das bemerkbar.

So viel Risiko in einem Asset ist schon recht hoch. Hier wird gepokert. Die zugrunde liegende Idee des Investments ist relativ klar gewesen. Es wurde davon ausgegangen, dass Griechenland weiter finanziert wird und die Wirtschaft wieder an Schwung gewinnt. Bankaktien würden davon ganz besonders profitieren.

Die großen Banken haben sehr hohe Rückstellungen für faule Kredite gebildet. Sobald sich die wirtschaftliche Lage entspannt können die Rückstellungen teilweise wieder aufgelöst werden. Die Folge: Banken würden Milliardengewinne schreiben. Dieses Szenario – sofern es sich überhaupt noch realisiert – ist vorerst abgeblasen. Investoren bleiben auf dem hohen Risiko sitzen.

Der Rückgang der Einlagen ist ein Problem. Griechische Banken müssen sich wie jede andere Bank auch finanzieren. Vergebenen Krediten müssen entweder Einlagen oder andere Finanzierungsmittel gegenüberstehen. Wenn die Einlagen sinken, dann müssen andere Quellen mehr genutzt werden. Eine solche Quelle ist die Zentralbank. In Grafik 3 ist ebenfalls dargestellt wie viel Geld sich die Banken bei der Zentralbank derzeit beschafft haben (112 Mrd. Euro).

Die Differenz zwischen Assets und Verbindlichkeiten ist als Überschuss bezeichnet. Dieser Überschuss ist der Puffer, den die Banken in ihrer Finanzierung noch haben. Er steht derzeit bei ca. 41 Mrd. Euro. Mit diesem Puffer sind die Banken auf den ersten Blick recht komfortabel unterwegs. Er ist zudem so groß wie nie zuvor. Wer sich nun aber sicher fühlt, der unterliegt einem großen Irrtum. 41 Mrd. klingt viel, aber wenn der Ernstfall eintritt, dann sind diese 41 Mrd. sehr schnell weg.

Der Puffer wird gebraucht, um Kunden, die Geld von den Banken abziehen, bedienen zu können. Noch haben Kunden ungefähr 140 Mrd. bei den Banken liegen. Würden Kunden nun 41 Mrd. abziehen, dann ist der Puffer aufgebraucht. Die Banken könnten Kunden ihre Gelder nicht mehr auszahlen, zumindest nicht, wenn die Banken keine neuen Finanzierungsquellen mehr auftreiben können.

Bei dem derzeitigem Tempo, in dem Griechen Geld abziehen, reicht der aktuelle Puffer noch 5 Monate. Dann ist Schluss. Kommt es zur Zahlungsunfähigkeit der Regierung und würden nicht starke Einschränkungen des Zahlungsverkehrs für Bankkunden eingeführt werden, dann dürfte der Puffer innerhalb weniger Wochen aufgebraucht sein.

Eine Volkswirtschaft kann nicht ohne Banken existieren. Insofern kann man zuversichtlich sein, dass die großen Banken irgendwie überleben werden. Das kann allerdings auch eine Verstaatlichung bedingen. Als Aktionär verliert man dann seinen kompletten Einsatz. Mit der Strategie „aussitzen“ würde ich mich persönlich nicht wohl fühlen.

Griechische Aktien sind derzeit interessant. Das Bewertungsniveau ist attraktiv. Das gilt meiner persönlichen Meinung jedoch nur für Aktien außerhalb des Bankensektors.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Lieber Schmale!

Erstmal Danke für die interessanten Informationen über gr. Banken und deren Aktionäre. Ich wüsste nicht wo man die sonst bekommen könnte. Aber denken Sie nicht das Paulson & Co. nicht Short sind im selbigen Investment. An einer Pleite der Banken verdienen die am Meisten, davon bin ich überzeugt.

Wäre prima wenn Sie hierzu auch Recherchen anstellen könnten.

Europäische (Krisen)Banken sind spätestens seit der Geschichte mit Zypern mit Vorsicht zu genießen. Bei der portugisischen Bank wurde auch nicht mehr lang gefackelt. Wenn man einen Totalverlust verkfraften kann, nur zu.