Goldman Sachs: Crash-Indikator liefert extremes Warnsignal

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

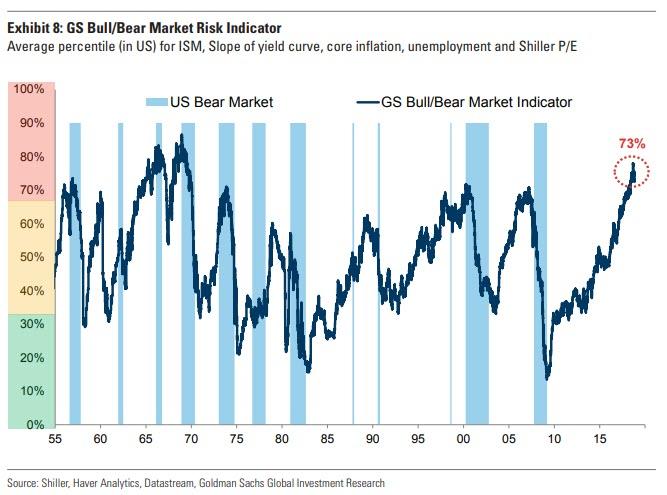

Anleger sollten sich besser auf weitere Kursverluste am US-Aktienmarkt einstellen. Dies zeigt der von Goldman Sach entwickelte Bull/Bear Market Risk Indicator. Aktuell liegt dieser Indikator, der die Wahrscheinlichkeit eines neuen Bärenmarktes anzeigt, bei 73 Prozent und damit höher als vor den letzten beiden Bärenmärkten an der Wall Street.

Zuvor hatte der Indikator im September 2018 mit 75 Punkten zwar bereits einen geringfügig höheren Wert erreicht. Davon abgesehen befindet sich der Indikator aber aktuell auf dem höchsten Stand seit dem Jahr 1969.

In die Berechnung des Bull/Bear Market Risk Indicators fließen fünf Einzelfaktoren ein: Bewertung (Shiller-KGV), Arbeitslosenquote, ISM-Einkaufsmanagerindex, Zinsstrukturkurve und Kerninflation. Diese fünf Indikatoren haben sich bei einer Prüfung von über 40 verschiedenen Einzelvariablen als die zuverlässigsten Indikatoren für die künftige Marktentwicklung erwiesen. Während die Aussagekraft der einzelnen Indikatoren für sich genommen begrenzt ist, erhöht sich die Aussagekraft deutlich, wenn gleich mehrere der Indikatoren berücksichtigt werden.

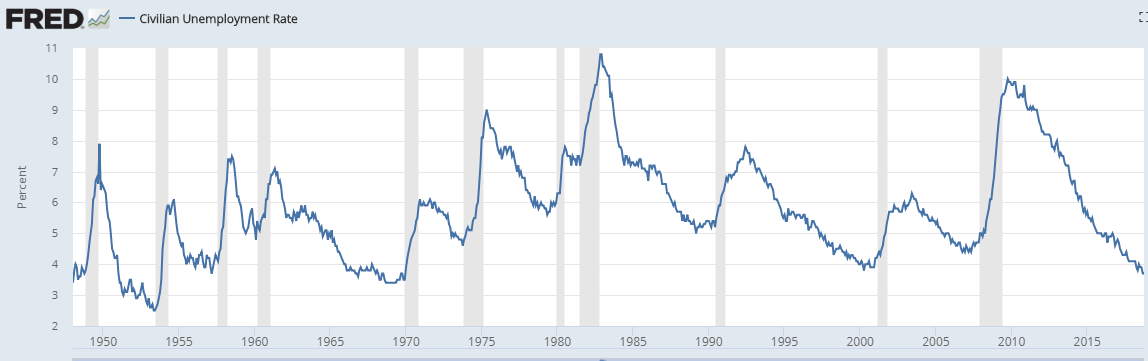

Aktuell liegen vor allem das Shiller-KGV und die Arbeitslosenquote auf Extremwerten, die einen Crash wahrscheinlich machen: Die Bewertung ist extrem hoch und die Arbeitslosenquote extrem niedrig (und wird deshalb perspektivisch mit hoher Wahrscheinlichkeit wieder steigen).

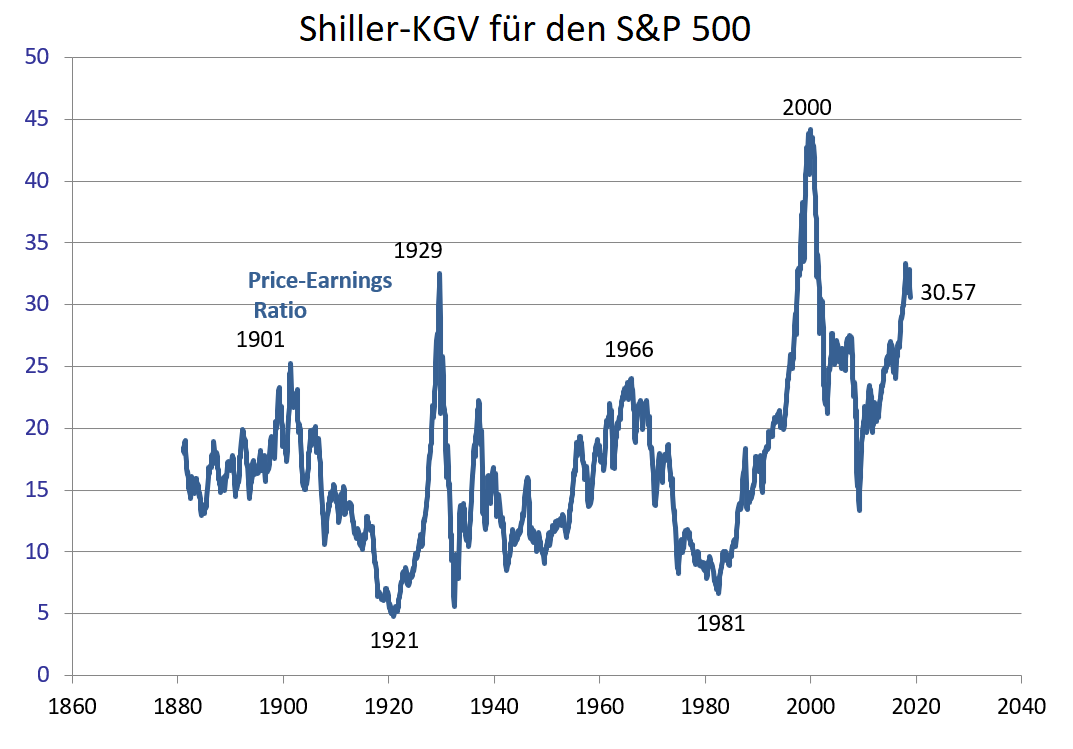

Das Shiller-KGV liegt derzeit mit einem Wert von 30,57 auf einem Niveau, das zuvor nur vor der Weltwirtschaftskrise 1929 sowie vor dem Platzen der Internetblase im Jahr 2000 erreicht wurde. Zur Berechnung des Shiller-KGVs wird der aktuelle Kurs der im S&P 500 enthaltenen Aktien durch die im 10-Jahres-Durchschnitt erzielten, inflationsbereinigten Gewinne je Aktie dividiert. Je höher das Shiller-KGV, desto höher ist die Bewertung und desto schlechter fällt in der Regel auch die im nachfolgenden 10-Jahres-Zeitraum erzielte Rendite am US-Aktienmarkt aus.

Die US-Arbeitslosenquote befindet sich mit 3,7 Prozent aktuell auf dem tiefsten Stand seit Ende der 60er-Jahre. Die Arbeitslosenquote befindet sich damit aber wohl auch in der Nähe eines zyklischen Tiefs und dürfte perspektivisch wieder steigen. Die Wahrscheinlichkeit ist sehr hoch, dass dieser Anstieg dann mit einer Rezession einhergeht.

Der ISM-Einkaufsmanagerindex für die US-Industrie liegt aktuell hoch und zeigt damit ebenfalls einen möglichen Wendepunkt an, während sich die Zinsstrukturkurve abflacht, was ein steigendes Rezessionsrisiko andeutet. Von den fünf in den Bull/Bear Market Risk Indicator einfließenden Faktoren liegt aktuell nur die Kerninflation in einem moderaten Bereich.

Die folgende Tabelle zeigt den Perzentilwert der Einzelindikatoren und damit, wie "extrem" der Stand der jeweiligen Einzelindikatoren aktuell im Vergleich zur Zeitperiode seit 1948 ist. Das Shiller-KGV liegt aktuell z.B. höher als zu 95 Prozent aller Zeitperioden seit 1948 und die Arbeitslosenquote niedriger als zu 90 Prozent aller Zeitperioden.

| Indikator | Aktueller Wert |

Wie extrem ist der Indikator aktuell? (Perzentilwert) |

| Arbeitlosenquote | 3,7 % | 94 % |

| Shiller-KGV | 30,57 | 93 % |

| ISM-Einkaufsmanagerindex für US-Industrie | 57,7 | 78 % |

| Zinsstrukturkurve | 0,9 | 71 % |

| Kerninflationsrate | 2,2 % | 44 % |

Fazit: Der Bull/Bear Market Risk Indicator von Goldman Sachs signalisiert aktuell eine Wahrscheinlichkeit von 73 Prozent für einen neuen Bärenmarkt an der Wall Street. Die Wahrscheinlichkeit für mittelfristig sinkende Kurse liegt damit sogar höher als vor dem Platzen der Internetblase und der Finanzkrise von 2008. Allerdings bedeutet der hohe Stand bei dem Indikator nicht, dass es tatsächlich zu deutlich sinkenden Kursen kommen muss. Für relativ wahrscheinlich hält die US-Bank eher eine mehrjährige Seitwärtsphase, in der sich Anleger mit geringen Renditen begnügen müssen.

Lesen Sie auch:

- US-Aktienmarkt: Dieser Chart lässt Schlimmes befürchten!

- Kann der Aktienmarkt jetzt gar nicht fallen?

- Was ist nur mit dem Ölpreis los?

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Heißt alles gar nichts. Jeder dieser Indikatoren kann in den nächsten 12 Monaten noch etwas extremer werden. Und wir wissen, was die Börsen bei einer Übertreibung in einem Jahr schaffen können, wenn die wollen. Von Juni 2016 bis Juni 2017, ist der Nasdaq um ca. 40% gestiegen. Selbst, wenn der Nasdaq auf 6200 fällt, könnte er dabei bis Ende 2019 auf 8700 steigen oder auch mehr. Also einfach mal die Börsen auskotzen lassen und dann weiterschauen. Denn bei jedem Pups wird ein Crash vorhergesehen.

Ist es nicht so, dass die Liquidität und der Mangel an Anlagealternativen, die Börsenkurse schon lange und haupsächlich treiben? Diese Parameter fallen hier jedoch unterm Tisch. Daher vermute ich, dass der Crash noch lange auf sich warten wird (dann aber umso heftiger einschlagen wird).

Gibt es eine ähnliche Berechnung für Europa? Mein Gefühl sagt mir, dass diese ganz anders ausfallen würde.

Ich schau mir auch immer den Chart von Sotheby´s an. Der ist seit dem 26.6.18 auf Talfahrt, angeblich ist ds ein verläßliches Zeichen