Gold oder Aktien: Wer wird der Gewinner?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Goldpreis profitierte von der Unsicherheit an den Märkten, die von Ende 2015 bis Mitte Februar 2016 anhielt. Seitdem sich Aktien im Rallymodus befinden, stagniert der Goldpreis und schafft es nicht die 200-Wochenlinie zu überspringen. Noch muss man die Flinte als Anleger nicht ins Korn werfen. Gold hat an dem wichtigen charttechnischen Widerstand noch nicht das Handtuch geworfen und eindeutig nach unten gedreht.

Können Aktien ihre Rally fortsetzen, dann erscheint es unwahrscheinlich, dass Gold weiter steigen kann. Das wäre vollkommen entgegen der Korrelation der letzten Jahre. In den vergangenen Jahren konnte Gold seinen Abwärtstrend nur verlassen, wenn die Volatilität an den Aktienmärkten stieg. Bleibt es bei dieser negativen Korrelation, dann dürfte für den Goldpreis die Luft nach oben immer dünner werden, es sei denn, Aktien beginnen wieder zu fallen.

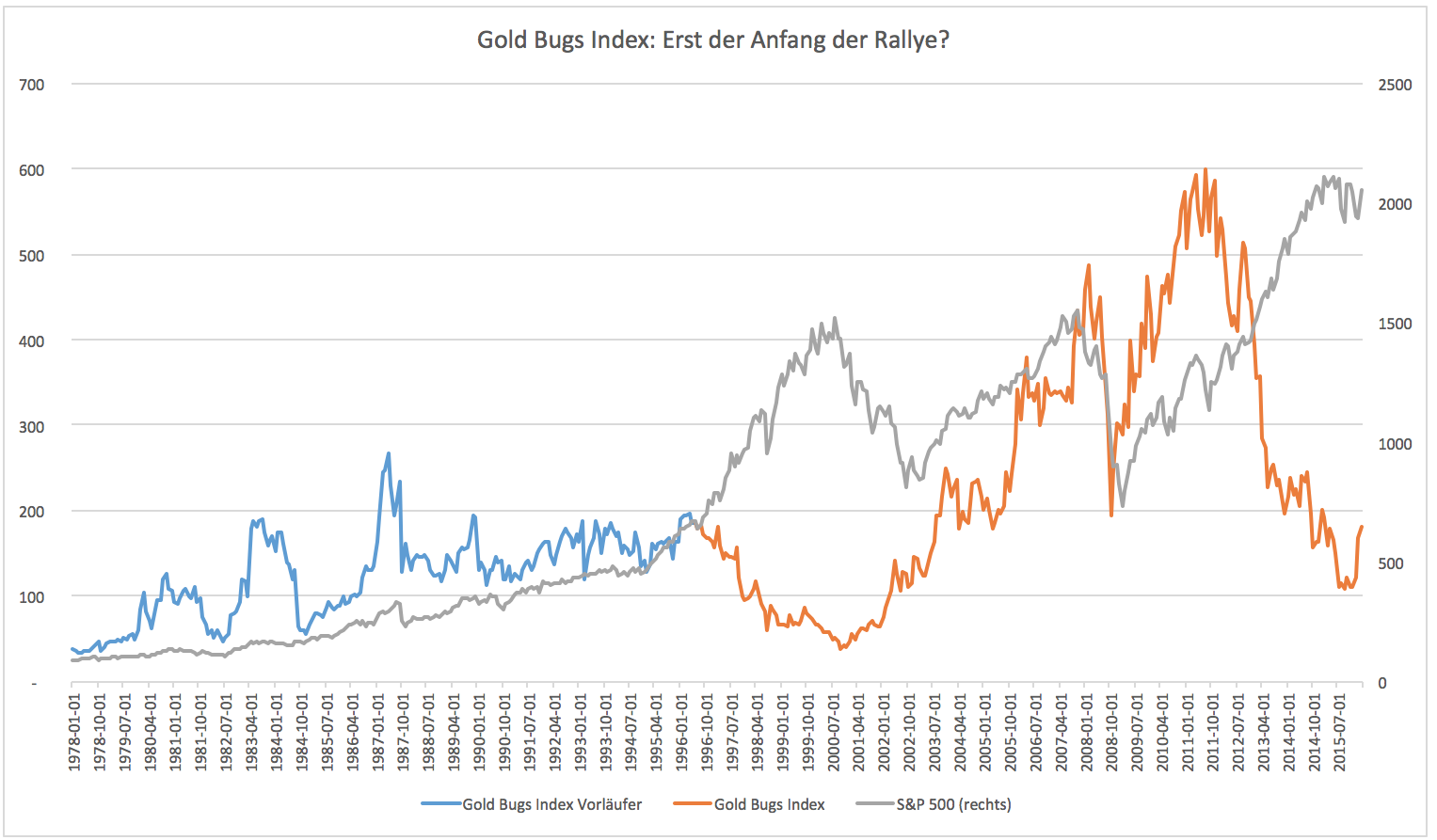

Den offiziellen Gold Bugs Index gibt es erst seit 1996. Den Vorläufer habe ich anhand von Einzelkursen zurückgerechnet. Unter hoher Volatilität liefen Aktien und Minenwerte bis 1996 parallel. Danach folgte eine ausgeprägte, negative Korrelation, in der Goldaktien fielen, der Rest des Marktes aber stieg. Genau das gleiche wiederholte sich von 2011 bis 2015.

Die Zeiten negativer Korrelation haben bisher eine Dauer von 4 Jahren gehabt. Die Erfahrungswerte sind natürlich begrenzt. Insofern darf man nicht erwarten, dass nach vier Jahren negativer Korrelation wieder beide Märkte automatisch gleichzeitig steigen.

Momentan erscheint es noch schwierig daran zu glauben, dass zukünftig Aktien und Gold gleichzeitig steigen werden. Fundamental hat sich ja wenig geändert. Es gibt jedoch durchaus Gründe, die für weiter steigende Goldpreise sprechen. Die Inflation scheint in den USA wieder anzusteigen und im Rest der Welt einen Boden zu finden. Ansteigende Inflation bei gleichzeitig niedrigen Zinsen begünstigen einen steigenden Goldpreis.

Im Vergleich zu früheren Korrekturen hätte der Goldpreis noch Luft nach unten. Grafik 3 zeigt das S&P 500-Gold-Verhältnis. Als Gold das letzte Mal einen Boden fand, war das Verhältnis deutlich höher. Interessant ist in diesem Zusammenhang allerdings auch das Holz-Gold-Verhältnis. Der Vermögensberater Pension Partners hat das Phänomen in einem Paper untersucht und kam zu dem Schluss, dass ein im Verhältnis zu Gold überproportional ansteigender Holzpreis ein gutes Zeichen für Aktien ist.

Letztlich zeigt sich in Grafik 3, dass das Aktien-Gold sowie das Holz-Gold Verhältnis stark parallel laufen und beinahe miteinander vertauscht werden können. Aktuell sieht man trotz des starken Goldpreises auch eine Stärke im Holzpreis. Holzpreise sind ein Konjunkturindikator. Läuft die Konjunktur, dann wird gebaut und dazu braucht man Holz.

Wir sehen derzeit anhand dieser zwei Verhältnisse eine ungewöhnliche Konstellation. Gold läuft im Vergleich zu Aktien gut. Gleichzeitig steigt das Konjunkturbarometer Holz. Das wiederum spricht für weiterhin steigende Aktien. Es deutet alles darauf hin, dass Gold und Aktien in den kommenden Monaten oder sogar Jahren eine positive Korrelation haben dürften.

Eine solche Konstellation ist ungewöhnlich und sie sagt viel über die wirtschaftliche Lage aus. Man kann eine von den Notenbanken lang angekündigte Reflationierung (Rückkehr der Inflation) erwarten. Die Zinsen werden in den kommenden Jahren vermutlich zu niedrig sein. Niedrige Zinsen begünstigen sowohl Aktien als auch Gold, wobei die gleichzeitig steigende Inflation Gold gegenüber Aktien begünstigt.

Das Ganze gelingt letztlich nur, wenn die Notenbanken weiter mitspielen und insbesondere die Fed die Zinsen nicht doch noch signifikant anhebt. In diesem favorisierten Fall würde der Dollar tendenziell schwächer werden. Wir hätten dann eine Konstellation wie 2002 bis 2007, in der Gold und Aktien gleichzeitig stiegen. Persönlich halte ich dies für das wahrscheinlichste Szenario. Langfristig ist das jedoch kein gutes Omen. Niedrige Zinsen, schwacher Dollar, höhere Inflation und steigender Goldpreis waren in der Vergangenheit ein guter Indikator für eine deutliche Überhitzung der Wirtschaft mit nachfolgender, heftigen Korrektur.

P.S. Meine Trades setze ich über den Broker CapTrader ab. Ich bin sehr zufrieden!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

erst steigen die immos in eine blase, dann die aktien, erst zum schluß wollen alle nur noch gold und dann silber haben. ist halt ne vermögens- und zeit-. frage

Gold und Aktien werden gemeinsam steigen.

So wie 2009-2011

Gold oder Aktien? Für mich wird Gold langfristig auf dreistellige Werte fallen. Wenn es gegenläufig zu Aktien bleibt (muss das so sein?) heißt das - Aktien steigen

Ich denke, man muss jetzt in Gold&Silberaktien einsteigen. Einige könnten sich bei Gold 3000 Dollar verhundertfachen bzw. bei Gold 5000 Dollar vertausendfachen. Zwischen 1975 und 1980 haben sich auch einige Goldaktien mehr als verhundertfacht. Das könnte sich jetzt wiederholen. http://gebert-trade.weebly.com/1000-bagger-potenti...

darf man auch mal so schauen ??? DAX in Gold