GOLD - Wer treibt den Preis?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 2.406,57 $/oz. (JFD Brokers)

Vor einem Monat spekulierte ich darüber, dass der Goldpreis auch ohne Chinas Käufe steigen kann. Jetzt hat der Goldpreis ein neues Allzeithoch erreicht. Dafür gibt es mehrere Gründe. Auch wenn China im Juni den zweiten Monat in Folge keine Käufe getätigt hat, kann man dies von anderen Notenbanken nicht behaupten.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

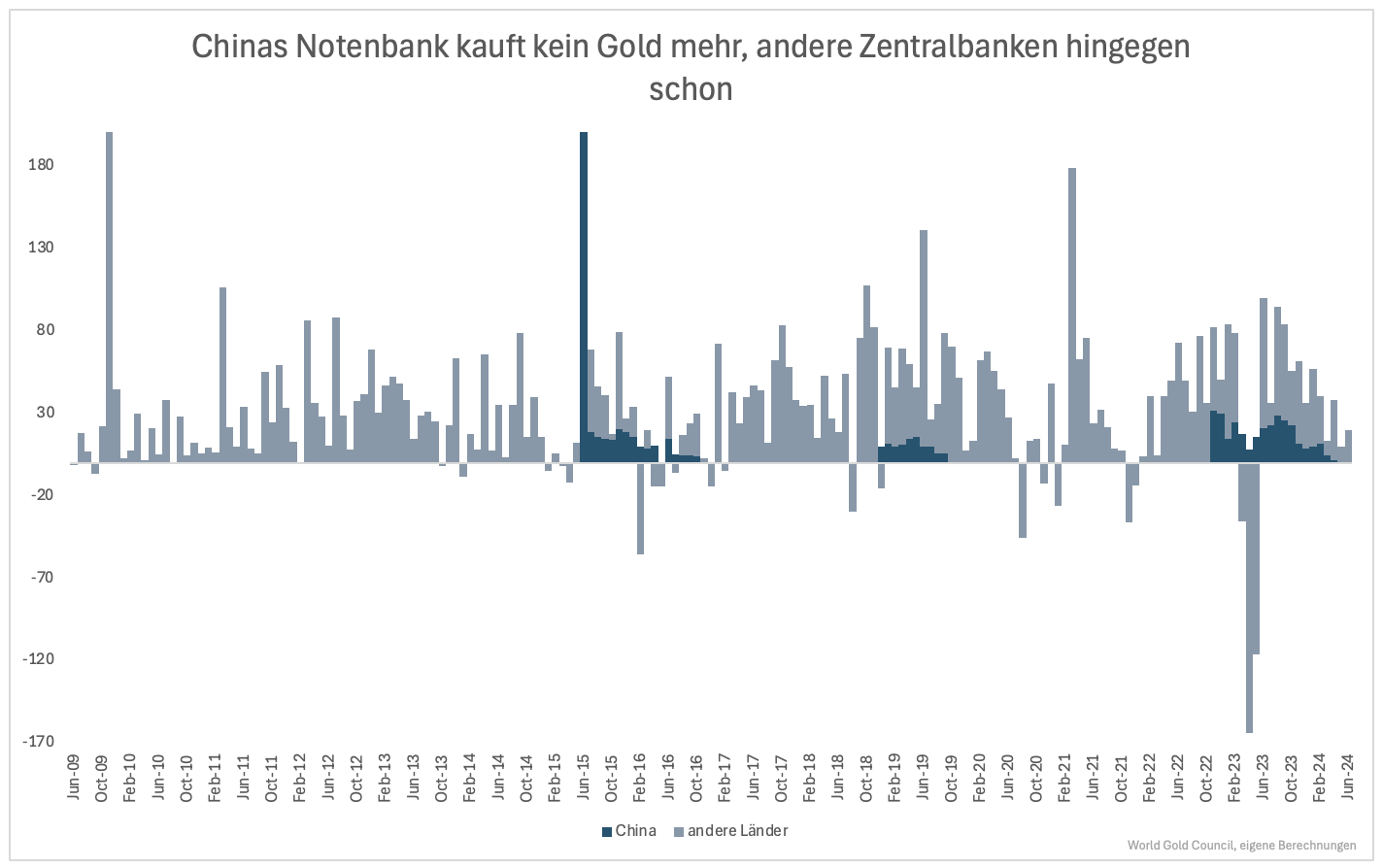

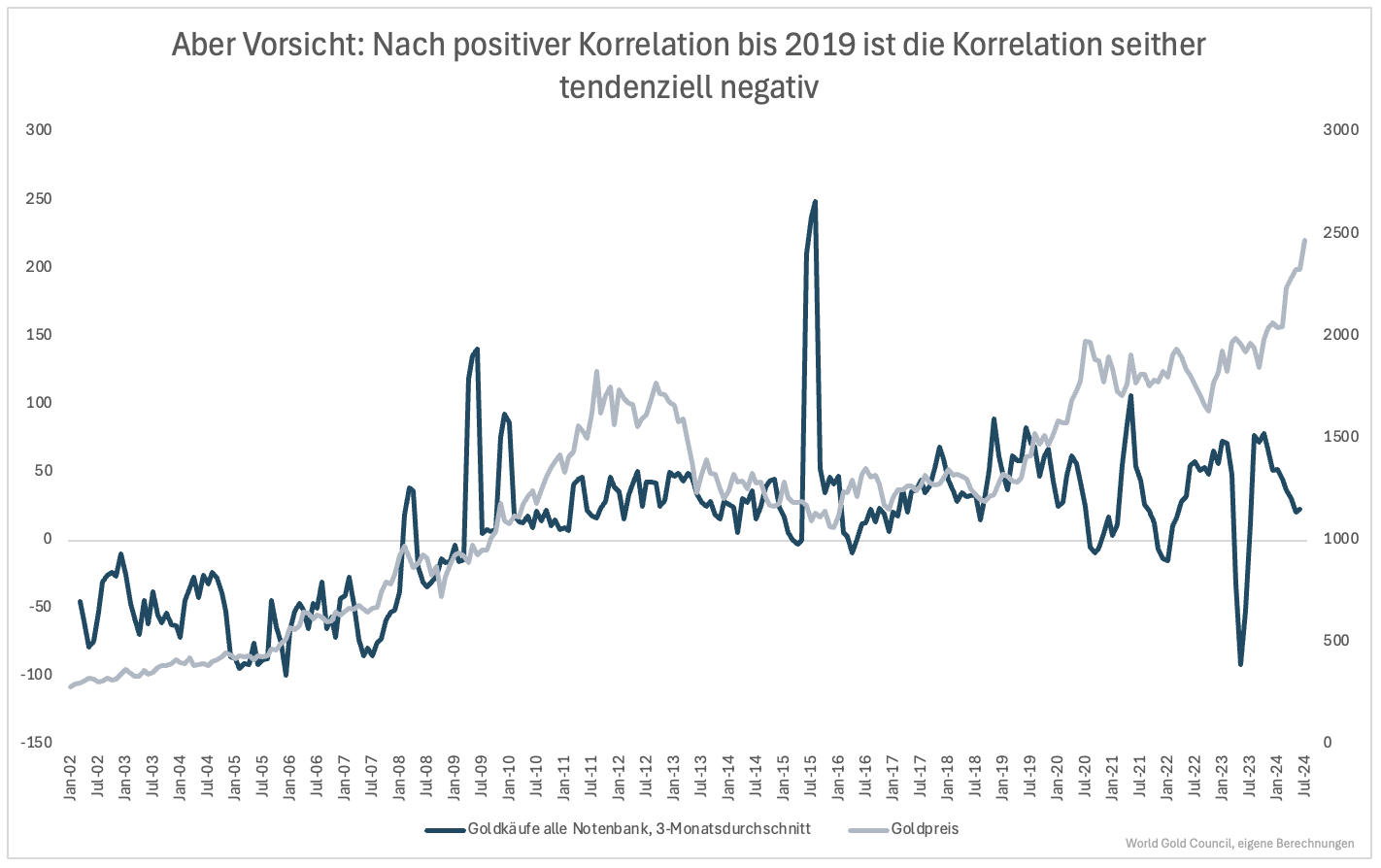

Die monatlichen Käufe sind zurückgegangen, aber immer noch positiv (Grafik 1). Vor allem Indien kauft weiterhin Gold. Das ist nicht unbedingt das, was den Preis treibt. Grundsätzlich ist eine Art Regimewechsel erkennbar. Von 2002 bis 2019 gab es tendenziell eine positive Korrelation zwischen Goldpreis und Zentralbankkäufen. Wurde weniger verkauft oder mehr gekauft als verkauft, war dies für den Preis positiv. Jetzt gehen die Käufe zurück, wenn der Preis schnell ansteigt. Die Korrelation ist tendenziell negativ geworden (Grafik 2).

Aus Sicht eines Anlegers machen Notenbank das Richtige. Man kauft nicht hoch, sondern kauft, wenn der Preis korrigiert oder konsolidiert. Einige Notenbanken nutzen hohe Preise, um Gold zu verkaufen. Andere reduzieren das Kaufvolumen. Solange die Nachfrage positiv ist und mehr gekauft als verkauft wird, schadet es dem Goldpreis natürlich nicht.

Die jüngste Rally wird den Siegeschancen von Donald Trump bei den Wahlen im November zugeschrieben. Argumentiert wird, dass die Zölle erhöht werden und dies die Inflation in den USA wieder anheizt. Persönlich kann ich diesem Argument nichts abgewinnen. Wird höhere Inflation erwartet, müssten Anleiherenditen systematisch steigen. Das haben sie nicht getan.

Zölle können über Umwege für größere Spannungen in der Welt sorgen, die sich geopolitisch entladen. Je mehr sich Länder auf Konfrontationskurs befinden, desto wichtiger wird Gold als Hedge und um mögliche US-Sanktionen zu umgehen. Aber auch das ist wohl nicht die ganze Erklärung. In vielen Ländern sind Privatanleger inzwischen aufgewacht und spekulieren auf steigende Preise.

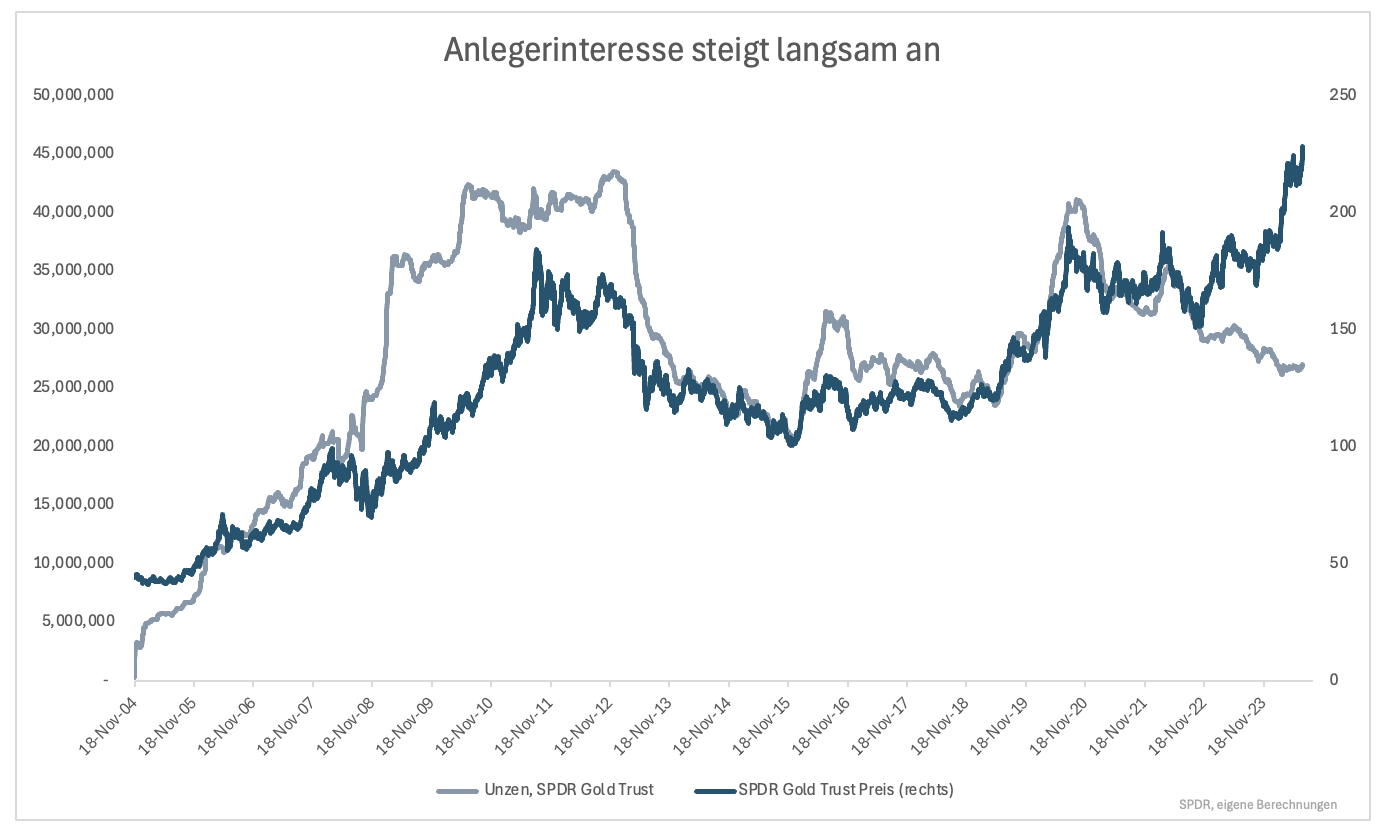

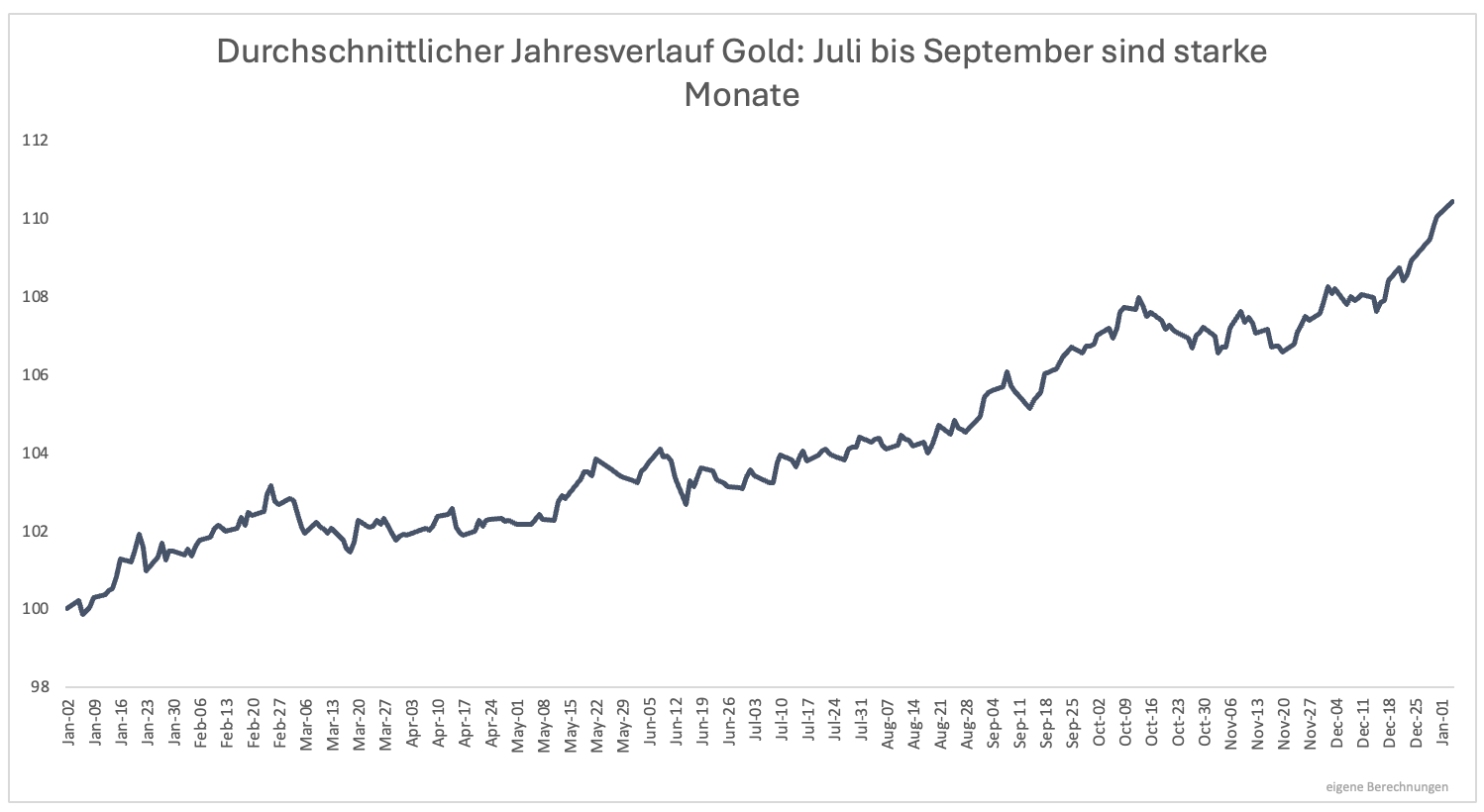

In Europa und Nordamerika wird ebenfalls vermehrt über Optionen spekuliert. Inzwischen hat sich auch das vom größten physischen Gold ETF gehaltene Vermögen stabilisiert (Grafik 3). Die Nachfrage nach besicherten Instrumenten könnte der Rally noch einen weiteren Schub verleihen. Zu guter Letzt ist die Saisonalität von Juli bis September positiv. Der typische Jahresverlauf zeigt in diesen Monaten klar nach oben (Grafik 4).

Viele Argumente sprechen weiterhin für Gold. Da Privatanleger nun im Gegensatz zu früheren Analysen mit dabei sind, ist davon auszugehen, dass sich der Bullenmarkt auf die letzte Phase zubewegt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.