Gold: Das überschätzte Edelmetall

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.307,70 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.307,70 $/Unze (Deutsche Bank Indikation)

Die Aussagen, dass Gold weder vor Inflation schützt noch wertbeständig ist, kommen ausnahmsweise nicht von mir. Ich sehe den Nutzen von Gold als wertbeständige Anlage ebenfalls kritisch, allerdings sehe ich bei Gold in bestimmten Phasen durchaus einen Nutzen. Obige Aussagen sind da deutlich härter. Sie kommen allerdings nicht von irgendjemandem, sondern wurden von der Commodity Research und Asset Management Gruppe CPM Group bei der Denver Gold Gruppe vorgestellt. Denver Gold ist eine Art Industrievereinigung von Goldminenbetreibern. Sie haben derzeit 170 Betreiber weltweit als Mitglieder. Wenn Goldproduzenten so hart mit ihrem eigenen Produkt ins Gericht gehen, dann ist wahrscheinlich etwas dran.

CPM führt einige historische Untersuchungen an, die die Aussagen belegen. Dabei wurden unterschiedliche Zeiträume betrachtet, um den Zusammenhang von Gold und Inflation aufzuklären. Sie kommen zu dem Ergebnis, dass die Korrelation von Inflation und Goldpreis eher schwach ist, in einigen Zeiträumen war sie sogar stark negativ. Mit anderen Worten: Gold kann auch in Phasen höherer Inflation im Preis fallen.

Ebenso werden die Zeiten des Goldstandards kritisch beleuchtet. Es gibt heute nicht wenige, die sich die guten alten Zeiten des Goldstandards zurückwünschen. Dafür gibt es laut CPM keinen Grund. Alle Goldstandardregime scheiterten. Die wirtschaftliche Entwicklung war zu Zeiten eines Goldstandards volatiler als ohne. Keines der Regime hat vor Inflation geschützt noch schützten sie vor dem Wertverfall von Währungen. Eine Alternative zum derzeitigen System ist der Goldstandard daher nicht. CPM geht davon aus, dass auch das momentane System irgendwann nicht mehr funktioniert. Es ist aber das bisher erfolgreichste.

Um zum Schluss noch oben eines draufzusetzen, sagt CPM klipp und klar, dass die Idee von Gold als Inflationsschutz und zur Werterhaltung keine Tatsache ist, nicht einmal eine Theorie, sondern einfach nur Glaube. Spätestens jetzt dürfte der Blutdruck des einen oder anderen Goldliebhabers durch die Decke gehen.

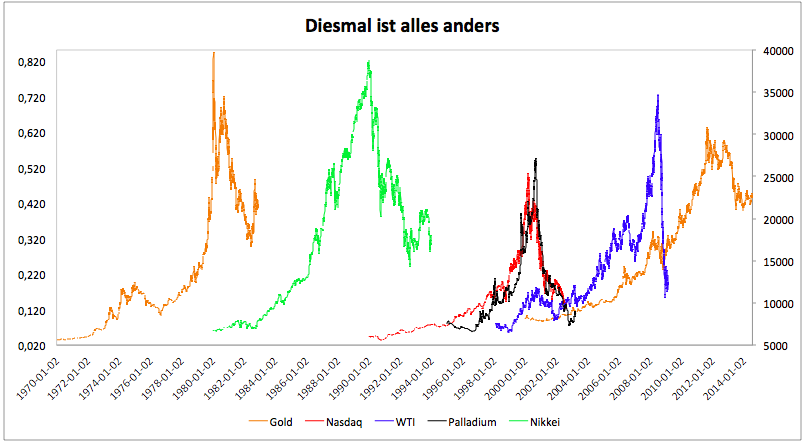

Meiner persönlichen Einschätzung und Untersuchung nach gibt es einen positiven Zusammenhang zwischen Goldpreis und Inflation. Man kann es allerdings nicht pauschalisieren. 2 % Inflation reichen nicht, um den Goldpreis auf die Sprünge zu helfen. Vielmehr ist der Realzins und die erwartete Entwicklung des Realzinses ausschlaggebend. Der Zusammenhang ist also etwas komplizierter als von CPM dargestellt. Das ändert aber nichts daran, dass Gold tatsächlich weniger „magische“ Kräfte hat als von vielen Goldverfechtern immer behauptet wird. Der Kursentwicklung von Gold in den letzten Jahren kann man schon recht klar entnehmen, dass es sich um einen Hype handelte. Die Blase ist geplatzt. Gold wird in den kommenden Jahren eher langweilig sein (aber auch das kann Chancen bieten). Das kann man zwar nicht mit 100 %-iger Sicherheit vorhersagen, es ist aber sehr wahrscheinlich. Es sei denn, diesmal ist alles anders. An der Börse sind diese Worte bekanntlich häufig die letzten.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Diskussion schlägt hohe Wellen, zurecht!!! Versuchen wir sachlich zu bleiben, auch wenn die Emotionen hochkochen. Dinge haben immer nur den Wert, den ihnen der Mensch beimisst. Das gilt weltweit. Wir im Westen sind fixiert auf den Tanz um das goldene Kalb. Dieser gesellschaftlich-politische Konsens des unbegrenzten Wachstums hat offensichtlich in eine Sackgasse geführt. Mittels der Gelddruckmaschine wird Wohlstand aus der Zukunft heute bereits verkonsumiert. Ohne vorherige Sparleistung und darauf folgende Investition. Das ist ohne Ökonomiestudium mit gesundem Hausverstand zu begreifen. Aber es ist auch wissenschaftlich gut untersucht und belegt, durch von Mises und Kollegen. Wohlfahrtsstaaten scheinen aber nur so zu funktionieren. Um scheinbaren Wohlstand aufrecht zu erhalten, bedient sich die Politik nun seit mehr als zwanzig Jahren der Druckerpresse. Die Politik hat das Zentralbankwesen korrumpiert. Der Geldwert wird langsam aber sicher ausgehöhlt. Vermögenspreisblasen sind die Folge. Das Shiller-KGV liegt aktuell bei 26. Ich finde es gelinde gesagt unseriös, auf diesem Niveau zum Einstieg in die Aktienmärkte zu trommeln. Apropos Mehrwert schaffen: Wird wirklich Mehrwert geschaffen, wenn max. 1 Milliarde Menschen auf westlichem Standard leben, der Rest sitzt in der Scheisse und die Resourcen der Welt werden zerstört? Sich gegen ein völlig aus dem Ruder gelaufenes Zentralbankwesen abzusichern, das absehbar zum Vermögensverlust breitester Bevölkerungsschichten führen wird, ist legitim. Gold und auch Silber sind ein probates Mittel. Jeder entscheidet für sich und seine Familie ob er den Versprechungen der Politclowns und der Zentralbankster glaubt oder eben nicht. Da die Menschen über die Jahrtausende Gold und Silber einen sehr hohen Wert beimessen, ist es zumindest höchst unwahrscheinlich, das diese Metalle bei der absehbaren Neuordnung (Haircut) der Schulden ihren Wert verlieren. Wie auch immer, es würde einer Finanzseite wie GMT gut zu Gesicht stehen, die Absicherungsfunktion der Edelmetalle deutlich zu machen.

Die Zukunft kann keiner vorhersagen. Bestimmte Muster wiederholen sich. Dazu gehören auch Krisen. Wie schnell es bergab gehen kann sieht man gerade in der Ukraine. Von einem Land im Aufschwung zu einem Land im Bürgerkrieg in wenigen Wochen.

Das kann passieren, auch bei uns. Es ist nur sehr unwahrscheinlich. Wer sich auf ein solches Ereignis vorbereiten möchte, der kann so viele Goldmünzen im Schrank liegen haben wie er für richtig hält. Das ist absolut jedem freigestellt.

Dass ich mir keine Goldbarren in den Keller lege hat Gründe. Die muss man nicht gut finden, man kann sie kritisieren, man kann sie widerlegen. Ich denke, die Menschen sind intelligent genug, sich selbst ein Bild zu machen. Auswahl an Meinungen gibt es hier in den Kommentaren inzwischen genug.

Wenn ich über Gold schreibe, dann schreibe ich über Gold als Basiswert und nicht als Mittel, sich für Kriegsfälle o.Ä. abzusichern. Dafür gibt es andere Seiten, die sich ausführlich mit Gold, Trockennahrung, Ventilationssysteme etc. befassen.

Wonach richtet sich der Preis? "Menger gelang es [...], das werttheoretische Rätsel zu lösen, an dem sich vor ihm Generationen von Ökonomen die Zähne ausgebissen hatten [...]: das Wasser-und-Diamanten-Paradoxon. Wie kann es sein, dass Wasser zwar großen Nutzen stiftet (ohne Wasser verdurstet man), aber nur einen niedrigen Preis erzielt? Dass sein Gebrauchswert also hoch ist, sein Tauschwert aber gering? Während Diamanten allenfalls das Auge erfreuen, aber ansonsten bekanntlich vollkommen unnütz und trotzdem sündhaft teuer sind? [...] [Menger] erkannte, dass der Wert – wie auch die sich danach richtende Zahlungsbereitschaft – eine höchst individuelle Angelegenheit ist. Der Wert wird bestimmt von der Knappheit des Gutes und vom (Grenz-)Nutzen dieses Gutes in jener Verwendung, die der jeweilige Nachfrager unter den Gütern, die er sich leisten kann, als am wenigsten dringlich empfindet." Quelle und mehr dazu hier:

http://www.faz.net/aktuell/wirtschaft/wirtschaftswissen/die-weltverbesserer/carl-menger-preise-richten-sich-nicht-nach-den-kosten-13054531.html?printPagedArticle=true#pageIndex_2

Lieber Herr Krieg,

wünschenwert ist eine weniger emotionale Diskussion und dafür sachlichere Ausführungen.

Ich persönlich lege keinen Wert auf irgendwelche Abonnenements, da ich selber für meine Anlageentscheidungen gerade stehen muss. Das Know how dazu habe ich mir in vielen Jahren an der Börse und den Finanzmärkten zur Genüge angeeignet.

Es ist löblich, dass sie keine Derivate ihren Kunden empfehlen. Das finde ich gut und verdient Anerkennung.

Sträflich einseitig ist aber eine Diskussion in der den Edelmetallen ihrerseits kein innerer Wert zugemessen wird - Giralgeldkonstrukten, hinter denen sogar nur Forderungen einem Kontrahenten gegenüberstehen - hingegen schon ein innerer Wert beigemessen wird. Welchen inneren Wert haben Dollar, Euro oder Yen? Ganz real, faktisch und substantiell? Ich kann Dollar, Euro, Yen odser gar virtuelle Guthaben, sofern sie nicht per Knopfdruck oder EMP ausgelöscht werden weder essen, noch als Wertspeicher verwenden.

Sie befinden sich in einem Prozess, welchen die Psychologen als Gegenübertragung definieren. Sie unterstellen dem Gold und Silber, dass was sie eigentlich auf ihre kulturell und durch soziale Mechanismen konditionierten Fiatkonstruktionen andichten müssten. Denn diesen fehlt ein innerer Wert, eine Substanz eine Arbeitsäquivalent die Eigenschaft selbst Naturkatastrophen zu überstehen - und vor allem der Faktor der Wertspeicherung.

Ebenso sollte ihnen klar sein, dass Edelmetalle im Anbeginn eines Zeitalter der Weltraumfahrt mitunter in Zukunft einen weitaus höheren Stellenwert geniessen können, als die meisten sich derzeit ausmalen können. Das Nachfrageargument diesbezüglich, dass sie unterstellen ist insofern fadenscheinig. Welche Nachfrage besteht denn nach Euro, Dollar, oder Yen? Ich meine damit eine natürliche Nachfrage und nicht artifiziell durch Zentralbankkäufe verzerrte Nachfrage, die nichts mehr mit der Realität zu tun hat?

Und hinsichtlich der Frage ob dabei unterm Strich in den kommenden Jahren was herauskommt. so können wir uns gerne in einigen Jahren bezüglich der von mir gemachten Ausführungen wieder sprechen. Ich masse mir freilich nicht an zu wissen wo die Welt in 85 Jahren sein wird. Das tun andere hier zur genüge.

Ihre Aussagen entlarven ihr Denken noch als auf Fiatmoney konditioniertes Denkmuster. Der Dollar ist keine Unze Gold wert - noch nicht einmal 1300 Dollar. Es gibt ein Überangebot an Dollars und einen dazu begrenzten Markt für Edelmetalle. Der Markt wird angesichts der Billionen USD im Derivatemarkt in Zukunft noch ganz andere Summen an Dollars für eine Unze der Edelmetalle auf den Tisch legen müssen, sofern einer die Dollar Jetons der FED noch abkauft. Vielleicht wird vorher noch hier und dort ein wenig gedreht und gebogen, dass die Balken sich biegen, um Zeit für die Neuordnung der Systeme zu gewinnen und die Pflöcke in die strategischen Stellen der Macht zu rammen - ehe der Systemreset stattfindet.

Überdenken sie einfach mal ihre seit Kindheit erlernten Denkmuster und fragen sich mal warum sie eine virtuellen Nummer einen Wert beimessen, der de facto nicht existiert.

Es ist purer Aberglaube und blindes Vertrauen zu meinen das Fiatmoney dauerhaft einen Wert habe, den es nie haben wird.

Es ist gut, dass Gold sich nicht vermehrt - denn dadurch schafft es Stabilität - die absolute Grundvoraussetzung für ein berechenbares Finanz- und Geldsystem. Und Gold können sie überall auf der Welt jederzeit als Zahlungsmittel verwenden - es ist weltweit anerkannt. Ebenso Silber.

Das ist Konsens und Fakt. Seltsam dass sie als Redaktionsmitglied diese Fakten geflissentlich ebenso zu leugnen scheinen. Das die Nominalen eines Fiatmoneysystems nach belieben vermehrt werden zeigt nur ein - das System destabilisiert zusehends. Eine solche Destabilisierung ist destruktiv - und zwar in höchstem Masse.

"Gold ist Geld, alles andere ist Kredit." (J.P.Morgan)

"Gold is the money of kings; silver is the money of gentlemen; barter is the money of peasants; but debt is the money of slaves." (Norm Franz from his book: “Money, and Wealth in the New Millennium)

“Why then, is gold the unmentionable, four letter word of economics? ... The answer is threefold: A misunderstanding of the role of money; a misreading of history; and finally, visceral revulsion to the notion that a metal can do a better job of guiding monetary policy than a gaggle of finance ministers, central bankers and well-degreed economists." (Malcolm Forbes)

”Over the course of 600 years, five dynasties in China had implemented paper money and all five had made frequent use of the printing press in an attempt to solve problems. Economic catastrophe and political chaos inevitably followed. Time and time again officials looked to paper money for instant liquidity and the immediate transfer of wealth. But its ostensible virtues could not withstand its tragic legacy; those who held it as a store of value found that in time all they held were worthless pieces of paper.” (Ralph T. Foster, Author of Fiat Paper Money – the History and Evolution of our Currency – P 29).

Ein großer Anteil der Volatilität beim Gold ist eine Folge unseres Fiat Gelds (Kreditgelds), welches zu ständigen Fehlallokationen und daher zu Boom- und Bust-Phasen führt.

Da wir nun mal mit dem Fiat Geld leben müssen, da uns der Staat dazu zwingt, bleibt nichts Anderes übrig, als das Beste daraus zu machen. Dabei hilft GT mit seinen professionellen Analysen.

Dass dieses Papiergeldsystem irgendwann zusammenbrechen wird, ist logisch. Die Frage wann das der Fall sein wird, kann niemand beantworten, also kann man nur hoffen, dass man den Zeitpunkt nicht verpasst und rechtzeitig ins goldene Rettungsboot kommt.

Lieber Herr Krieg,

haben sie jemals einen Krieg miterlebt? Oder eine Währungsreform?

Die Performancediskussion wird von ihren Redaktionsmitgliedern angezettelt und ins Feld geführt. Sie ist nicht nur unprofessionell, sondern auch vollkommen deplatziert. Nur Anfänger argumentieren mit Performance aus der Vergangenheit, wenn es darum geht einen eigenen Standpunkt argumentativ irgendwie zu untermalen.

Doch greifen wir diese Performance Argumentation doch einfach auf. Wenn also Herr St. behauptet das Aktien sich hundertmal besser als Gold entwickelt haben, dann können wir daraus vor allem 2 Dinge folgern.

1. Wir befinden uns in einer veritablen Aktienmarktblase, die durch Kredit und Optionen, wie auch Derivate - also jene Jetons der Finanzindustrie, die nicht mit echtem Gold oder Silber - sprich Geld - besichert sind - künstlich aufgebläht wurden.

2. An Hand der Performanceargumentation des Herrn "Experten" St. in Dollar ein Kredithebel gegen den wahren Masstab für die Exzesse im Finanzmarktsystem ein Hebel von 100 für die Aktienmärkte unterstellt werden kann. Sprich der wahre Wert für den ins Feld geführte Dow Jones Index liegt bei 17000 :100 = 170 Indexpunkten. Nicht Dollar wohlgemerkt - da dieser kein Masstab darstellt, da er einem erodierenden Entwertungsprozess unterliegt.

Demnach würden nach diesen Überlegungen 16830 Punkte Performance im Dow Jones Index auf die Aufblähung durch Kredite und Finanzderivate zurück zu führen sein. Sowas nennt man dann sicherlich eine Aktienmarktblase - eine spekulative Aktienmarktblase im Bereich der blue chips.

Ablesbar ist dies auch an der Relation des S&P in Korrelation zum XAU. So bezahlt man derzeit rund 0.05 S&PDollars für einen Anteil am Goldminenindex - oder anders herum für einen Anteil am S&P Index müssen 20 XAU$ hingelegt werden.

Wer jetzt noch meint, dass der S&P oder auch der Dow Jones im Verhältnis zum XAU, HUI oder auch Gold und Silber preiswert seien, dem ist auch nicht mehr zu helfen.

Ich änder meine Meinung erst, wenn der S&P$ rund 20 XAU$ kosten wird - sprich für eine XAU$ ich 20 S&P$ erhalte - also die gegenwärtige Situation sich komplett umgekehrt hat.

Nach diesen Überlegungen würde sich der XAU$ gegenüber dem S&P$ um den Faktor 400 besser performen in den kommenden Jahren und Jahrzehnten - sprich der Aktienmarkt in S&P$ gerechnet in eine veritable Deflation übergehen.

Die Prämien die an den Aktien und Rentenmärkten bezahlt werden sind kompletter Irrsinn und irrational - gemessen in XAU$ oder auch Gold$ bzw. Silber. Das liegt sicherlich an dem Handel auf Kredit und Margin.

Die Performance der Aktienmärkte ist zudem gegenüber Dollar und Gold in der Summe seit mehr als 10 Jahren fallend. Sprich die Aktienmärkten entwerten tortz des Hoffnungshakens der letzten 4-5 Jahre gegen monetäre Werte - abseits des EUR, USD, Yen GBP usw.

Es ist bemerkenswert, dass ein Finanzportal, das wie dieses hier für sich in Anspruch nimmt, alles Aspekte zu beleuchten, diese Zusammenhänge geflissentlich nach wie vor ausblendet. Dies ist im Grunde nur erklärbar, dass Godmode-Trader selber bereits vom System und der Derivateindustrie unterwandert wurde, was mehr als nur bedauerlich ist, aber angesichts der Prämien, welche den Mitgliedern dieses Portals bezahlt werden, menschlich verständlich ist - moralisch aber mehr als fragwürdig ist.

Der gravierenste Mangel ist die stete Weigerung dieses Portals auf die zweifelsohne unlimitierten Risiken des gesamten Derivatepools näher einzugehen - sich dabei über Kritiker dieser Derivateblase wie Herrn Hoose noch lustig zu machen - und auch noch die eigenen Abo´s zu promoten, die in diesem Segment den schnellen Reichtum versprechen. Hier geht es scheinbar darum seine eigenen Einnahmequelle durch Anschreiben gegen die Alternativen möglichst lange aufrecht zu erhalten, was den systemischen Bereinigungsprozess freilich nicht aufhalten wird.

Ich verteufle keine Aktien, ich verteufle auch kein Silber, kein Gold - wahre Werte haben ihre Rechtfertigung um Finanzmarktuniversum, solange kein Kontrahentenrisiko, wie bei Staatsanleihen, bei Derivaten und anderen Finanzprodukten wie der Lebensversicherungsbranche und den Anleihemärkten dahinter steckt.

Solange aber CFD-Broker Vermögensverwaltern lebenslange Rente versprechen, damit Anleger in CFD´s und Derivate, statt in Gold und Silber gehen, wird dieses Finanz- und Kreditgeldsystem einschliesslich der Derivate dem zwangsläufigen Kollaps entgegensteuern.

Daher sollten sich alle, die meinen auf Kosten des Kredites leben zu können schon heute damit beschäftigen alternative Einnahmequellen zu suchen. Das gilt vor allem für Banker und Angestellte der Finanz- und Medienindustrie.

Ich habe Dollar genommen als Vergleich, weil er nun mal als "Leitwährung" fungiert. Hätte auch Rubel, Rupien, Kronen nehmen können. Ist doch Wurst. Was ist also mit dem Dollar passiert seit Einführung? Wie bewerten sie den Wert z.B. einer Aktie von Siemens? Nicht in Euro oder Dollar? Wusste gar nicht, das man diese sich auch in Kartoffeln auszahlen lassen kann. Mag sein, das es Aktien mit einer deutlich besseren Performance gibt.Mag sein.

Gold ist sehr wohl eine Alternative und jeder der unser Finanzsystem halbwegs versteht, begreift auch warum.

Im übrigen, bei einer großen Krise, wie hier jemand schreibt, kann ich meine Aktien, Derivate oder Anleihen ins Klo spülen. Die kann ich genauso wie Gold nicht aufs Brot kleistern. Die Frage ist doch nur, ob ich mit wertlosen Papier, mit Aktien oder ähnlichem beim Bäcker ein Brot bekomme oder mit einer Silbermünze bzw. Goldmünze/Barren.

Meine Meinung zum Thema Gold, wie auch zu unserem Finanzsystem ist hinlänglich bekannt, ich möchte es daher bei einem kurzen Hinweis belassen, der das Ganze etwas relativiert:

CPM-Firmengründer Jeffrey Christian selbst sieht Gold langfristig bei 1.900 US-Dollar je Feinunze. Das klingt nicht nach katastrophaler Wertentwicklung. Hinzu kommt: Ein Anstieg von rund 50 Prozent beim Goldpreis würde sich bei vielen Minenaktien in einer Kursvervielfachung niederschlagen.

Wer darauf nicht ein, oder zwei (oder auch fünf) Jahre warten kann, der kann sein Glück jetzt ja mit Standardaktien aus DAX oder Dow Jones versuchen.

@ gr_da: Das Investment von Buffett beim Silber war ziemlich gut. Er hat nämlich bereits gekauft, als von Edelmetallen niemand etwas wissen wollte, nämlich in den Jahren 1997 und 1998. Nach dem Verkauf im Jahr 2005 bei Kursen von 7,50 USD blieb ein Gewinn von 400 Millionen USD hängen. Heute wäre es rund zwei Milliarden USD...

Ein Wort noch zu den Derivaten: Im Antizyklischen Börsenbrief klammern wir diese Dinge bereits seit längerer Zeit ganz bewusst aus. Im Moment sind wir mit dieser Einschätzung völlig allein auf weiter Flur. Das wird sich aber ändern, denn diese Produkte werden nach meiner persönlichen Einschätzung noch sehr viel Ärger machen...

In der Schweiz gibt es derzeit übrigens eine sehr interessante Diskussion um eine Reform des Geldsystems. Eine solche Reform ist meiner Ansicht nach unausweichlich:

www.vollgeld-initiative.ch

Irgendwie scheinen sie es nicht zu raffen Herr Stanzl? Es geht hier nicht um das aufrechnen von Performance. Gold hat soviel, der Dow aber soviel, ätsch. Nein. es geht um den Blödsinn, das Gold eine absolute No-Investition aus ihrer und einiger anderer Sicht, hier ist. Und Gold ständig runtergeredet wird, völlig grundlos. Im August 2004 stand der DOW bei rund 9500 Punkten, Gold bei 420 US Dollar. Preisfrage, wer ist hier besser gefahren? Steuerfrei noch dazu. Also man könnte jetzt ewig hin und her rechnen. Aber bitte lassen sie den Blödsinn, das Gold als Anlage aus ihrer Sicht Mist ist. Silber übrigens ebenso. Mein Gott, ihre Zunft liegt so oft falsch, müssen sie sich auch noch lächerlich machen?

An Unser: super Beitrag, nur leider wurden hier "Perlen vor die Säue geworfen".