Global Trends: Average Joe und das Big Money

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.267,15 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.267,15 $/Unze (Deutsche Bank Indikation)

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,3601 $ (FOREX)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 10.017,94 Punkte (XETRA)

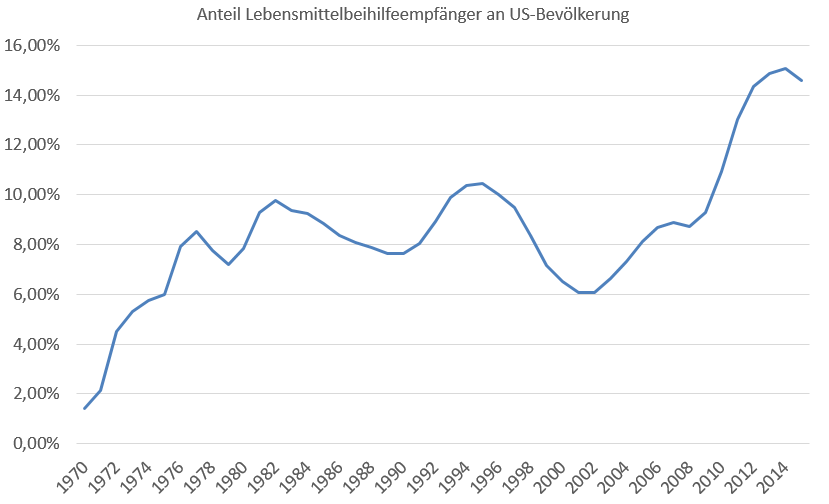

Viele Amerikaner kamen während der Finanzkrise nicht mehr mit ihren Ausgaben zurecht. Sie beantragten Lebensmittelbeihilfe. An der ergänzenden Lebensmittelbeihilfe, kurz SNAP, nehmen heute 14,6 % der amerikanischen Bevölkerung teil, vor der Finanzkrise schwankte der Anteil 30 Jahre lang stetig zwischen acht und elf Prozent:

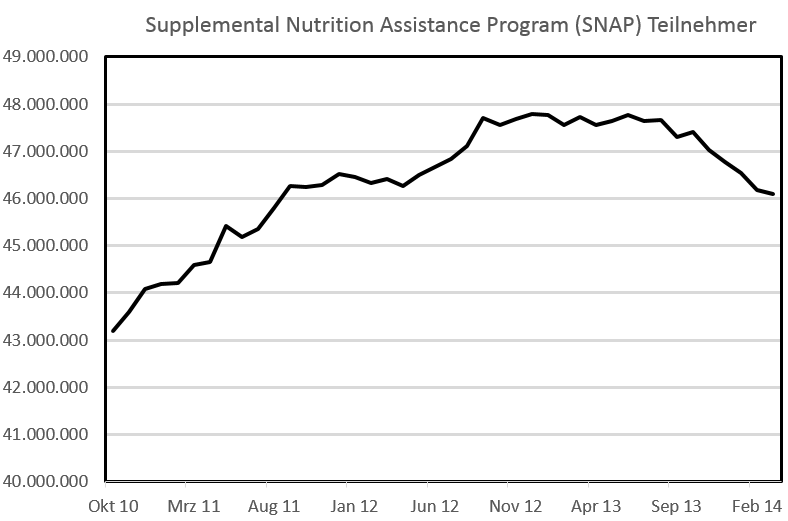

Die Anzahl der SNAP-Empfänger sinkt seit einem Jahr, von 47,7 Millionen auf zuletzt 46 Millionen:

Die OECD prognostiziert für die US-Wirtschaft in diesem Jahr ein Wachstum von 2,5 %, gefolgt von 3,5 % im nächsten. Dabei prangert die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung auch die wachsende Ungleichheit der Wohlstandsverteilung in den USA an. Die Politik in Washington müsse handeln, um dies zu ändern. Es haben vor allem Aktien- und Immobilienbesitzer von der Politik des billigen Geldes profitiert, während Average Joe auf der Straße immer ärmer wurde.

Vor vier Jahren waren 6,8 Millionen Amerikaner sechs Monate oder länger ohne eine feste Beschäftigung. Heute sind es halb so viele. Aber auch nur deshalb, weil sie sich seither mit Kurzzeitstellen herumschlagen, öfter den Arbeitgeber wechseln oder es schlichtweg aufgegeben haben, regelmäßig nach Arbeit zu suchen. Janet Yellen und andere Fed-Volkswirte glauben, dass dieses verborgene Arbeitspotenzial der USA gehoben werden könne, würde doch nur die US-Wirtschaft stärker werden. Andere Volkswirte, angeführt von dem früheren Obama-Wirtschaftsberater Alan Krüger, glauben, dass diese Arbeiter nie wieder richtig Anschluss finden werden.

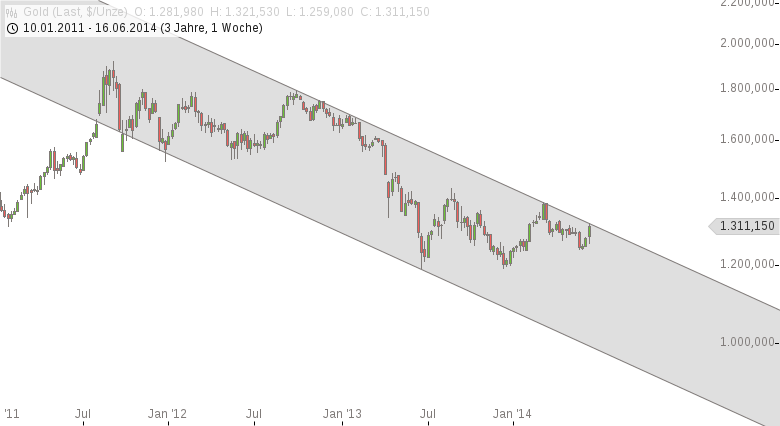

Die Antwort auf diese Frage trägt maßgeblich dazu bei, das Risiko der geldpolitischen Lockerung, vor allem der quantitativen Lockerung zu bemessen. Denn wenn die Arbeiter, die keinen Job mehr suchen, dies auch in Zukunft unterlassen werden, selbst wenn die US-Wirtschaft wieder an Stärke gewönne, wäre das Arbeiterpotenzial der USA weitaus geringer als angenommen. Das wiederum würde gepaart mit Niedrigzinsen und hoher Liquidität zu enormer Inflation führen, sobald die Wirtschaft der USA an Fahrt aufnähme. Der Anstieg der Verbraucherpreise im Mai um 2,1 % zum Vorjahr lässt grüßen. Kein Wunder, dass Gold so stark angestiegen ist. Eine Entscheidung hat der Markt dennoch nicht getroffen. Der Abwärtstrend beim Gold ist sauber intakt:

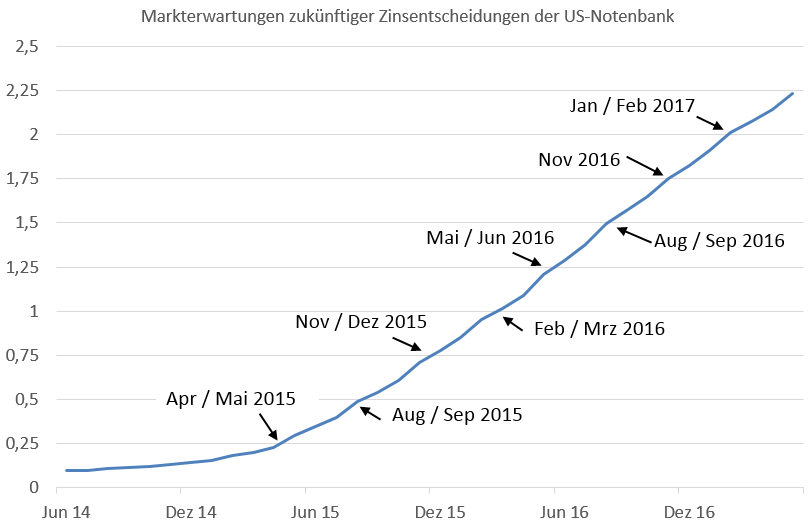

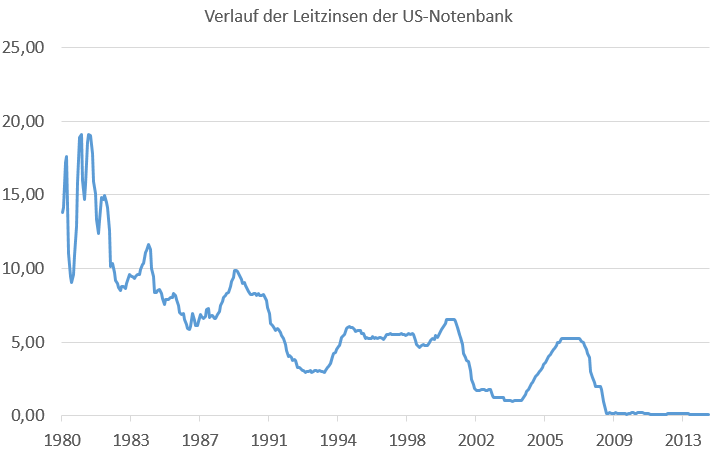

Unabhängig von obiger arbeitsmarktpolitischer Frage soll und wird die Politik des billigen Geldes bald ein Ende haben. Die Märkte bereiten sich auf die Zinswende in den USA vor. Die Wahrscheinlichkeit dafür, dass die Leitzinsen bis Mai 2015 um 25 Basispunkte angehoben sein werden taxiert der Markt mit 100 %. Nicht ganz zwei Jahre danach werden die Leitzinsen in den USA wieder 2 % erreicht haben, so die Markterwartungen, die über die Fed Fund Futures an der Warenterminbörse CME in Chicago abgebildet werden. Mit diesen Terminkontrakten können zum Beispiel Versicherer ihre Risiken kontrollieren. In der Grafik zu sehen sind die erwarteten kleinen Zinsschritte um 25 Basispunkte mit den jeweiligen Zeitpunkten:

Im historischen Vergleich wäre ein Leitzins von 2 % in drei Jahren nicht sonderlich hoch. Er entspräche dem Stand von Juni 2008:

Der US-Dollar im Außenwert befindet sich seit geraumer Zeit in einer Konsolidierung innerhalb eines symmetrischen Dreiecks. Unter 79 würde ein Abverkauf des US-Dollars wahrscheinlich:

Ob es allerdings zu einem baldigen und dynamischen Ausverkauf oder Anstieg des US-Dollars kommen wird, ist angesichts der zeitlich stark ausgedehnten und unsicheren Zinswende in den USA zumindest fragwürdig. Zuletzt sprach sich die Mehrheit der US-Notenbanker dafür aus, dass der jetzt beginnende Zinszyklus "unter 4 %" enden wird. Im März war man noch von "bei 4 %" ausgegangen. Diese Unsicherheit spricht eher für eine Fortsetzung der Seitwärtsbewegung im US-Dollar. Bis die Spitze des symmetrischen Dreiecks im Chart erreicht ist noch Zeit. Viel Zeit. Die beiden Linien konvergieren im März des Jahres 2023.

Unterdessen befinden sich die Aktienmärkte auf hohem Niveau. In Deutschland und New York werden Rekordkurse veranschlagt, und auch in südeuropäischen Ländern hat man große Schritte vorwärts gemacht. In Madrid werden 83 % höhere Kurse veranschlagt, als noch vor zwei Jahren. Damit ist das Kursziel bei spanischen Aktien, gebildet durch die einhundertprozentige Projektion der Höhe der inversen Schulter-Kopf-Schulter-Formation, nahezu erreicht. Das Potenzial liegt noch bei 4 %:

Die große Frage ist: Wer möchte 4 % Potenzial nachjagen, wenn im Verborgenen ein neuer Crash drohen könnte? Diese "Wall of Worry", sprich "Wand des Zweifels" nährt die Rally in den letzten Wochen. Sieht man sich die Sentimentumfragen in den letzten Tagen an, so kommt man aber langsam nicht mehr umhin anzunehmen, dass es bald keine Bären mehr geben wird, die zweifeln könnten. Wird das das Ende des Anstiegs sein?

Mic h interessieren zwei Fragen, vielleicht kann mir die jemand beantworten.

1) Wenn Zinsen steigen und dafür spricht nach den aktuellen Zahlen einiges, dann fallen die Anleihen. In der Folge werden diese verkauft, es ist ja ein ungeheures Volumen (die Unternehmensanleihen nicht vergessen). Was machen die Leute dann mit dem Geld? Immobilien (eher weniger, da wir hier schon eine Blase haben), Aktien (sicherlich einige) und dann Rohstoffe? Cash? Oder was gibt es noch?

2) Das viele Geld, bisher geparkt in Aktien, Anleihen etc. bleibt ja bei Tapering vorhanden, wenn es jetzt wg guter Konjunkturaussichten und guter Verbraucherstimmung das Geld in den Konsum/in Investitionen fließt und die Umlaufgeschwindigkeit steigt, dann gibt es eine richtig schöne Inflationsrate

Habe ich Recht oder einen Denkfehler gemacht.

Ich glaube nicht, daß die Politik des billigen Geldes ein Ende haben wird. Denn die Ursache des billigen Geldes sind nicht die Zentralbanken sondern die Sparquote (über 10% des Einkommens) der wachsenden Mittelschicht in den EMs.

Parallel gibt es in den EMs billige Arbeit und dies führt zu einer Verlagerung der Prouktion in die EMs, was die Mittelschicht dort weiter anwachsen läßt und die Beschäftigtenquote in den entwickelten Ländern weiter reduziert.

Billiges Geld (ca Realzinsen von 0,5%) wird es deshalb solange geben, bis sich dieser Effekt abschwächt. Sollten die Zinsen ohne gleichzeitige Steigerung der Einkommen steigen, haben die Banken ein Ausfallrisiko bei Auto- und Ausbildungskrediten (Hr Hauser hat dazu einen guten Artikel geschrieben).

Bei den Aktienmärkten haben wir aus meiner Sicht einen weiteren Aspekt zu berücksichtigen: Amerikanische Firmen (& deutsche Firmen) verdienen ihren Gewinn überwiegend im Ausland. Bei den S&P 500 Firmen wird inzwischen 60% des Gewinnes ausserhalb USA generiert- Tendenz steigend). Hier hängen die Gewinne im wesentlichen am Wechselkurs des US Dollars. Analog bei spanischen & portugiesischen Firmen, die vom Wachstum in LateinAmerika profitieren.

Der US Dollar wird mittelfristig fallen, da er immer mehr seine Bedeutung als Weltleitwährung verliert. Immer mehr Handel wird auf nicht Dollar Basis abgewickelt, dies sollte seine Nachfrage (Preis) reduzieren. Diese fehlende Nachfrage wird Auswirkungen auf das US Handelsdefit haben bzw Inflation erzeugen.

Hat all dies Auswirkungen auf den Goldpreis? Ich bin mir nicht sicher. Da ein großer Teil des bisher geförderten Goldes (rd 170.000t) privat in Form von Schmuch, Münzen usw gehalten wird, Ca 30% des Goldebestandes werden in Arabien und Indien gehalten. China und andere EMs kaufen die weltgoldproduktion auf.

Der Goldpreis wird im wesentlichen durch die Wahrnehmung von Gold in der Mittelschicht (und deren Wachstum) der EMs geprägt werden.