EUR/USD - Fehlausbruch und EUR-Abwärtstrend

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Fehlausbruch und EUR-Abwärtstrend

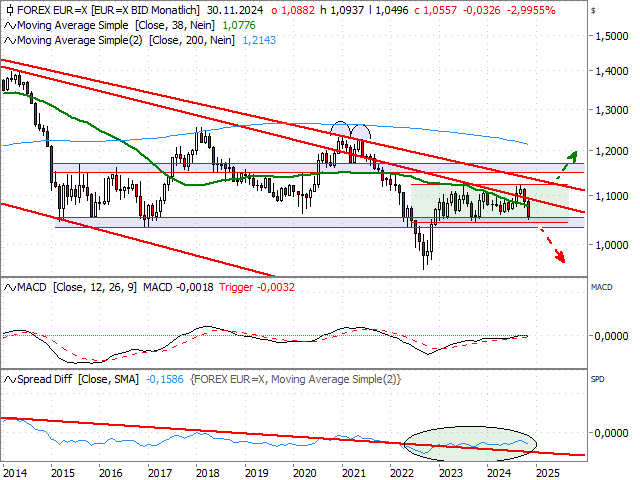

Die wichtigste Aufgabe des Technikers ist es, Anlegerinnen und Anleger auf die „richtige“ Seite des Trends zu bringen. Anders ausgedrückt: Durch Lesen der Spuren im Kursverlauf gilt es, ein Engagement entgegen des übergeordneten Trends unbedingt zu verhindern. Letztlich hat sich die Attacke auf den seit Sommer 2008 bestehenden Baissetrend (akt. bei 1,0944 USD) im September 2024 als Fehlausbruch auf der Oberseite erwiesen. D. h. der EUR-Baissetrend der letzten 16 Jahre hat weiterhin Bestand, was nicht zuletzt die fallende 38-Monats-Linie (akt. bei 1,0775 USD) dokumentiert. Nach dieser grundsätzlichen Einordnung sollten Investorinnen und Investoren ihr Hauptaugenmerk auf die Kursentwicklung der letzten Wochen legen, denn die hatten es beim Währungspaar EUR/USD in sich. Binnen zwei Monaten fiel die europäische Einheitswährung von ihrem Jahreshoch (1,1213 USD) auf ein neues Jahrestief (1,0496 USD). Im Schnelldurchlauf wurde also einmal die gesamte Jahreshandelsspanne durchlaufen. Charttechnisch rückt damit einerseits das Tief vom Oktober 2023 bei 1,0447 USD in den Fokus, andererseits bildet die Kursentwicklung seit Anfang 2023 übergeordnet eine klassische Tradingrange (siehe Chart).

EUR/USD (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart EUR/USD

Quelle: Refinitiv, tradesignal²

„Make or break“: Schiebezone oder Topbildung?

Dieser Schiebezone bzw. vielmehr deren Auflösung messen wir den entscheidenden Signalcharakter für die kommenden 12 Monate bei. Schließlich werden die jüngsten beiden Tiefpunkte bei 1,0447/1,0496 USD durch die Tiefs der Jahre 2015/16/17 noch zusätzlich untermauert. Bei einem Bruch dieser Bastion würde die derzeit noch gültige Schiebezone der letzten beiden Jahre zwischen knapp 1,05 USD und gut 1,12 USD in eine Topbildung umschlagen (siehe Chart). Das Abschlagspotenzial – abgeleitet aus der drohenden Topformation – lässt sich bei einer negativen Weichenstellung auf rund 8 US-Cents taxieren. Dieses negative Kurspotenzial auf der Unterseite würde perspektivisch ausreichen, um das Mehrjahrestief vom September 2022 bei 0,9534 USD wieder in den Mittelpunkt zu rücken. Entsprechend lautet das Investmentmotto des Jahres 2025: „make or break“. Nur der Vollständigkeit halber und obwohl derzeit eher Zukunftsmusik: Ein Spurt über die Hochs bei 1,1213/1,1275 USD würde die diskutierte Tradingrange nach oben auflösen. Das angeführte Anschlusspotenzial von 8 US-Cents dürfte die runde Marke von 1,20 USD und die 200-Monats-Linie (akt. bei 1,2143 USD) wieder auf die Agenda bringen.

EUR/USD (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Der nächste Trend: Schnell und dynamisch?

„Manchmal passiert ganz lange nichts und dann alles auf einmal!“ Dieses Börsenbonmot bringt uns unmittelbar zu einer weiteren Dimension der aktuellen Gemengelage. Aufgrund der ausgeprägten, langanhaltenden Seitwärtsphase dürfte ein neuer Trend im Ausbruchsfall schnell, dynamisch und nachhaltig ausfallen. Diese Erwartungshaltung bringt einer unserer Lieblingsindikatoren auf den Punkt – die Bollinger Bänder. Schließlich haben sich die Begrenzungen (akt. bei 1,0503/1,1156 USD) dieses klassischen Volatilitätsindikators auf Monatsbasis extrem stark zusammengezogen. In diesem Jahrtausend lagen die Bollinger Bänder sogar niemals dichter zusammen als im Verlauf des Jahres 2024 (siehe Chart). Auf eine solche Extremkonstellation folgte in der Vergangenheit regelmäßig ein neuer Trendimpuls, der dann oftmals auch schnell, dynamisch und nachhaltig ausfiel. Deshalb würden wir eine Verletzung des unteren (oder des oberen) Bandes keinesfalls antizyklisch, sondern als Startsignal für einen neuen Trend interpretieren, zumal das untere Bollinger Band bestens mit den bereits herausgearbeiteten Schlüsselmarken harmoniert. Per Saldo ist das Währungspaar EUR/USD ein Kandidat für eine Investment-Überraschung und einen neuen Trendimpuls im Jahr 2025.

EUR/USD (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

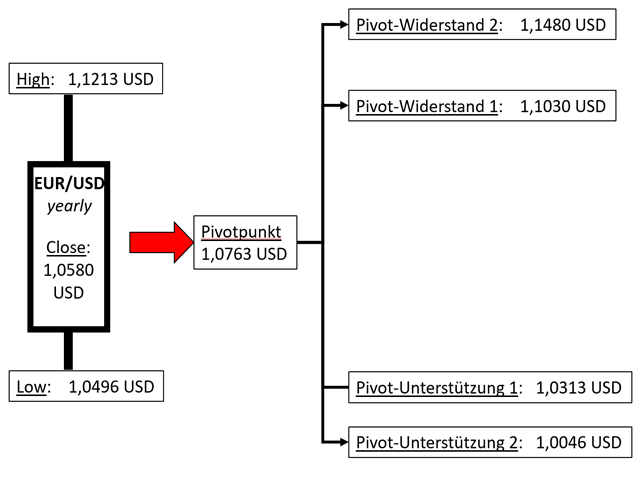

Jahres-Pivotpunkte: Fixsterne im TA-Universum

Zur Bestätigung der wichtigsten Chartmarken 2025 haben wir noch einen weiteren (charttechnischen) Pfeil im Köcher: Traditionell berechnen wir in unserem Jahresausblick sog. Pivotpunkte. Vereinfacht lassen sich aus dem Hoch-, dem Tief- und dem Schlusskurs der Vorperiode durch Durchschnittsbildung neuralgische Punkte für die Folgeperiode ableiten. Besonders aktive Trader wissen die Bedeutung dieser Durchschnittskurse als zukünftige Widerstands- bzw. Unterstützungsmarken zu schätzen! Aus unserer Sicht verdienen die Jahres-Pivotpunkte eine gesonderte Erwähnung, wenn sie mit anderen technischen Marken zusammenfallen. An dieser Stelle sollten Investorinnen und Investoren hellhörig werden, denn der Mittelwert aus dem Hoch-, dem Tief- und dem Schlusskurs von 1,0763 USD (Stand: 20. November) harmoniert gut mit der 38-Monats-Linie (akt. bei 1,0775 USD). Aber auch der aus diesem Durchschnitt abgeleitete Pivot-Widerstand (1,1480 USD) bzw. die Pivot-Unterstützung (1,0313 USD) besitzen einen gewissen Wiedererkennungswert. Ansonsten ist die Auffälligkeit, dass die objektiv zu ermittelnden Jahres-Pivotpunkte für 2025 recht eng beieinanderliegen – ein weiteres Mosaiksteinchen in Sachen „aufgestaute Bewegungsdynamik“. Pivot-Analyse at its best!

EUR/USD (Annually)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

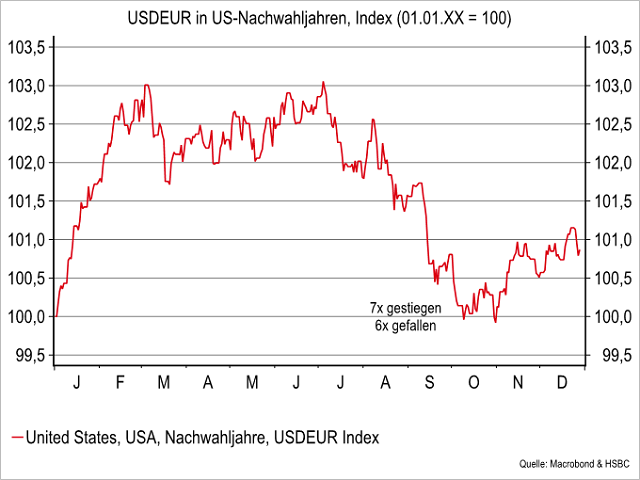

Saisonalität: Zweigeteiltes US-Nachwahljahr?

Bei der abschließenden Beurteilung der Perspektiven des Währungspaars darf die Analyse zyklischer Einflussfaktoren nicht fehlen. Angelehnt an den US-Präsidentschaftszyklus untersuchen wir deshalb das typische FX-Ablaufmuster in Nachwahljahren der USA. Dabei stellen wir die Entwicklung aus Sicht des US-Dollars dar. Das Wichtigste vorweg: Gemessen am durchschnittlichen Verlauf aller US-Nachwahljahre seit 1973 finden sowohl EUR- als auch USD-Bullen saisonale Argumente für ihren jeweiligen Standpunkt. Eine fast ausgewogene Trefferquote von sieben zu sechs – liefert einen eindrucksvollen Beleg für diese These. Auffällig ist aus EUR-Sicht der schwache Jahresauftakt (siehe Chart), d. h. die oben diskutierten Schlüsselunterstützungen könnten bereits früh im Jahresverlauf 2025 unter Druck geraten. Gemessen am zyklischen Verlaufsmuster spricht dagegen einiges für die Ausprägung eines zyklischen EUR-Tiefs zum Halbjahreswechsel, ehe vor allem im Zeitraum von Juli bis Oktober Chartsignale „pro Euro“ auf einen fruchtbaren zyklischen Boden fallen sollten. In diesen beiden Perioden scheint 2025 die Musik zu spielen, sodass die Saisonalität letztlich einen zweigeteilten FX-Jahrgang nahelegt.

USD/EUR (Daily)

Quelle: Macrobond, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart USD/EUR

Quelle: Refinitiv, tradesignal²

USD-Index: Zusätzliche Orientierungshilfe

Da wir bei der saisonalen Betrachtung den Blickwinkel bereits umgekehrt haben, behalten wir diese Perspektive bei und kommen im nächsten Schritt zur Analyse des USD-Index. Dieser spiegelt die Entwicklung des Greenbacks im Vergleich zu den sechs wichtigsten Handelswährungen EUR, GBP, JPY, CHF, CAD und SEK wider. Auch hier liefert der langfristige Jahreschart wichtige Erkenntnisse. Analog zum EUR/USD-Kursverlauf stehen hier ebenfalls zwei „inside years“ in Folge zu Buche (siehe Chart). D. h. sowohl in 2023 als auch in 2024 verblieb der USD-Index innerhalb der Leitplanken von 2022. Trotz der beschriebenen Innenstäbe fördert die Analyse des Jahrescharts ein spannendes Detail zu Tage: Was in den letzten beiden Jahren noch fehlschlug, scheint nun zu gelingen. Gemeint ist ein Spurt über die Hochs von 2016/17 bei 104 Punkten per Jahresschlusskurs. Die Bedeutung dieser Hürden wird noch zusätzlich durch zwei unterschiedliche Fibonacci-Retracements (105/104 Punkte) unterstrichen. Charttechnisch würde dieser Befreiungsschlag mit dem Abschluss eines aufsteigenden Dreiecks bzw. dem Ausbruch aus einer seitlichen Schiebezone einhergehen – beides Chartmuster, welche weiterhin für eine starke US-Valuta sprechen.

USD-Index (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart USD-Index

Quelle: Refinitiv, tradesignal²

USD-Index: Schiebezone plus Bodenbildung

Aus der Höhe der nach oben aufgelösten Tradingrange ergibt sich ein kalkulatorisches Anschlusspotenzial von 117 Punkten. Perspektivisch könnte also durchaus das Hoch von 2022 bei 115 Punkten nochmal ins Visier genommen werden. In der Summe liefert der USD-Index möglicherweise einen frühen Hinweis auf die weitere EUR/USD-Entwicklung. Diese Einschätzung unterstreicht auch die Analyse des Monatscharts. In der kürzeren Frist fallen die Tiefpunkte ins Auge, welche seit Anfang 2023 in schöner Regelmäßigkeit bei 100 Punkten ausgeprägt wurden. Ein Anstieg über das Hoch vom Oktober 2023 bei 107 Punkten würde in diesem Zusammenhang die Schiebezone der letzten zwei Jahre in eine Bodenbildung umschlagen lassen (siehe Chart). Das wäre dann auch der Punkt, an dem die beiden Innenstäbe auf Jahresbasis nach oben aufgelöst wären. Aus der Höhe des möglichen Doppelbodens ergibt sich ein Anschlusspotenzial von gut 7 Punkten – ausreichend, um perspektivisch Kurs auf das Mehrjahreshoch bei 115 Punkten zu nehmen. Eine solche Weichenstellung wäre ein Frühwarnsystem in Sachen „weitere EUR-Schwäche“. Deshalb sollten Anlegerinnen und Anleger im neuen Jahr den USD-Index sehr genau im Auge behalten.

USD-Index (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

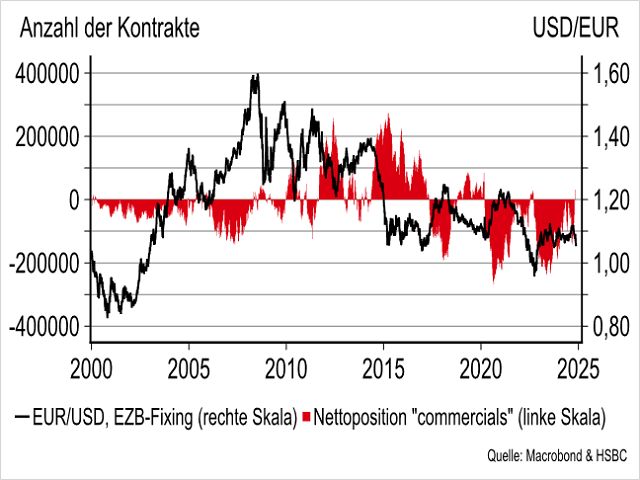

CoT-Daten: Commercials mit Seitenwechsel pro Euro

Im neuen Jahr kommt dem USD-Index deshalb möglicherweise die Funktion eines wichtigen Risiko-Seismographen zu. Im Rahmen unserer ganzheitlichen Betrachtung des Währungspaars EUR/USD blicken wir als letztes auf den Commitment of Traders-Report. Die wöchentlich von der US-Aufsichtsbehörde CFTC publizierten Daten eröffnen Anlegerinnen und Anlegern nochmals einen anderen Blickwinkel auf das Währungsgeschehen. Die großen Marktteilnehmer, die sog. „Commercials“, verfügen oftmals über das „glücklichere Händchen“ und liefern somit regelmäßig eine wertvolle Orientierungshilfe. Interessanterweise haben die „Commercials“ gerade die Seiten gewechselt und verfügen erstmals seit langem wieder über eine EUR-Netto-Longposition (siehe Chart). Das war im gesamten Jahr 2024 und 2023 nicht der Fall. Mit anderen Worten: Letztmalig lag eine solche Konstellation im Verlauf des Jahres 2022 bzw. im Bereich des damaligen Mehrjahrestiefs bei 0,95 USD vor. In jedem Fall stellt die beschriebene Positionierung „pro Euro“ ein Gegengewicht zur aktuell kritischen Chartlage des Währungspaars EUR/USD sowie zu den zyklischen, saisonalen Herausforderungen zu Jahresbeginn 2025 dar.

EUR/USD (Weekly)

Quelle: Macrobond, CFTC² / 5-Jahreschart im Anhang

Schlussplädoyer

„Prognosen sind schwierig, besonders wenn sie die Zukunft betreffen“. Bei unserer EUR/USD-Prognose halten wir es in diesem Jahr ein wenig mit diesem Zitat, welches abwechselnd Mark Twain, Karl Valentin, Niels Bohr oder auch Winston Churchill zugeschrieben wird. Aufgrund der aufgestauten Bewegungsdynamik durch die lange Seitwärtsphase formulieren wir unseren Ausblick neutraler als sonst, ohne auf die Definition wichtiger Leitplanken – 1,12 USD auf der Ober- bzw. 1,0447 USD auf der Unterseite – zu verzichten. Investorinnen und Investoren können einen Ausbruch abwarten, denn erst dann wird die Lethargie der letzten beiden Jahre aufgebrochen und erst dann ist eine echte Richtungsentscheidung gefallen. Mit Blick auf den Faktor „Saisonalität“ könnte dieser „Katastrophenstopp“ verstärkt durch die horizontalen Marken bei 1,05/1,03 USD – früh im Jahr einer Belastungsprobe unterzogen werden. Das ist dann auch das Niveau, bei dessen Unterschreiten der ehemalige US-Finanzminister John Connally endgültig Recht bekommt. Mehr denn je, gilt 2025 deshalb: „make or break!“ Beides werden wir im „HSBC Daily Trading“ kommunizieren und dort auch unterjährig die wichtigsten Schaltstellen aufzeigen. Es lohnt sich also unserem Newsletter und unseren Webinaren etc. zu folgen.

EUR/USD (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.