Gibt es Grund zur Panik?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das dürfte nicht zuletzt daran liegen, dass wir in den vergangenen Jahren von den Notenbanken auf Entzug gesetzt wurden. Genauer gesagt: Anleger befanden sich auf Volatilitätsentzug. Da das Gedächtnis oft löchrig ist und rezentere Ereignisse schwerer wiegen als etwas, was weiter zurück liegt, fühlt sich die momentane Situation schlimmer an als sie ist.

Die Kursen können noch deutlich weiter fallen. Das ist an der Börse so. Sie ist keine Einbahnstraße. Von Panik sind wir aber noch weit entfernt. Über die letzten 21 Handelstage verlor der Dax 8,5 %. Das sind im Durchschnitt 0,4 % pro Tag. Selbst die letzten zwei Handelstage der Woche, in denen das Tagesminus bei 2,2 % lag, sind im Vergleich noch immer eine Lappalie.

Wer 2008 noch in Erinnerung hat, der weiß wie es ist, wenn es wirklich zur Sache geht. Da kamen beim Dax schon einmal Tagesbewegungen von 10 % vor. Im historischen Vergleich zu Extremsituationen sind die Märkte noch immer ruhig. Mit anderen Worten: es kann noch deutlich schlimmer kommen.

Ob es wirklich schlimmer kommt, das weiß keiner. Eine Korrektur ist aber auch einmal gesund. Gerade bei den US Indizes war der unerschütterliche Anstieg der letzten Wochen schon fast unheimlich. Historisch gesehen ist das Gröbste sogar schon wieder fast vorbei. Eine durchschnittliche Korrektur bei US Indizes geht selten über 10 % hinaus. Die Volatilität hat am Freitag einen Wert von 17 erreicht. Hier könnte es noch bis 20 oder 22 gehen. Die Kursabgaben können sich von knapp 4 % noch gut und gerne verdoppeln. Wir liegen also sowohl bei Volatilität als auch bei den Kursverlusten in etwa bei der Hälfte der Bewegung. Das wäre im Standardfall zu erwarten. Dieser Standardfall hat eine Wahrscheinlichkeit von ca. 70 %.

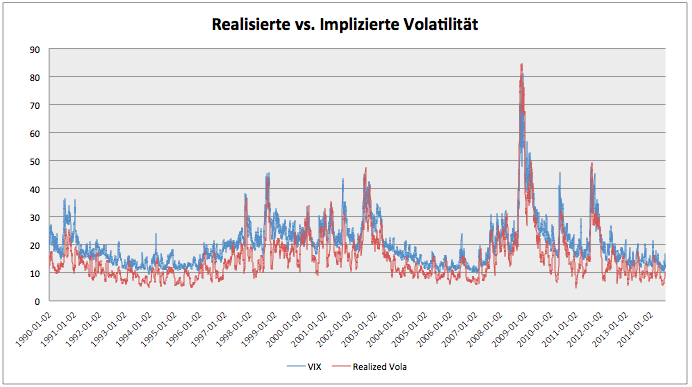

Wenn im Standardfall die US Indizes ca. 10 % verlieren und die Volatilität auf 20-22 ansteigt, heißt das natürlich auch, dass in 30 % der Fälle die Situation anders aussieht. Wie diese aussehen kann, das zeigen die beiden Charts. Der erste zeigt die S&P 500 Volatilität (VIX - 30 Tage implizierte Vola) und die tatsächliche realisierte Volatilität (realisiert über die vergangenen 30 Tage). Es wird sofort klar: es gibt noch viel Luft nach oben. Die Wahrscheinlichkeit dafür ist allerdings nicht sehr hoch.

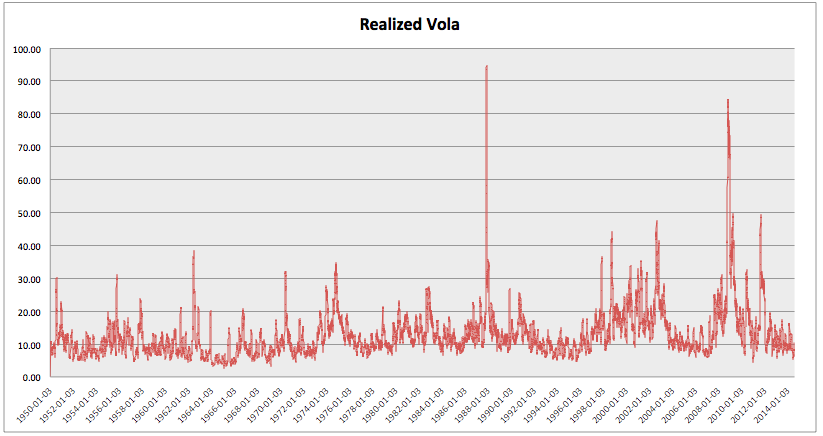

Der zweite Chart zeigt die realisierte Volatilität der letzten 64 Jahre. Alle 1,8 Jahre steigt die tatsächliche Volatilität über 20 Punkte an. Alle 4 Jahre geht es über 30 Punkte. Alle 10 Jahre über 40 Punkte, alle 20 Jahre über 50 Punkte und alle 30 Jahre über 60 Punkte. Das setzt die Wahrscheinlichkeit für richtig unangenehme Ereignisse an der Börse etwas in die Perspektive.

Einige Anleger beschwören seit Jahren den endgültigen Niedergang des Finanzsystems und sehen sich aktuell im Aufwind bzw. sehen in Tagesverlusten von 2 % den Anfang vom Ende. Das finde ich etwas überzogen, um nicht zu sagen unseriös. Es ist ja nicht so, als hätte es in den vergangenen Jahren und Jahrzehnten nie Kursverluste gegeben. Das gehört dazu. Vielen dürfte das nicht mehr bewusst sein - möglicherweise, weil sie von den Notenbanken so gut konditioniert wurden. Gerade jene, die gegen die Notenbanken am meisten wettern, sind anscheinend am besten auf Stabilität konditioniert. Schon etwas paradox...

Wie auch immer dem sei, solange nichts anderes deutlich wird, gehe ich vom Standardfall aus. Ganz nebenbei bietet sich aktuell eine ausgezeichnete Gelegenheit Volatiliäts-Shorts aufzubauen. Keiner kann sagen, ob wir schon Ende der Woche das Hoch gesehen haben oder ob es eben noch bis 22 oder 30 beim VIX geht. Gerade von letzterem gehe ich nicht aus. So oder so, es ist eine gute Gelegenheit, Shortpositionen auf den VIX auszubauen. Bisher laufende Shorts kommen klarerweise unter Druck. Das macht aber nichts. Je höher die Volatilität steigt, desto mehr Spaß macht es zu shorten. Bei einem VIX Stand von 10 muss man einen Short nicht unbedingt ausbauen. Bei 17, 20 oder 30 Punkten sieht das ganz anders aus.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.