Geht der große Crash weiter?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die vergangene Woche stand erneut ganz im Zeichen der Notenbanken. Die US-Notenbank Fed hob den Leitzins wie erwartet um 75 Basispunkte an und signalisierte bis Jahresende und darüber hinaus weiter kräftig steigende Zinsen. Auch in der Schweiz, in Großbritannien und in Schweden drehten die Notenbanken in der vergangenen Woche kräftig an der Zinsschraube.

Dass die Zinsen steigen und steigen müssen, ist angesichts der hohen Inflation keine Überraschung mehr. Mit welcher Vehemenz die Notenbanken jetzt aber den Fokus auf die geldpolitische Straffung legen, überrascht da schon eher.

Am Anleihenmarkt haben die Notenbanken mit ihrer geldpolitischen Straffung bereits den größten Crash seit dem Jahr 1949 verursacht, meinte die Bank of America (BofA) in einer Studie in der vergangenen Woche. "Der Bond-Crash der letzten Wochen bedeutet, dass die Hochs bei den Kreditspreads und die Tiefs bei Aktien noch nicht gekommen sind“, schrieb Michael Hartnett von der BofA.

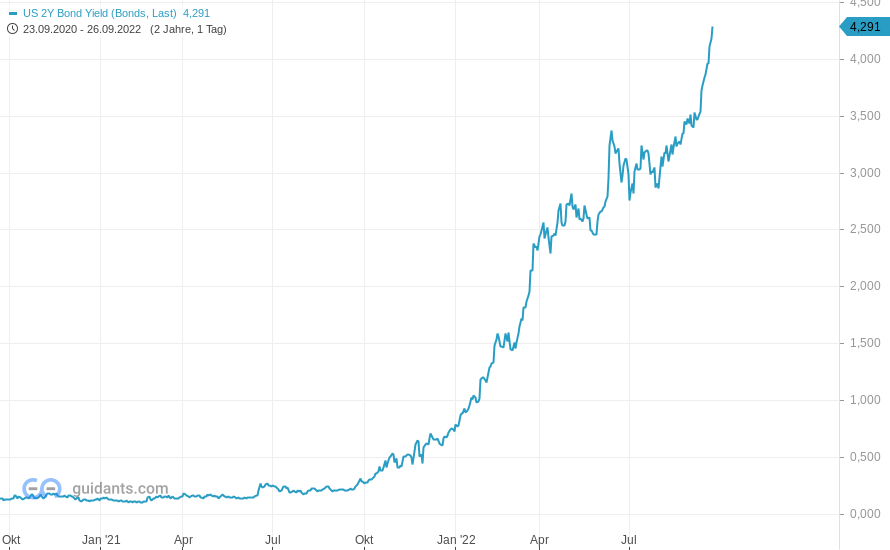

Wie rasant die Marktzinsen in den vergangenen Wochen und Monaten gestiegen sind, zeigt etwa ein Blick auf die Rendite der zweijährigen US-Staatsanleihe. Die Rendite hat sich von nur knapp über 0 % vor einem Jahr auf zuletzt rund 4,3 % erhöht. Die Rendite liegt damit auch deutlich über der Rendite der zehnjährigen US-Staatsanleihe (zuletzt 3,75 %). Die inverse Zinsstrukturkurve war in der Vergangenheit ein exzellentes Anzeichen dafür, dass sich die Wirtschaft auf dem Weg in die Rezession befindet.

Die Folge: Anleger flüchten aus praktisch allen Assets, vor allem aus Aktien und ganz besonders aus riskanten und zinssensitiven Vermögenswerten wie Aktien von Wachstums- und Technologieunternehmen. Aber auch Rohstoffe sind nicht mehr der sichere Hafen, der sie zu Beginn des Jahres noch zu sein schienen. Stattdessen gilt: Cash ist King. Allerdings nicht jede Art von Cash, sondern nur der Greenback: Anleger und Spekulanten flüchten Hals über Kopf in den Dollarraum.

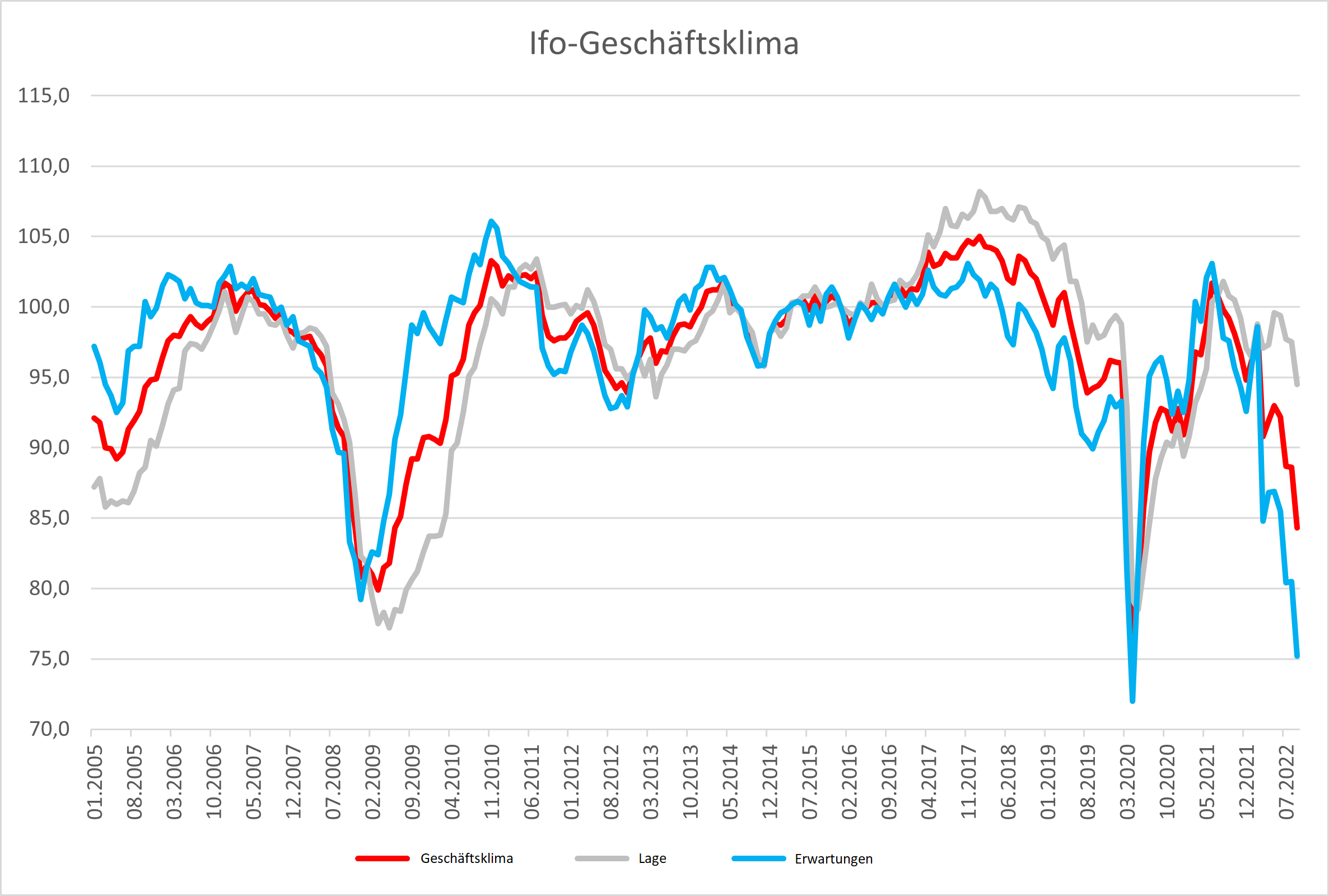

In der Realwirtschaft droht ebenfalls ein Crash ungeahnter Ausmaße. In Deutschland ist das Ifo-Geschäftsklima im September bereits auf den tiefsten Stand seit Mai 2020 abgestürzt. Explodierende Energiepreise, steigende Zinsen und die hohe Inflation belasteten die Stimmung in der deutschen Wirtschaft im September bereits stärker als erwartet. Anders als in früheren Krisen werden die Notenbanken wohl nicht den Retter in der Not spielen und die Rezession beenden.

Dass sich an den zuletzt vorherrschenden Marktbewegungen übergeordnet bald etwas verändert, ist kaum zu erwarten. In der neuen Woche bleiben wichtige Termine zudem Mangelware. Einzig die vorläufigen Inflationsdaten für September in Deutschland (Donnerstag) und der Eurozone (Freitag) haben wohl das Potenzial für größere Marktbewegungen. Von der Unternehmensseite dürfte am deutschen Aktienmarkt in der neuen Woche der Börsengang des Sportwagenbauers Porsche im Fokus stehen. Am Mittwoch endet die Zeichnungsfrist, für Donnerstag ist der erste Handelstag geplant.

Unterdessen bleiben auch die politischen Risiken hoch: Der Ukraine-Krieg könnte sich durch die Scheinreferenden in den von Russland besetzten Gebieten (die bis Dienstag laufen) verschärfen, in Italien hat das Rechtsaußen-Bündnis die Parlamentswahlen gewonnen und in China gibt es auf sozialen Medien Gerüchte, Staats- und Parteichef Xi Jinping sei verschwunden und möglicherweise vom Militär in einem Staatsstreich abgesetzt worden. Anleger sollten vermutlich besser angeschnallt bleiben.

Wichtige Termine der neuen Börsenwoche

Bitte beachten Sie, dass in der folgenden Übersicht nur eine Auswahl der wichtigsten Termine aufgeführt ist. Eine vollständige Terminübersicht erhalten Sie im Guidants-Terminkalender. Alle Angaben ohne Gewähr.

Montag, 26. September 2022

- Italien: Nachlese zur Parlamentswahl, die das Rechts-Bündnis um Fratelli d‘Italia gewonnen hat

- 02:30 Uhr: Japan – Einkaufsmanagerindex Verarbeitendes Gewerbe September (vorläufig)

- 10:00 Uhr: Deutschland – ifo-Geschäftsklimaindex September

Dienstag, 27. September 2022

- Quartalszahlen Deutschland: Verbio, KWS Saat (endgültig)

- Quartalszahlen Europa: Ferguson

- Sonstige Unternehmenstermine: Vonovia (Kapitalmarkttag)

- 14:30 Uhr: USA – Auftragseingang langlebiger Wirtschaftsgüter August

- 16:00 Uhr: USA – Verbrauchervertrauen Conference Board September

- 16:00 Uhr: USA – Verkauf neuer Häuser August

Mittwoch, 28. September 2022

- Sonstige Unternehmenstermine: Porsche AG (Ende der Zeichnungsfrist, Bekanntgabe des Ausgabepreises), LPKF (Kapitalmarkttag)

- 08:00 Uhr: Deutschland – GfK-Konsumklima für Oktober

Donnerstag, 29. September

- Quartalszahlen Deutschland: Hornbach, Hella

- Quartalszahlen Europa: Hennes & Mauritz, Next

- Quartalszahlen USA (vorbörslich): Bed Bath & Beyond

- Quartalszahlen USA (nachbörslich): Nike

- Sonstige Unternehmenstermine: Porsche AG (erster Handelstag), ABN Amro (außerordentliche Hauptversammlung), Intuit (Investorentag)

- 14:00 Uhr: Deutschland – Inflationsrate September (vorläufig, aus einzelnen Bundesländern werden bereits im Laufe des Vormittags Daten gemeldet)

- 14:30 Uhr: USA – Erstanträge auf Arbeitslosenhilfe

- 14:30 Uhr: USA – BIP 2. Quartal (3. Veröffentlichung)

Freitag, 30. September

- Sonstige Unternehmenstermine: Philips (außerordentliche Hauptversammlung), Hella (Hauptversammlung)

- 03:30/03:45 Uhr: China – Einkaufsmanagerindizes Verarbeitendes Gewerbe und Dienstleistungen September

- 09:55 Uhr: Deutschland – Arbeitslosenzahlen September

- 11:00 Uhr: Eurozone – Arbeitslosenzahlen August

- 11:00 Uhr: Eurozone – Inflationsrate September (vorläufig)

- 14:30 Uhr: USA – Private Einkommen und Ausgaben August

- 16:00 Uhr: USA – Uni-Michigan-Verbrauchervertrauen September (endgültig)

Tipp: Testen Sie jetzt PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.