Geht der Abwärtstrend weiter oder kommt jetzt die Trendwende?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Terra Classic LUNC/USD - Kurs: 0,00021 $ (Bitfinex)

- Bitcoin BTC/USD - WKN: A2YY63 - ISIN: XC000A2YY636 - Kurs: 29.616,00000 $ (Bitfinex)

- Ethereum ETH/USD - WKN: A2YY65 - ISIN: XC000A2YY651 - Kurs: 2.009,36866 $ (Bitfinex)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 12.387,40 Pkt (Nasdaq)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.023,89 Pkt (S&P)

Der Aktienmarkt hat weiter mit einer Vielzahl an Belastungsfaktoren zu kämpfen:

- Die hohe Inflation sorgt dafür, dass die Notenbanken in den kommenden Monaten und Quartalen ihre Geldpolitik deutlich straffen werden. Im April ist die Inflationsrate in den USA zwar leicht von 8,5 % auf 8,3 % gesunken, bleibt damit aber auf einem sehr hohen Niveau, wie frische Inflationsdaten der vergangenen Woche gezeigt haben.

- Es ist unklar, ob die Notenbanken ihre Geldpolitik möglicherweise sogar so stark straffen müssen, dass sie eine Rezession auslösen werden. In den 1980er Jahren konnte die Inflation letztlich nur dadurch unter Kontrolle gebracht werden. Die Wirtschaft in den USA befindet sich derzeit in einer starken Verfassung, was für die Möglichkeit einer "sanften Landung" der Konjunktur spricht. Wie sich die konjunkturelle Verfassung ändert, wenn die Zinsen wirklich stark steigen, muss sich aber erst noch zeigen.

- Die Corona-Lockdowns in China haben die Wirtschaft im Reich der Mitte bereits deutlich belastet, wie auch die am Morgen veröffentlichten und insgesamt schwach ausgefallenen Konjunkturdaten aus China zeigen. Der Lockdown in Shanghai soll am 1. Juni enden und vorher schrittweise gelockert werden. Die Folgen dürften aber noch für längere Zeit zu spüren sein, weil Lieferkettenprobleme oftmals erst nach Monaten wieder völlig behoben werden können.

- Auch der Ukraine-Krieg bleibt natürlich ein Belastungsfaktor für die Aktienmärkte. Der Krieg sorgt nicht nur für unermessliches menschliches Leid, sondern auch für Turbulenzen auf den Rohstoffmärkten. Bei einer Vielzahl von Rohstoffen sind Russland und die Ukraine wichtige und kaum zu ersetzende Lieferanten. Die durch den Rohstoffmangel ausgelösten Preisanstiege sind ein wichtiger, wenn auch keineswegs der einzige Grund für die hohe Inflation. Auf vielen Rohstoffmärkten besteht wegen zu geringer Investitionen in der Vergangenheit ein strukturelles Angebotsdefizit, das teilweise jahrelang Bestand haben könnte. Hinzu kommen temporäre Lieferengpässe, so sinkt etwa der russische Gastransit durch die Ukraine weiter.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Zuletzt hat sich die konjunkturelle Lage bereits sichtbar eingetrübt, während es Anzeichen dafür gibt, dass sich die Inflation verfestigt. Die EU-Kommission hat am Vormittag ihre Wachstumsprognose für die Eurozone deutlich gesenkt und zugleich ihre Inflationsprognose deutlich erhöht. Für den gemeinsamen Währungsraum erwartet die EU-Kommission im Gesamtjahr 2022 nun ein reales (inflationsbereinigtes) BIP-Wachstum von 2,7 % (zuvor: 4,0 %) und eine Inflationsrate von 6,1 % (zuvor: 3,5 %).

Aus technischer Sicht befinden sich die Aktienmärkte weiter klar im Abwärtstrend. Daran hat der starke Kursrebound am vergangenen Freitag nichts geändert. Besonders stark konnten sich vor dem Wochenende die zuvor heruntergeprügelten Wachstumstitel erholen. Allerdings treten zwischenzeitlich starke Kurserholungen auch in jedem Bärenmarkt auf, ohne dass dies wirklich eine Änderung im übergeordneten Trend bedeuten muss. Die Experten der US-Bank Morgan Stanley sehen den S&P 500 derzeit in einer solchen Bärenmarktrally. Angesichts des kurzfristig überverkauften Zustands des Marktes rechnet Morgan-Stanley-Analyst Mike Wilson zunächst mit einer Erholung, hält anschließend aber einen Rücksetzer bis in den Bereich von 3.400 Punkten für wahrscheinlich.

Inzwischen ist auch "Big Tech" kein Fels in der Brandung mehr. Allein Apple hat in den vergangenen Wochen mehrere hundert Milliarden (!) Dollar an Marktkapitalisierung eingebüßt. Zwischenzeitlich (bis Donnerstagabend) verlor der Nasdaq-100 fast eine Billion Dollar an Marktkapitalisierung innerhalb von einer Woche. Durch die starke Erholung am Freitag sah die Wochenbilanz dann allerdings wieder deutlich besser aus.

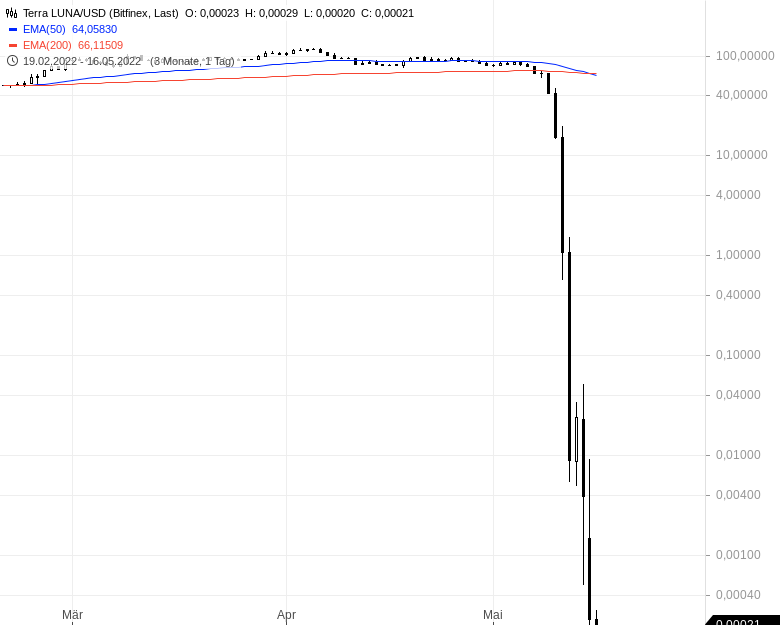

In schwacher Verfassung hat sich zuletzt auch der Markt für Kryptowährungen gezeigt. Das Debakel um Terra Luna hat auch die Kryptoschwergewichte Bitcoin und Ethereum schwer belastet. Seit November hat sich der Bitcoinpreis mehr als halbiert.

In der neuen Woche stehen eine Reihe an Konjunkturdaten an. Nach den bereits in der Nacht veröffentlichten Konjunkturdaten aus China (siehe oben) werden im Verlauf der Woche unter anderem US-Einzelhandelsumsätze, Wachstumszahlen für die Eurozone sowie konjunkturelle Frühindikatoren für die USA (Empire State Index, Philadelphia-Fed-Index) veröffentlicht.

Die Berichtssaison neigt sich inzwischen auf beiden Seiten des Atlantiks dem Ende entgegen. In den USA werden noch einige Einzelhandelsschwergewichte wie Walmart und Home Depot ihre Zahlen vorlegen, in Deutschland u.a.

Wichtige Termine der neuen Woche

Bitte beachten Sie, dass in der folgenden Übersicht nur eine Auswahl der wichtigsten Termine aufgeführt ist. Eine vollständige Terminübersicht erhalten Sie im Guidants-Terminkalender. Alle Angaben ohne Gewähr.

Montag, 16. Mai 2022

Quartalszahlen Deutschland: Vantage Towers, Adesso (endgültige Zahlen)

Sonstige Quartalszahlen: Ryanair

Sonstige Unternehmenstermine: Synlab (Hauptversammlung), WashTec (Hauptversammlung)

04:00 Uhr: Industrieproduktion und Einzelhandelsumsatz aus China (insgesamt schwach ausgefallen)

11:00 Uhr: EU-Konjunkturprognose

14:30 Uhr: Empire State Index

Dienstag, 17. Mai 2022

Quartalszahlen Deutschland: Daimler Truck, Grand City Properties, Hornbach (Bilanzpressekonferenz), Pharma SGP Holding

Quartalszahlen USA (vorbörslich): Walmart, Home Depot

Sonstige Quartalszahlen: Vodafone Group, Imperial Brands

Sonstige Unternehmenstermine: Kuka (Hauptversammlung), Teamviewer (Hauptversammlung), Software AG (Hauptversammlung), SGL Carbon (Hauptversammlung), Norma (Hauptversammlung), bet-at-home (Hauptversammlung), SLM Solutions (Hauptversammlung), Flatexdegiro (Hauptversammlung), ad pepper (Hauptversammlung)

11:00 Uhr: BIP Eurozone 1. Quartal

14:30 Uhr: US-Einzelhandelsumsatz April

15:15 Uhr: US-Industrieproduktion April

Mittwoch, 18. Mai 2022

Quartalszahlen Deutschland: Ströer, Dermapharm Holding, CropEnergies (Bilanzpressekonferenz)

Quartalszahlen USA (vorbörslich): Target, Analog Devices

Quartalszahlen USA (nachbörslich): Cisco Systems

Sonstige Quartalszahlen: ABN Amro, British Land, Burberry

Sonstige Unternehmenstermine: SAP (Hauptversammlung), Deutsche Börse (Hauptversammlung), Uniper (Hauptversammlung), Zalando (Hauptversammlung), Westwing (Hauptversammlung), Vossloh (Hauptversammlung), PNE Wind (Hauptversammlung), Takkt (Hauptversammlung), 1&1 (Hauptversammlung), Grammer (Hauptversammlung), Init (Hauptversammlung), Berentzen (Hauptversammlung), Medigene (Hauptversammlung), Demire Deutsche Mittelstand Real Estate (Hauptversammlung), MorphoSys (Hauptversammlung), Adva Optical (Hauptversammlung), Pirelli (Hauptversammlung), Euronext (Hauptversammlung), Traton (Kapitalmarkttag)

01:50 Uhr: BIP Japan 1. Quartal

08:00 Uhr: ACEA Kfz-Neuzulassungen April

11:00 Uhr: Inflationsrate Eurozone April (2. Veröffentlichung)

14:30 Uhr: Baubeginne & Baugenehmigungen USA April

Donnerstag, 19. Mai 2022

Quartalszahlen Deutschland: Bertrandt, Südzucker (Bilanzpressekonferenz)

Quartalszahlen USA (nachbörslich): Applied Materials, Palo Alto Networks

Sonstige Quartalszahlen: Julius Bär, Assicurazioni Generali, National Grid, EasyJet (endgültig)

Sonstige Unternehmenstermine: Deutsche Bank (Hauptversammlung), LEG Immobilien (Hauptversammlung), United Internet (Hauptversammlung), Encavis (Hauptversammlung), Pfeiffer Vacuum (Hauptversammlung), ElringKlinger (Hauptversammlung), Deutsche Pfandbriefbank (Hauptversammlung), Zooplus (Hauptversammlung), LPKF (Hauptversammlung), SAF Holland (Hauptversammlung), Amadeus Fire (Hauptversammlung), CompuGroup Medical (Hauptversammlung), Deutsche Real Estate (Hauptversammlung), PSI (Hauptversammlung), Telefónica Deutschland (Hauptversammlung), AT&T (Hauptversammlung)

13:30 Uhr: EZB-Sitzungsprotokoll

14:30 Uhr: Philadelphia-Fed-Index

14:30 Uhr: Wöchentliche US-Erstanträge auf Arbeitslosenhilfe

Freitag, 20 Mai 2022

Quartalszahlen USA (vorbörslich): Deere

Sonstige Quartalszahlen: Richemont

Sonstige Unternehmenstermine: Wacker Chemie (Hauptversammlung), Stratec (Hauptversammlung), Accor (Hauptversammlung), Deliveroo (Hauptversammlung)

08:00 Uhr: Erzeugerpreise Deutschland April

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sehr gute Einstufung des Marktes! Die Inflation hat mit Ukrainekrieg nur sekundär was zu tun - Ursache ist die FED (die EZB muss deswegen mitziehen) - die US-Wirtschaft steht bei weitem nicht so gut da, wie es die Zahlen belegen sollen - China fängt an die Coronasituation wirtschaftlich gegen die westlichen "Demokratien" einzusetzen...

Der wirtschaftliche Erfolg der USA infolge der Erweiterung der NATO ist in Deiner Darstellung nicht enthalten - scheint zu spekulativ zu sein.