FDAX: "Nabelschau" - Wie fischen Händler Stopp-Orders im Markt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Tagesrückblick

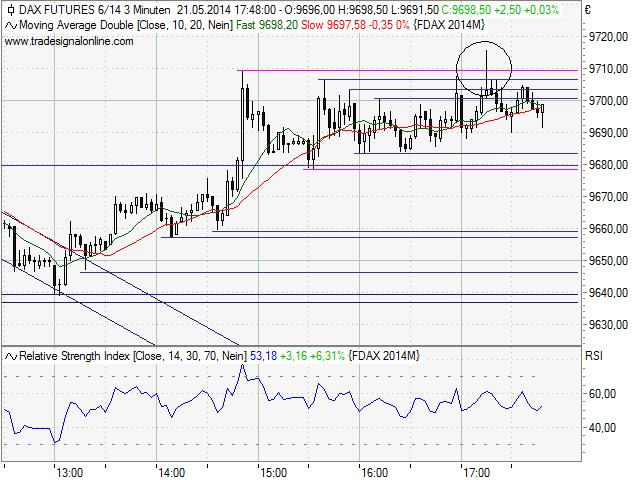

Nach 15:00 Uhr ging der deutsche Aktienmarkt, nach einer beeindruckenden Erholung, in eine enge Konsolidierung über, unmittelbar am Tageshoch und befindet sich damit bis 20:00 Uhr in Lauerstellung, um auf die Veröffentlichung des Protokolls der Fed zu warten.

Grundsätzlich hat sich der FDAX heute aber im positiven Sinne entwickelt und sich mit Überwindung der 9.693 (gestriges Tageshoch) in eine technisch sehr vorteilhafte Ausgangslage manövriert. Kann sich der FDAX oberhalb der 9.700 befestigen / behaupten, wäre er praktisch da, wo wir ihn heute früh im positivsten Szenario haben sehen wollen. Denn ganz ehrlich: von hier aus besteht zumindest analytisch eine gute Chance, dass sich der Index / Future nach oben hin durchsetzt.

Der intraday-Chart (30 und 60 Minuten) zeigt mit Überwindung der 9.693 eine über mehrere Tage ausgebildete Umkehrformation. Somit ist dieses 9.700er Niveau auch wichtig (oder sollte es zumindest sein). Denn scheitert der Index / Future erneut an diesem Niveau, könnte die Formation scheitern und der Druck auf der Unterseite beginnen. Andererseits: nachhaltig über 9.700, sollte der Versuch auf 9.800 und mehr durchaus realistisch sein.

Einen nicht unwichtigen Aspekt werden wir heute mit der Veröffentlichung des Fed-Protokolls erleben. Diese Veröffentlichung sollte noch einmal Bewegung in den Markt bringen.

Was passiert innerhalb der seit 15:00 Uhr gültigen Handelsspanne? Das übliche Spiel: Das Volumen geht zurück, da sich hier im Moment niemand nachhaltig positionieren will. Institutionelle Orders sind innerhalb der Spanne nicht aktiv – das sehen wir.

Mit hoher Wahrscheinlichkeit setzt sich das Range-Trading fort, begleitet von einer gesteigerten Gefahr von so genannten false breaks (Fehlausbrüchen).

Wie entstehen diese? Vereinzelt werden Händler versuchen, sofern es sich nahe der Bereichsgrenzen anbietet, diese anzuhandeln, um mögliche Stopp-Orders auszulösen.

Wie muss man sich das vorstellen? Ein Händler unterstellt zunächst:

(a) ein jeder im Markt sieht diese Range in ihren klaren Begrenzungen,

(b) ein jeder wird auf einen Ausbruch warten, oben oder unten. In der Mitte der Spanne will ja niemand handeln. Folglich könnte es sehr wahrscheinlich sein, dass manche Händler an oder knapp außerhalb der Grenzen Kauf- bzw. Verkaufsorders platzieren, um im Fall der Fälle mit dabei zu sein.

(c) Notiert der Kurs des FDAX nahe einer der beiden Seiten, bietet es sich an, bei wenig Volumen im Markt mit einer überschaubaren Ordergröße den Kurs über / unter die Begrenzung zu schieben / drücken, um damit eventuell die dort möglicherweise liegenden Orders auszuführen.

Was hat der Händler davon?

Stellen Sie sich vor, die obere Grenze des Bereiches liegt bei 9.710 Punkten. Was vermutet der Händler? Er vermutet, dass bei 9.711 und 9.712 market - Kauforders liegen könnten. Er weiß es nicht, aber er vermutet es, weil es naheliegend ist. Jetzt bewegt sich der Kurs des Futures auf 9.708 (ohne Zutun des Händlers, sondern durch das normale Range-Trading anderer).

Der Händler rechnet jetzt:

(1) Im Orderbuch könnten z.b: 40 Orders auf der Verkaufsseite liegen (kumuliert), um den Kurs bis auf 9.712 zu schieben (Zahl ist fiktiv gewählt, soll nur als Beispiel dienen). Das heißt, wenn der Händler jetzt bis 9.712 alles aus dem Markt nimmt, mit einem Schlag, hat er 40 Kontrakte auf dem Buch. Seine Hoffnung ist, mit dieser Aktion einen Orderschwall auszulösen, der mehr als 40 Kontrakte „sucht“. Er stellt also zunächst, sagen wir 50 Kontrakte Brief in den Markt bei etwa 9.715 / 9.716 / 9.717 (auch kumuliert).

(2) Dann haut er drauf und lässt mit seiner auf 9.712 limitierten Order den Kurs hochschnellen.

Im Idealfall geht die Sache auf: Seine Order lösst einen Schwall von Kauforders aus, welche z.B. bis zu 70 Kontrakte aus dem Markt holen und dabei den FDAX bis auf 9.720 schnellen lässt. Im Ergebnis hat er 40 Kontrakte bis 9.712 gekauft und hat sie sich sofort abkaufen lassen bei 9.715 bis 9.717 (da wo er auf der Briefseite stand). Sollte es sogar so aufgegangen sein, dass er alle 50 Kontrakte losgeworden ist, umso besser, die deckt der Händler sofort ein, wenn der Rücksetzer kommt, der meistens nach dem ersten Durchstich einsetzt.

Im schlechtesten Falle standen keine Orders anderer Trader im Markt, welche er hätte auslösen können. Im Ergebnis schnellt der FDAX bis 9.712 hoch, Anschlussorders fehlen, der Händler hat das Buch voll mit Futures, die er eigentlich höher los werden wollte und nicht los wird und er muss mit Verlust diese 40 Teile wieder abverkaufen. Dann ging die Sache nicht auf.

In der Realität klappt es mitunter sehr gut, in der Mehrzahl der Versuche eines solchen Trades, bleibt der Händler auf wenigen Kontrakten sitzen und verkauft die ab, wobei Ziel ist, dass wenigstens etwas Profit hängen bleibt. Das kann man „oben“ und „unten“ machen.

Wir haben heute eines dieser Spielchen gesehen (siehe Kreis):

Informationen zu unserem Seminar in Frankfurt / Main:

Der Anfrage aus dem Stream folgend, führen wir am 14. Juni in Frankfurt / Main ein Tagesseminar zu Themen der praktischen Anwendung der Technischen Analyse, der Systementwicklung und zum Handling von Optionen im Markt (welchen Einfluss diese auf Kasse- und Future-Preise haben) durch. Das Seminar wird am Vormittag vorrangig einführende Themen behandeln, am Nachmittag substanzhaltiger sein, damit jeder einen Mehrwert davon hat. Die konkreten Inhalte werden aus den Anfragen der Streamleser zusammengestellt und bis Donnerstagabend bereitgestellt.

Das Seminar findet im Lindner Hotel und Sports Academy in Frankfurt / Main, neben der Commerzbank Arena in der Otto-Fleck-Schneise 8 statt. Das Arrangement umfasst 2 Kaffeepausen (Kaffee, Tee, Gebäck), Mittagessen Buffet inkl. 1 Softgetränk und Mineralwasser ohne Begrenzung im Seminarraum. Wir müssen bis zum 23. Mai verbindlich wissen, wer kommt, dazu bitte an folgende e-mail-Adresse wenden: futuretrader_treffen@web.de. Um es kostendeckend zu halten, sollte pro Kopf eine Pauschale von 79,00 Euro reichen (das sind weniger als vier FDAX-Punkte). Da wäre alles enthalten, was das Seminar betrifft. Für den Abend besteht noch die Möglichkeit, auf ein paar Bier gemeinsam zusammenzusitzen (wer will), ist jedoch nicht in den 79,00 Euro enthalten.

Themenübersicht

Beginn des Seminars um 10:00 Uhr

Ich vertrete nach wie vor die Ansicht, dass es nicht ausreicht, die Grundlagen der Chart- und Markttechnik zu beherrschen, sondern mindestens genauso wichtig ist es, die einzelnen Akteure am Markt zu kennen und zu verstehen, was diese eigentlich dort tun. Jeder sollte in etwa eine Vorstellung davon haben, wie die einzelnen Akteure am Markt ineinander greifen, wie Orders gegeben und im Markt verarbeitet werden, welche Rolle der derivate Markt spielt, wie Optionen im Markt wirken (open interest) usw., um ein Gefühl dafür entwickeln zu können, wann man im Markt (besonders im intraday-Geschäft) mit welcher Tendenz rechnen kann. Mitunter ist diese Erkenntnis wichtiger als jeder Indikator, wird aber von den wenigsten Anlegern beachtet. Wichtig ist es hierbei auch, dass Sie verstehen, was für realistische Interessen jede Gruppe vertritt und wir so mit vielen Mysterien endlich aufräumen können.

Somit sollte eine Übersicht und eine Erläuterung dieser Gruppen und deren Arbeit, sowie deren Denkweise am Anfang des Seminars stehen. Hierbei werden wir auch einen kurzen „Ausflug“ in die Optionspreistheorie machen müssen, um auch Phänomene wie das open interst und das Dividendenstripping zu verstehen. Wenn das deutlich ist, werden Sie auch eine differenzierte Sicht auf das Thema der Stimmungsindikatoren bekommen, weil Ihnen dann die tatsächliche Aussagekraft vieler umjubelter Stimmungsindikatoren deutlicher wird.

Im Anschluss werden wir uns den Grundlagen der technischen Marktbeurteilung und Handelsweise annähern. Wichtig ist hierbei, zunächst eine klare Strukturierung zu treffen um die Funktionsweise von Chart- und Markttechnik verstehen. Was kann sie, was kann sie nicht.

Darauf aufbauend werden wir über den praktischen Umgang mit zwei verschiedenen Handelsansätzen diskutieren: der Mustererkennung und des Contra-Ansatzes / Range-Trading. In diesem Zusammenhang sollten Ihre bisher gestellten Fragen zu diesen Ansätzen aufgegriffen und beantwortet werden. Wichtig hierbei: wir werden dies immer im Kontext zu dem ganz oben aufgeführten Punkt sehen müssen – welchen Einfluss haben bewusst oder unbewusst die einzelnen Akteure auf unsere Entscheidungen.

Im dritten Themengebiet widmen wir uns den Handelssystemen und werden hier Sinn und Unsinn dieser Ansätze diskutieren. Auch hier geht es darum, möglichst realistisch die Stärken und Grenzen zu erkennen und jede weitläufige Über- oder Untertreibung zu überwinden.

Das Seminar wird Rücksicht nehmen auf die jeweiligen Vorkenntnisse, wobei es nicht schlecht wäre, wenn Sie sich zumindest ein wenig im Vorfeld mit der Materie befassen.

Es werden alle Fragen auch während des Seminars beantwortet, wir werden uns viel Zeit nehmen, um möglichst erschöpfend auf die Themen und Ihre Interessen einzugehen.

Das Seminar wird etwa gegen 18:00 Uhr enden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Vielen Dank, sie müssen sehr fleißig sein; ein Ottonormal Bürger wie ich hat es nicht so mit Fleiß,Intelligenz & Organisation. Freundliche Grüße

Sher gut Herr Wganer, wie immer von ihnen. Ich erwarte allerdings sehnsüchtig einen neuen Fachwissenartikel von ihnen, dort kam leider lange nichts mehr..