EZB: ABS-Kaufprogramm klingt aufregender als es ist

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Pressekonferenz hat es wieder gezeigt: Die EZB ist in ihren Argumenten inkonsistent. Es wird viel von Inflation geredet. Niedrige Inflation ist angeblich schlecht. Soviel ist inzwischen bis ins allerletzte Tal bekannt. Gleichzeitig erklärt die EZB, dass die Inflation so niedrig ist, weil die Energiepreise gesunken sind und Überkapazität herrscht. Niedrigere Zinsen beheben das Problem nicht. Trotzdem werden Maßnahmen im Namen der Inflation losgetreten, von denen die EZB selbst indirekt zugibt, dass sie kaum Wirkung haben werden.

Die Wirkung wird sich gesamtwirtschaftlich wahrscheinlich zeigen. Bei der Inflation geht es nur indirekt über den Wechselkurs. Das hat Draghi inzwischen geschafft. Die Wirtschaft soll von höherer Kreditvergabe profitieren. Das ist der eigentliche Hebel, den die EZB verwenden will. Sie sieht - und da gebe ich der EZB Recht - eine zyklische Verlangsamung des Wachstums in der Eurozone. Seit ca. einem Monat beäuge ich die deutsche Wirtschaft sehr kritisch und habe öfters auf eine mittelfristige Verlangsamung des Wachstums hingewiesen. Da kann ich der EZB in ihrer Einschätzung jetzt nicht widersprechen.

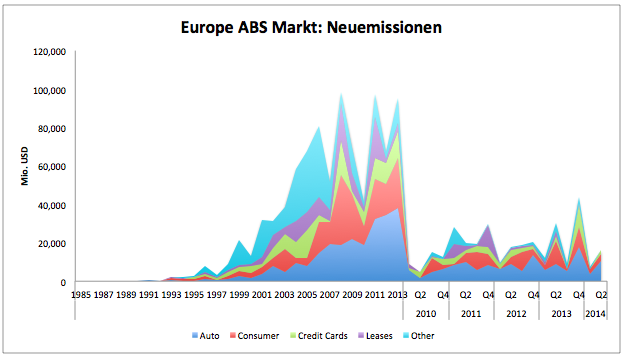

Ob die Maßnahmen ausreichen werden, die Kreditvergabe ausreichend anzukurbeln, um Wachstum zu erzeugen, zweifle ich stark an. Die Effekte sehe ich eher auf der psychologischen Seite. Meine Zweifel sind relativ simple auf einigen Zahlen begründet. Die erste Grafik zeigt die Neuemissionen pro Quartal von ABS Papieren in Europa. Hier ist nicht nur die Eurozone enthalten, sondern z.B. auch Großbritannien, die noch den größten ABS Markt haben. Derzeit werden in ganz Europa pro Quartal nicht wesentlich mehr als 10 Mrd. USD an ABS Papieren begeben. 40 bis 50 Mrd. USD im Jahr, das ist bei einem BIP von ca. 9 Billionen EUR ein kleiner Tropfen auf den heißen Stein.

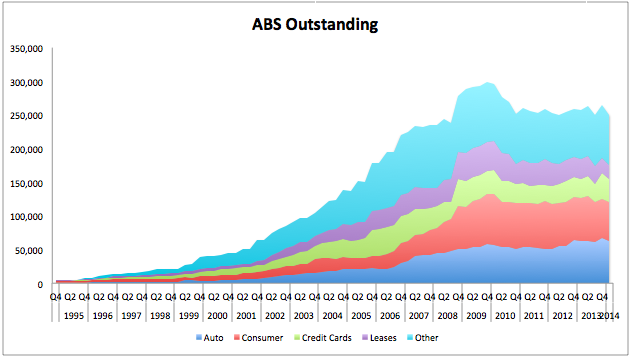

Erschwerend kommt hinzu, dass der Markt nicht nur Papiere in geringem Umfang neu begibt, sondern der gesamte Markt klein ist. Aktuell stehen ca. 250 Mrd. USD an ABS Papieren aus (Grafik 2). Selbst wenn die EZB den Gesamtmarkt aufkaufen würde (für die Eurozone vielleicht 150 Mrd.), ist das nicht viel. Dazu darf man sich fragen, ob die EZB wirklich die 30 Mrd. an ABS auf Kreditkarten basierend aufkaufen sollte.

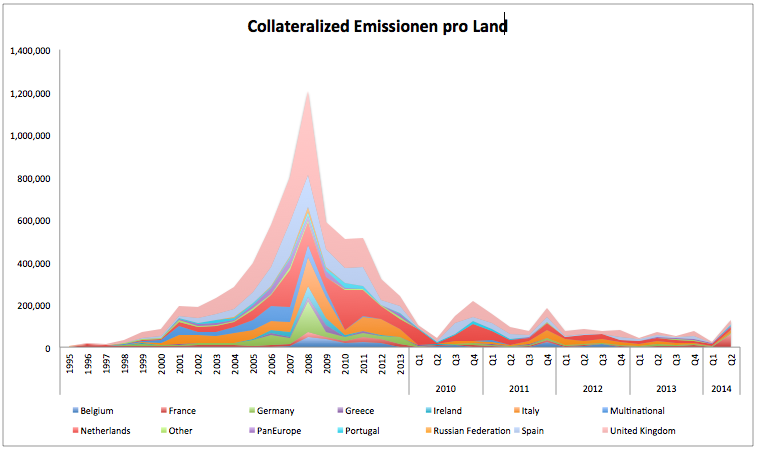

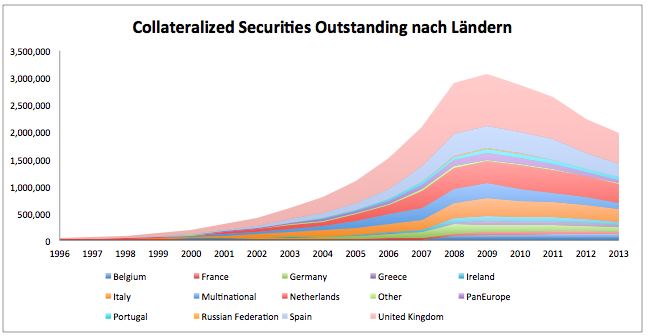

Wie klein der ABS Markt im Vergleich zu anderen Märkten ist, zeigt ein Blick auf den gesamteuropäischen Markt für alle möglichen besicherten Wertpapiere. Dazu gehören nicht nur ABS, sondern auch MBS (Mortgage Backed Securities und CDOs. Hier werden pro Quartal Summen deutlich jenseits der 100 Mrd. Grenze auf den Markt gebracht (Grafik 3). Auch der Gesamtmarkt ist seit 2008 deutlich geschrumpft. Die Neuemissionen sind massiv zurückgegangen. Ob das nun wirklich schade ist, sei dahingestellt, schließlich war nicht alles bester Qualität und hat zu den Problemen beigetragen.

Dennoch: hier könnte sich die EZB austoben. In Europa ist der Markt 2 Billionen schwer. Ein Großteil (ungefähr 1,5 Billionen) davon entfällt auf die Euroländer.

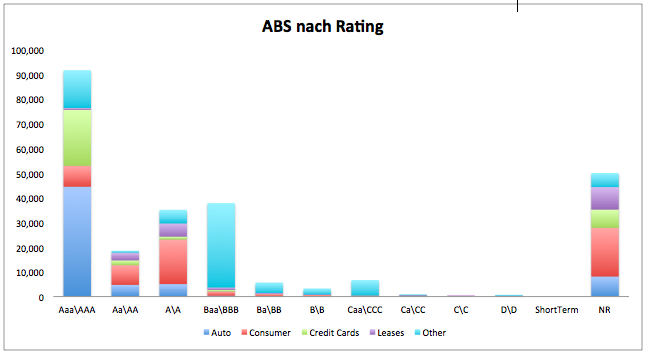

Zuletzt möchte ich noch einen Blick auf die Qualität der Assets werfen. Ein Rating einer Agentur sagt zwar auch nicht alles und muss nicht 100% akkurat sein, aber eine Idee von der Qualität vermitteln die Ratings durchaus.

90 Mrd. der insgesamt gut 200 Mrd. ABS Papiere sind AAA geratet. Davon bietet sich fast nur die Papiere für den Autokauf an. Das sind 45 Mrd. Der Gedanke, dass die EZB irgendwann massenweise Autos besitzen könnte ist etwas bizarr...

Außerhalb der Bestnote kann die EZB noch einige Milliarden aufsammeln. Wirklich viel ist es aber nicht. Zudem wäre es kritisch, wenn die EZB lediglich Papiere kaufen würde, die nicht Investment Grade sind. Genau das würde den Banken sicherlich gefallen. Fielen die Papiere aber aus - und seien es nur 10 Mrd. - dann hat die EZB bald ein Eigenkapitalproblem.

Wie man es dreht und wendet, das ABS Kaufprogramm wird die Eurozone nicht aus dem Sumpf ziehen. Immerhin gibt es Banken eine gewisse Sicherheit, dass sie Papiere abladen können. Vielleicht werden so pro Jahr 40 Mrd. mehr an Kredit vergeben.

Die Details des Kaufprogramms werden Anfang Oktober verkündet. Vielleicht wissen wir dann mehr, vor allem dazu, wie die EZB auch andere Märkte unterstützen möchte. Die EZB will ja nicht nur ABS, sondern auch Covered Bonds (größtenteils Pfandbriefe) kaufen. Dieser Markt ist sehr groß. Allein in Deutschland sind über 500 Mrd. EUR ausständig. Hier kann die EZB etwas bewegen. Die Aussagen zur Ausgestaltung dieser Maßnahme waren heute nur sehr vage. Allein wegen der Größe des Pfandbriefmarktes kann die EZB hier wirklich etwas ins Rollen bringen. Sie nennt es nicht Quantitative Easing, weil es keine öffentlichen Anleihen sind, aber de facto ist es QE. Die Größenordnung stimmt. Hier könnte die EZB problemlos 300 Mrd. EUR einsammeln.

In diese Größenordnung muss es wahrscheinlich auch gehen, um wirklich einen Effekt zu haben. Dass es so kommt, ist wahrscheinlich. Draghi sprach von einer substantiellen Ausweitung der EZB Bilanz. Mit dem Kauf von ABS kann die EZB ihre Bilanz gar nicht substantiell ausweiten. Der Markt ist dazu zu klein. Es kann also nur über den Covered Bond Markt so kommen.

Draghi meint es ernst. Daran besteht kein Zweifel mehr. Der Euro bricht heute geradezu weg. Die EZB tut, was sie kann, um die Wirtschaft zu beleben. Ob es reicht, werden wir sehen. Draghi spricht immer wieder davon, dass in Europa Strukturreformen Mangelware sind. Ohne diese Reformen kann die EZB nur Zeit verschaffen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.