Extreme Gier: Sind die Aktienmärkte überhitzt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 16.044,89 Pkt (XETRA)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.680,06 Pkt (S&P)

An der Wall Street eilen die Kurse derzeit wieder von Rekordhoch zu Rekordhoch. Und auch der deutsche Aktienmarkt hat die Rekordjagd in dieser Woche wieder aufgenommen, mit neuen Allzeithochs im DAX.

Der marktbreite US-Index S&P 500 hat sich seit seinem Corona-Tief im März 2020 inzwischen mehr als verdoppelt. Und auch gegenüber dem vor der Corona-Krise im Februar 2020 erreichten Höchststand hat der S&P 500 inzwischen rund 37,9 Prozent zugelegt. Der DAX, der im Gegensatz zum S&P 500 in seiner Standardvariante ein Performanceindex ist und Dividendenzahlungen berücksichtigt, ist inzwischen im Vergleich zu seinem Corona-Tief um fast 95 Prozent gestiegen. Auch hier fehlt also nicht mehr viel zur Verdopplung.

Die starken Kursgewinne kommen nicht von ungefähr. Wie die aktuelle Berichtssaison gezeigt hat, stehen viele börsennotierte Unternehmen heute besser da als vor der Corona-Krise. Die Krise war ein Wachstumsbeschleuniger, weil Notenbanken und Regierungen wie verrückt Geld in die Wirtschaft gepumpt haben, was zwar die Inflation anheizt, sich aber auch in steigenden Unternehmensgewinnen zeigt.

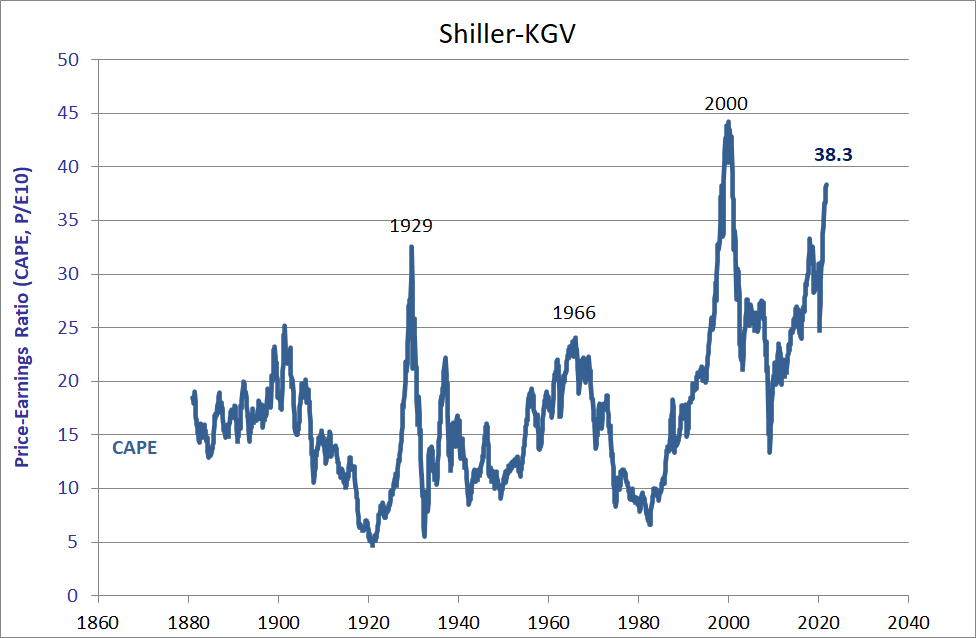

Gleichwohl haben die Bewertungen am US-Aktienmarkt ein extremes Niveau erreicht und sind fundamental nur noch schwer zu rechtfertigen. Das Shiller-KGV etwa, dass den Kursstand des S&P 500 ins Verhältnis zu den inflationsbereinigten Unternehmensgewinnen der vergangenen zehn Jahre setzt, ist auf über 38 geklettert.

Ein höheres Bewertungsniveau am US-Aktienmarkt gab es nur auf dem Höhepunkt der Internetblase rund um den Jahrtausendwechsel. Selbst auf dem Höhepunkt der Spekulationsblase vor der Weltwirtschaftskrise 1929 war das Bewertungsniveau nicht so hoch wie aktuell.

Das Shiller-KGV eignet sich zwar nicht als Timing-Instrument, weil hohe Bewertungsniveaus teilweise mehrere Jahre anhalten können. Dafür gibt es nun aber inzwischen auch sentimenttechnisch ein Warnzeichen, dass die Rally vor ihrem Ende stehen könnte.

Der "Fear & Greed Index" des US-Nachrichtensenders CNN, der auf sieben verschiedenen Einzelindikatoren für die Anlegerstimmung basiert, ist auf 82 Punkte und damit in den Bereich der "extremen Gier" geklettert.

Von den sieben Einzelindikatoren stehen inzwischen vier im Bereich der extremen Gier, und zwar das Kursmomentum, die Nachfrage nach "sicheren Häfen" in Form von Anleihen, die Nachfrage bei "Ramschanleihen" und das Verhältnis aus gehandelten Put- und Call-Optionen.

Die optimistische Stimmung der US-Anleger hat sich dabei zuletzt noch deutlich verstärkt. Denn vor einer Woche stand der Fear & Greed Index noch bei 72 Punkten im Bereich der "Gier" und vor einem Monat sogar nur bei 27 Punkten im Bereich der "Angst". Auf Sicht der letzten Woche und auf Sicht des letzten Monats hat die gute Stimmung der Anleger also noch einmal deutlich zugenommen.

Sentiment-Indikatoren wie der Fear & Greed Index werden häufig antizyklisch interpretiert: Wenn die Anlegerstimmung besonders optimistisch ist, so wie aktuell, könnte das ein mögliches Warnsignal für eine Trendwende nach unten sein.

Wenn die Anleger sehr optimistisch sind, haben häufig bereits die meisten Kaufwilligen gekauft und die Nachfrage kann kaum noch weiter steigen. So jedenfalls die übliche Interpretation.

Doch sollten Anleger jetzt ihre Aktien panisch verkaufen, weil Kursrückschläge drohen? Das wäre vermutlich etwas voreilig. Ein Blick in die Vergangenheit zeigt nämlich, dass der US-Aktienmarkt oft gerade dann zu starken Kursgewinnen neigt, wenn die Gier unter den Anlegern besonders hoch ist.

Eine bereits etwas ältere Auswertung des Fear & Greed Index zeigt etwa, dass fast die Hälfte aller Kursgewinne im S&P 500 gerade zu Zeiten auftraten, als sich der Fear & Greed Index in den oberen 20 Prozent seiner historischen Spanne aufhielt. Oder anders ausgedrückt: Eine hohe Gier der Anleger signalisiert häufig eine Phase steigender Kurse. Wer verkauft, sobald die Gier der Anleger einen hohen Wert erreicht hat, verpasst häufig gerade die besonders guten Phasen am Aktienmarkt.

Das bedeutet aber natürlich nicht, dass die Gefahr von Kursrückschlägen unrealistisch wäre. Denn jede Rally endet irgendwann. Eine hohe Anlegergier ist allerdings für sich genommen oft kein brauchbares Signal, um einen bevorstehenden Sell-off zu erkennen. Ganz im Gegenteil ist die bullische Stimmung der Marktteilnehmer oft gerade die Triebfeder von steigenden Aktienmärkten.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

In einem Bullenmarkt sind Fear & Greed Werte um die 80 tatsächlich nichts Aussergewöhnliches. Der Wert kann noch eine ganze Weile über der 80 notieren und die Kurse klettern weiter an der Mauer der Angst nach oben, mal sehen. Es wird so langsam Zeit, dass der DAX sich auf den Weg zur 17000 macht.

Schöne Erklärung👍

Bei 82 ist das noch kein Kontraindikator - erst so ab 90-95