Sind 76% Kurseinbruch genug?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Zoom Communications Inc. - WKN: A2PGJ2 - ISIN: US98980L1017 - Kurs: 110,420 $ (Nasdaq)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 12.681,42 Pkt (Nasdaq)

- ARK Innovation ETF - WKN: A14Y8H - ISIN: US00214Q1040 - Kurs: 42,750 $ (Nasdaq Basic)

Euphorie macht Spaß, auch beim Anlegen. An der Börse ist sie allerdings fehl am Platz, wenn man Verluste vermeiden will. Gewarnt wird viel, nur darauf gehört wird nicht. Jede neue Generation an Anlegern muss das Lehrgeld zahlen. Das ist dieses Mal nicht anders als die vielen Male zuvor. Nicht in die Euphoriefalle zu tappen, ist dabei ganz einfach. Man muss sich nur an ganz einfache Regeln halten bzw. darauf achten, dass die Euphorie die Vernunft nicht übertrumpft. Überprüft man mit einem ehrlichen Blick die Wachstumsraten, die realisiert werden müssen, um euphorische Bewertungen zu rechtfertigen, erkennt man schnell, wie realitätsfern sie sind.

Beispiel: Zoom Video Communications ist ein gutes Unternehmen, nur war es zeitweise mit 160 Mrd. USD bewertet. Zu diesem Zeitpunkt schrieb das Unternehmen 660 Mio. Jahresumsatz und 23 Mio. Gewinn. Es wäre nicht richtig, das Unternehmen auf Basis des aktuellen Umsatzes und Gewinns zu bewerten. Das Wachstum war ja hoch. Nur ein Jahr zuvor lag der Umsatz bei 330 Mio. und seither ist Zoom weiter gewachsen. Wachstum darf etwas wert sein.

Inzwischen wird 4 Mrd. Umsatz und 1,4 Mrd. Gewinn geschrieben. Die Marktkapitalisierung ist dennoch auf 32 Mrd. gefallen. Das liegt unter anderem daran, dass seit Januar 2021 kein Wachstum mehr erzielt wird. Das im Januar 2022 abgelaufene Quartal brachte so viel ein wie das Vorjahresquartal.

Die Wachstumsfantasien, die 160 Mrd. Marktkapitalisierung rechtfertigten, haben sich offenbar nicht materialisiert. Um 160 Mrd. zu rechtfertigen, hätte der Gewinn in einem Zeitraum von 3-5 Jahren ca. 5 Mrd. erreichen müssen. Selbst bei 100 % jährlichem Wachstum über fünf Jahre bei exorbitant hoher Marge hätte Zoom das nicht zustande gebracht.

In der Euphorie werden diese Rechnungen nicht angestellt. Rechnen andere vor, wie unrealistisch die Annahmen sind, muss man sich auf emotionale Diskussionen einstellen. Nun ist die Blase geplatzt und man kann nur hoffen, dass es die nächste Generation besser macht.

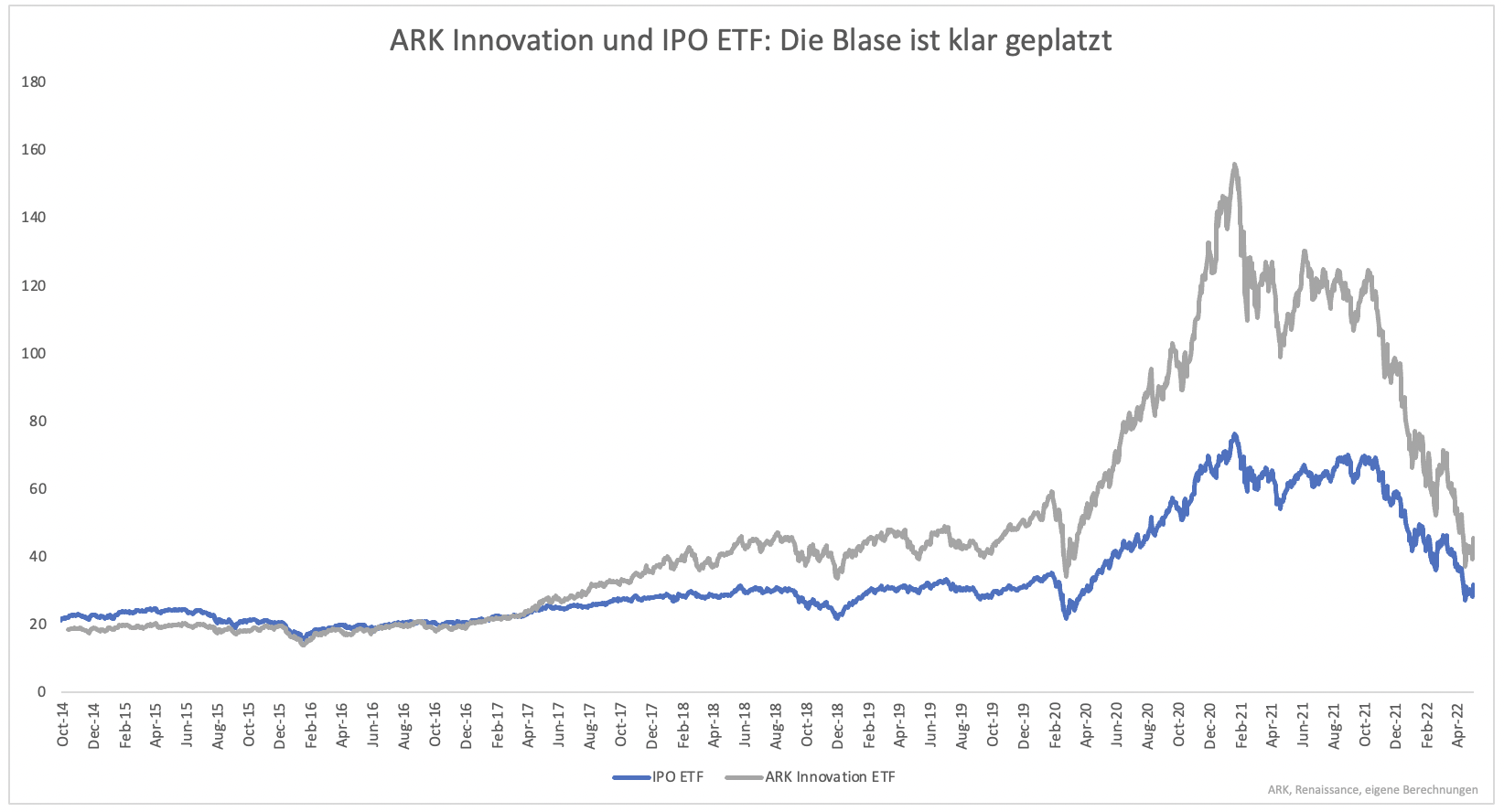

Momentan aktive Anleger sind jetzt nicht mehr mit der Frage konfrontiert, ob es sich um eine Blase handelt oder nicht, sondern mit der Frage, ob ein Kursrückgang von fast 80 % ausreichend ist, um zu kaufen. Anlegern steht eine Vielzahl an ETFs zur Verfügung. Am bekanntesten sind der ARK Innovation und Renaissance IPO ETF.

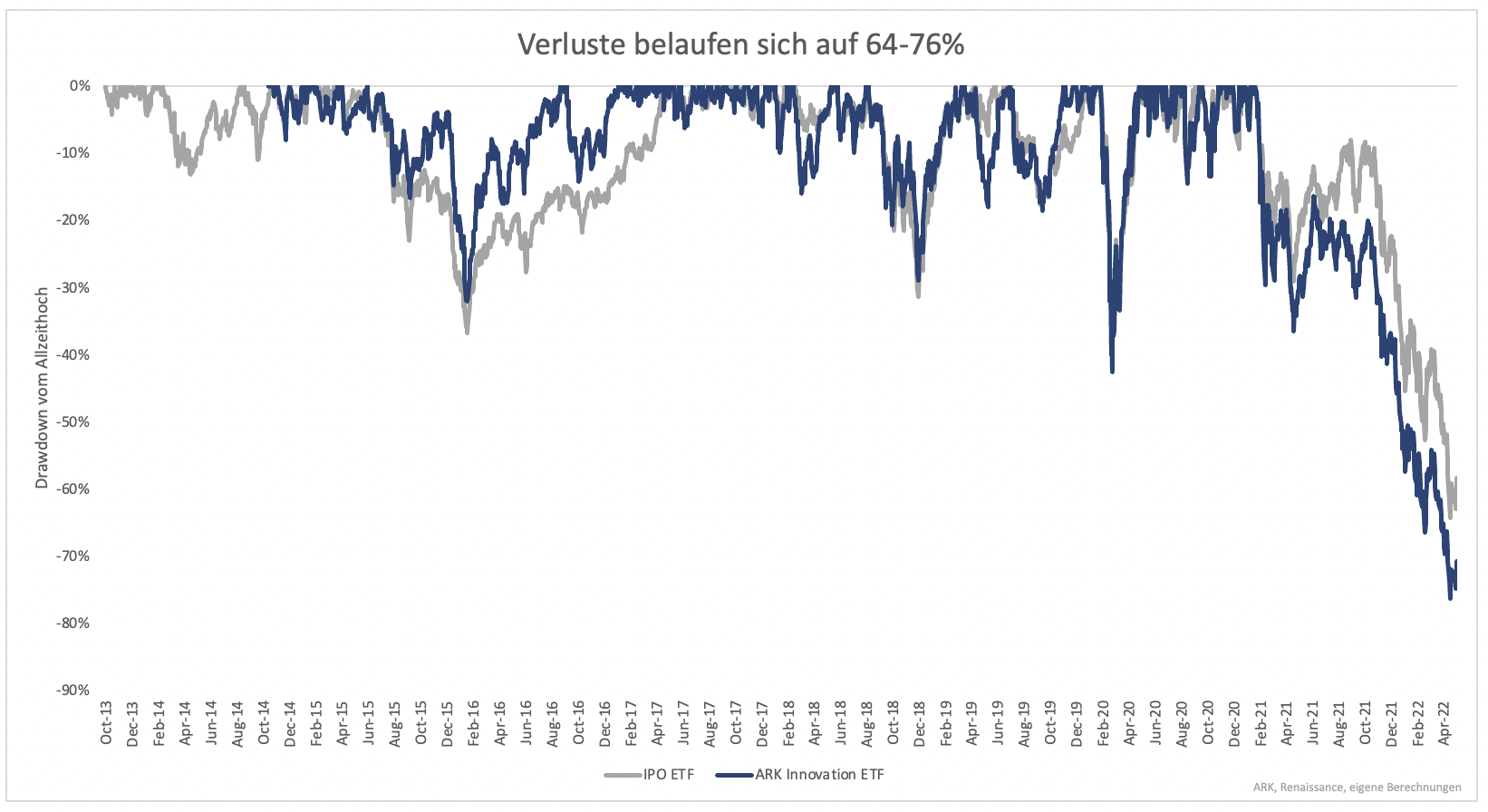

Das exponentielle Wachstum während der Übertreibung kann man gut erkennen (Grafik 1). Ebenso bleibt der aktuelle Bärenmarkt nicht verborgen, der die ETFs um 64 % bis 76 % hat korrigieren lassen (Grafik 2). Als die Internetblase nach der Jahrtausendwende platzte, lagen die Verluste in der Spitze bei 83 % für den Nasdaq 100.

Das Ausmaß der heutigen Korrektur für das Segment der Technologiewachstumsaktien ist ähnlich groß. Trotzdem ist die Bewertung vieler Unternehmen noch immer hoch. Das gilt insbesondere für die im ARK Innovation ETF enthaltenen Aktien. Da der ETF aktive gemanagt wird und die Managerin gerne möglichst unprofitable Aktien aufnimmt, ist das Risiko groß.

Knapp 80 % Korrektur erscheinen wie eine große Übertreibung auf der Unterseite. Das ist es nicht, zumindest nicht bei allen Unternehmen. Zoom ist inzwischen fast eine Value Aktie. Ähnliches gilt für einige reife Technologieaktien wie jenen von Netflix und Meta. Selbst Alphabet ist fast ein Kauf.

Einige Megacaps bleiben hoch bewertet. Dazu zählen vor allem Apple und Microsoft. Kurzfristig kann es in allen Kategorien einen Rebound geben, ob Megacap oder Wachstumsaktien. Der Technologiesektor insgesamt steht gegenüber dem Gesamtmarkt an einer wichtigen Unterstützung (Grafik 3). Nach dem Rebound bleibt es jedoch dabei: In einigen Werten ist noch zu viel Luft. Es empfiehlt sich, nicht auf das ganze Segment zu setzen, sondern auf Einzelwerte.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.