Endet die Underperformance des US-Marktes in Kürze?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die gute Performance des US-Marktes in den vergangenen Jahren lässt sich nicht übersehen. Seit 2016 schlug der US-Markt (gemessen am S&P 500) europäische Aktien um sagenhafte 70 %. Gegenüber allen entwickelten Ländern, also auch asiatischen, war die Outperformance noch größer und lag bei 90 %.

Auch wenn man die vergangenen zwei Jahre betrachtet, bleibt das Bild unverändert. US-Aktien bleiben eine Klasse für sich. Der Trend ist nicht neu und geht sogar bis in das Jahr 2008 zurück. Die Kurse an US-Märkten konnten sich seither mehr als verdreifachen. In Europa und dem Rest der Welt, steht so mancher Index heute immer noch dort, wo er bereits 2008 stand.

Neben Dividenden war nichts zu verdienen. Dafür war die Volatilität nicht geringer als in den USA. Das ist kein guter Deal. Seit einigen Monaten ändert sich das Bild jedoch. Viele europäische Aktienindizes konnten den S&P 500 auf Jahressicht schlagen. Seit drei Monaten gibt es sogar global in entwickelten Ländern nur wenige Indizes, die nicht besser abschneiden als der S&P 500.

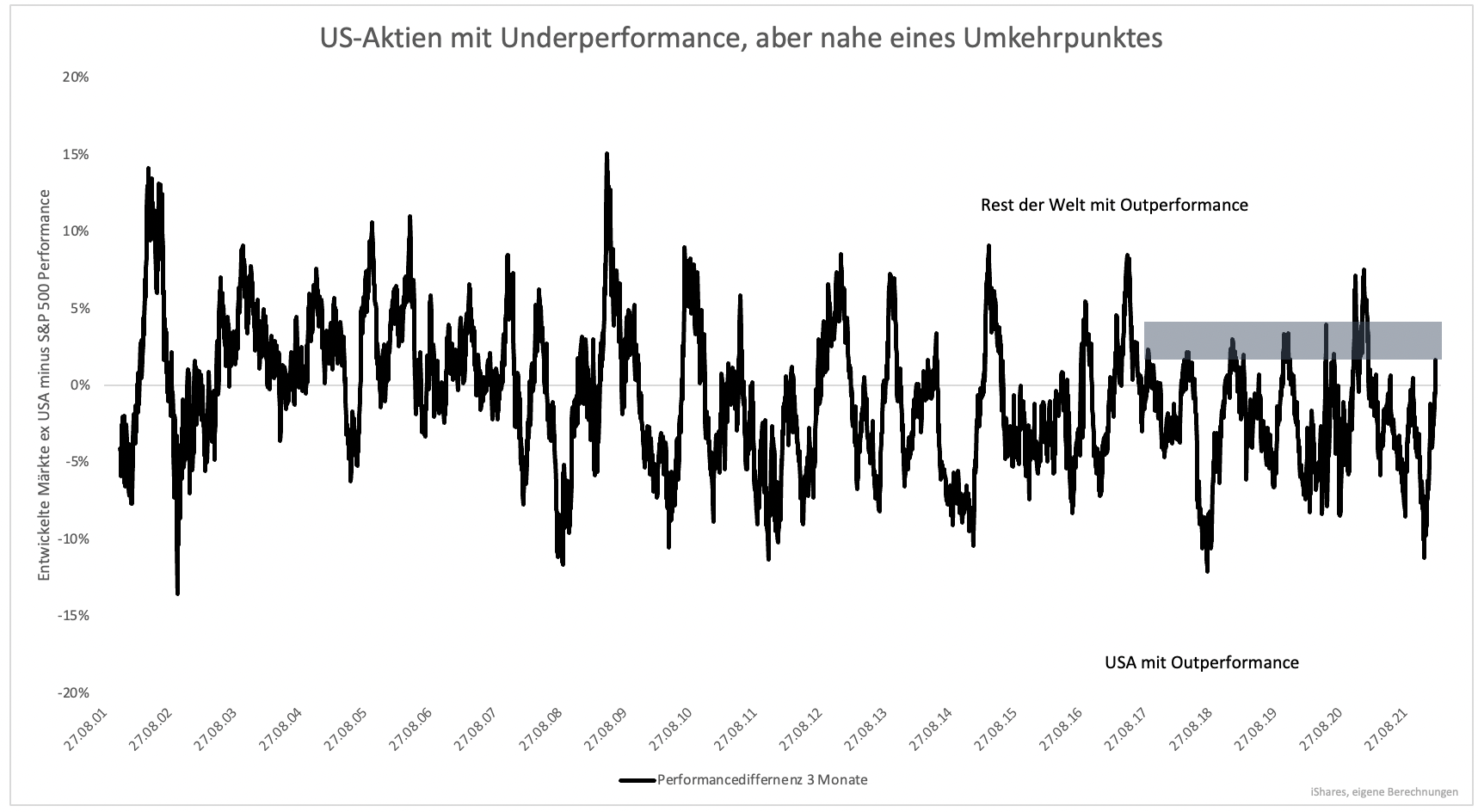

Vergleicht man die Performance der Aktien in entwickelten Märkten mit der Performance des S&P 500 zeigt sich inzwischen eine Outperformance der entwickelten Märkte gegenüber den USA (Grafik 1). Die Outperformance liegt derzeit bei etwas mehr als 2 % für ein halbes Jahr. Das ist nun kein gewaltiger Unterschied, doch in den vergangenen fünf Jahren kam es bei einer solchen Outperformance gegenüber den USA zu einem Rebound bei US-Aktien.

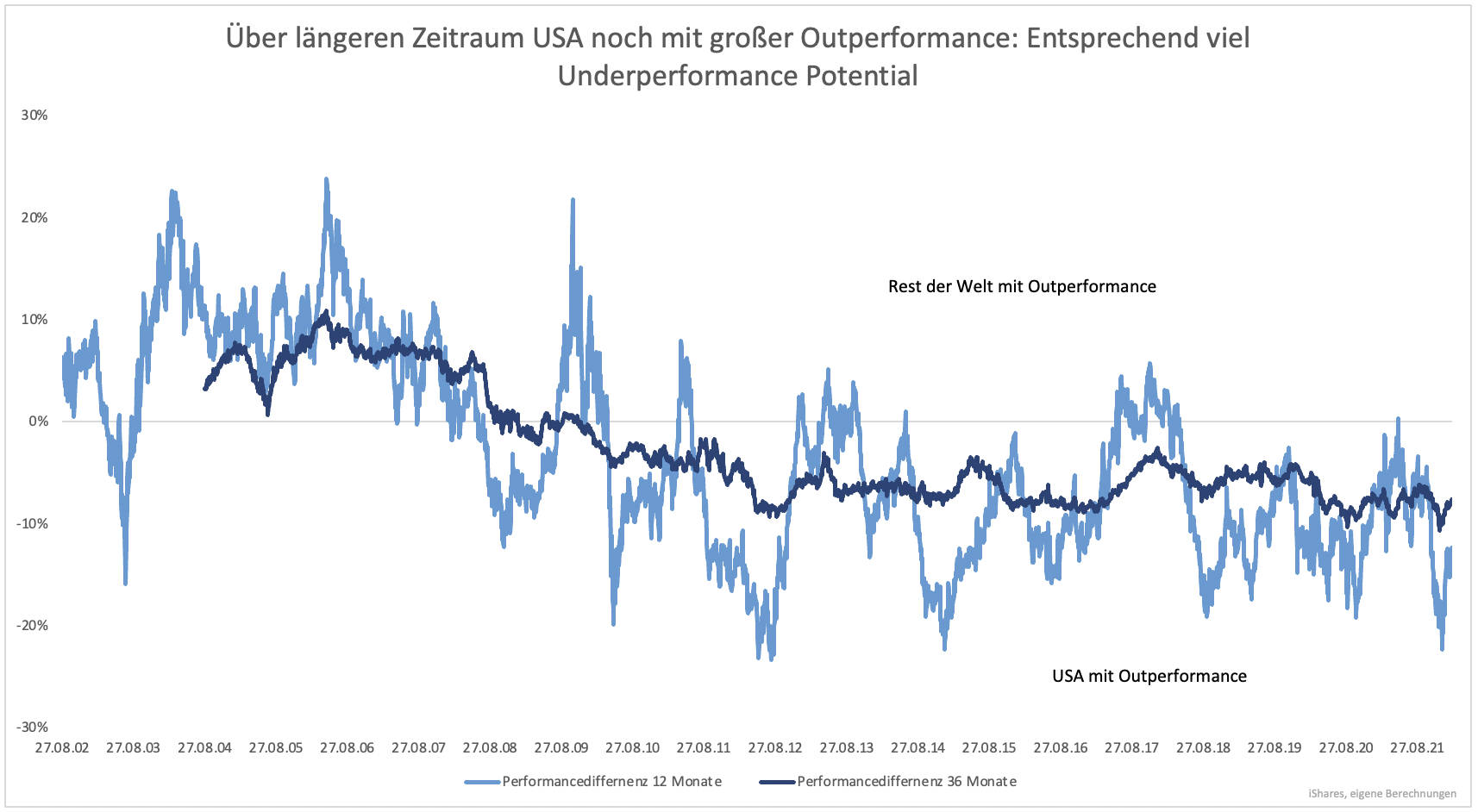

Gemessen an dieser kurzfristigen Sicht, kann man sich Hoffnungen auf einen Rebound in den USA machen. Mittelfristig sieht es anders aus (Grafik 2). Über einen Zeitraum von 12 Monaten gemessen ist der S&P 500 noch nicht in der Zone der Underperformance. Die annualisierte Performancedifferenz über 36 Monate ist nach wie vor bei einem Extremwert.

Obwohl die US-Indizes in den vergangenen Monaten klar underperformten, ist die Outperformance über längere Zeiträume immer noch extrem. Entsprechend viel Potenzial besteht für eine weitere Underperformance.

Ob sich die Lücke vollständig schließt, sei dahingestellt. Die US-Wirtschaft ist dynamischer als etwa die europäische oder japanische. Demographisch sind die USA ebenfalls noch im Vorteil und die Monopolstellung vieler großer US-Technologieunternehmen in der westlichen Welt rechtfertigen eine moderat höhere Bewertung.

Derzeit ist die Bewertung nicht moderat höher, sondern deutlich überhöht. Als es das letzte Mal eine so extreme Überbewertung gab, war der Rest der entwickelten Welt für mehrere Jahre der Outperformer (von 2002 bis 2008). Ob US-Aktien nun ein halbes Jahrzehnt Underperformance blüht, ist schwer zu sagen. Ein kurzfristiger Rebound bei der Outperformance (z.B. wegen der Ukrainekrise, die europäische Märkte mehr betrifft) sollte jedoch nicht als Befreiungsschlag gewertet werden. Es ist ein Rebound in einem längeren Trend der Underperformance.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.