"Eine Depression ist vollkommen ausgeschlossen...“

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In dieser Woche lästerte ein Kollege, dass sich jetzt sogar die antizyklischen Börsenbriefe ein Bärenfell umhängen. Aus diesem Grund, so die Schlussfolgerung, sei der Boden nicht mehr weit. Da der Antizyklische Börsenbrief der einzige Börsenbrief Deutschlands ist, der sich ausschließlich dieser Anlagestrategie widmet, fühlen wir uns von dieser Aussage natürlich angesprochen. Denn eines stimmt: Optimistisch sind wir nicht gerade, hierzu besteht auch kein Anlass. Dazu gleich mehr.

Mit seiner Bemerkung hat der Autor in erster Linie klargestellt, dass er keine blasse Ahnung davon hat, was antizyklisches Vorgehen an der Börse eigentlich ausmacht. Nach einem weit verbreiteten Vorurteil, dem auch dieser Schreiber auf dem Leim gegangen ist, stellt sich ein antizyklisch agierender Anleger stets gegen einen gerade vorherrschenden Trend.

Dass eine solche Vorgehensweise völlig unsinnig ist, liegt auf der Hand: Wer sich ausschließlich gegen die vorherrschende Trendrichtung positioniert, der wird sein Kapital und auch das eigene Nervenkostüm in kürzester Zeit ruinieren. Trotzdem wird dieser Unsinn gebetsmühlenartig wiederholt.

Um der Wahrheit gerecht zu werden: In unserem Börsenbrief raten wir unseren Lesern in der Tat seit der November-Panik, die Ausverkaufskurse an den Aktienmärkten für sehr langfristige Engagements zu nutzen. Allerdings sind erstens längst nicht alle Aktien hierfür geeignet, unsere Leser wissen, was wir damit meinen - und zweitens ist mit „sehr langfristig“ ein Anlagehorizont von acht bis zehn Jahren gemeint.

Dieser Artikel ist am Samstag in der Weekendedition von GodmodeTrader erschienen. Die Weekendedition wird Samstag und Sonntag online geschaltet. Wenn Sie mögen, besuchen Sie uns also auch am Wochenende.

Buffett zahlt Lehrgeld...

Im Kern geht es bei der antizyklischen Vorgehensweise nämlich um ganz andere Dinge, als den nächsten Bullenmarkt hinauszuposaunen, wenn alle pessimistisch sind. Antizyklisch agieren bedeutet, dass man Dinge früher erkennt als andere und sich entsprechend rechtzeitig positioniert. Und damit sind wir bei den aktuellen Ereignissen:

Wir stehen seit einiger Zeit auf dem Standpunkt, dass die aktuelle Weltwirtschaftskrise jene aus den 1930er Jahren an Stärke und Dynamik noch übertreffen wird. Mit dieser Meinung sind wir (noch) ziemlich alleine. Doch das wird sich ändern. So wie sich auch nach 1929 alles geändert hat: “Eine schwere Depression wie in den Jahren 1920-21 ist vollkommen ausgeschlossen“. Dies war die Ansicht der “Harvard Economic Society” wenige Tage nach dem Börsencrash von 1929.

Interessant daran ist: Wegen seiner fortgesetzten Fehleinschätzungen wurde das Institut auf dem Höhepunkt der Großen Depression im Jahr 1932 geschlossen. Die Analysten, geblendet von den „Goldenen Zwanzigern“, hatten es einfach nicht für möglich gehalten, dass alles derart auseinander fliegen könnte. Die Experten unserer Tage, wohlgenährt und geblendet von sechs Jahrzehnten Wohlstand, wird das gleiche Schicksal ereilen, wenn sie nicht endlich aufwachen.

Unserer Ansicht nach besteht keinerlei Veranlassung in Jubelgesänge auszubrechen, nur weil einige Aktienmärkte gerade so „günstig“ sind. An dieser Stelle ein Blick auf die Bewertungen: Der S&P 500 hat ein durchschnittliches Kurs-Gewinn-Verhältnis (KGV) von etwa 15 erreicht. Es ist der niedrigste Stand seit 1990 und verführt natürlich zu der Annahme, dass jetzt alles ausgestanden ist. Doch Vorsicht: Nach früheren schweren Krisen lag das mittlere KGV im Bereich von sechs bis sieben.

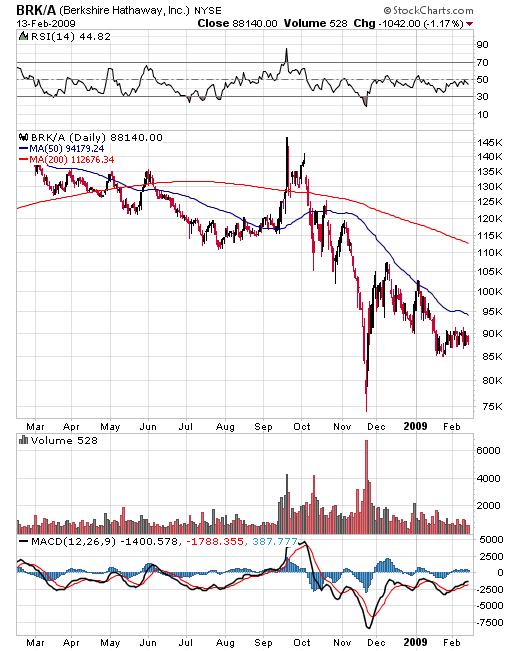

Selbst Super-Investor Warren Buffett, den wir sehr schätzen, musste erfahren, welche Auswirkungen die Weltwirtschaftskrise hat: Buffetts Investment-Vehikel Berkshire Hathaway büßte seit Anfang 2008 in der Spitze fast 50 Prozent an Wert ein. Für Buffett selbst brachte die Krise bislang Verluste von rund 15 Milliarden US-Dollar. Solche Probleme hätten andere auch gern.

Was auch ein Blinder sieht...

Unterdessen vergeht kein Tag, an dem sogar ein Blinder sieht, was auf uns zukommt: Der globale Handel ist in den Monaten November, Dezember und Januar mit einer Schärfe eingebrochen, die sich nur mit der Großen Depression vergleichen lässt. Allein im November ist der Welthandel um sechs Prozent gegenüber dem Vormonat geschrumpft. Der deutsche Export, der im November um gut elf Prozent in die Knie gegangen war, rauschte im Dezember um weitere vier Prozent in den Keller.

Analysten befürchten für das erste Quartal einen weiteren Einbruch beim Welthandel in Höhe von rund acht Prozent. Und da die Experten in jüngster Zeit immer wieder durch ihre viel zu optimistischen Schätzungen auffallen, sollte man da noch einen Zuschlag einkalkulieren.

In Summe dürfte sich eine Schrumpfung des Welthandels von deutlich mehr als 20 Prozent ergeben, und zwar innerhalb kürzester Zeit. Zwischen 1929 und 1932 war der Welthandel um rund 30 Prozent eingebrochen. Solche Werte könnten wir bereits im Herbst wieder sehen, und wie es aussieht ganz ohne den vielfach kritisierten Protektionismus der Großen Depression.

Mit anderen Worten: Wofür die Weltwirtschaftskrise nach 1929 einige Jahre benötigte, das erledigt „unsere Krise“ in wenigen Monaten. Eine Bärenmarktrallye, womöglich eine sehr dynamische, ist längst überfällig, das ist uns auch klar. Doch wir warnen davor, das Gerede einiger Kollegen zu glauben, die jetzt einen neuen Bullenmarkt heraufziehen sehen. Wegen der ausufernden Liquidität womöglich.

Derartige Ratschläge erteilen diese Kollegen seit Sommer 2007. Insbesondere die zahllosen Trendfolger und Zyklen-Zauberer holen sich seither eine blutige Nase nach der anderen. Lassen Sie sich nicht schon wieder für dumm verkaufen: Im Jahr 2008 hat eine Weltwirtschaftskrise begonnen, die noch lange nicht am Ende ist.

Atemberaubende Summen...

Nahezu täglich kommen wahrhaft atemberaubende Dinge ans Licht: Die britische Tageszeitung "Daily Telegraph" berichtete am Mittwoch von einem EU-Dokument, wonach sich die von den europäischen Banken gehaltenen problematischen Wertpapiere auf die unfassbare Summe von 16,3 Billionen britische Pfund beläuft, das sind rund 18,2 Billionen (!) Euro. Das Dokument sei von den 27 EU-Finanzministern beim Ecofin-Treffen am Dienstag heftig debattiert worden.

Da wäre man doch gerne einmal auf einer der hinteren Bänke dabei gewesen, um mitzubekommen, wie so etwas intern diskutiert wird. 18 Billionen Euro, das würde selbst mögliche Rettungspakete, die der Internationale Währungsfonds im schlimmsten Fall auf den Weg bringen könnte, bei weitem überfordern. Ungarn, Island, Pakistan, die baltischen Staaten und demnächst vermutlich Großbritannien, Griechenland und Spanien - zahllosen Ländern droht mittlerweile der Staatsbankrott. Rechnen Sie damit, dass der Internationale Währungsfonds in ein bis zwei Jahren seine Zahlungsunfähigkeit erklären wird, vielleicht auch schon viel früher.

Auch in Deutschland hat die Rezession im vierten Quartal 2008 einen Gang zugelegt: Preis- und saisonbereinigt ist die Wirtschaftsleistung gegenüber dem Vorquartal um 2,1 Prozent geschrumpft. Die Experten waren wieder einmal völlig überrascht: Volkswirte hatten für das Schlussquartal mit einem BIP-Rückgang von höchstens 1,8 Prozent gerechnet.

Man erinnere sich an die Worte von Norbert Walter, Chef-Volkswirt der Deutschen Bank. Dieser hatte vor einigen Monaten orakelt, in 2009 werde die Wirtschaftsleistung in Deutschland um bis zu vier Prozent einbrechen. Für seine Einschätzung hatte Walter einige „Watschen“ einstecken müssen. Ein Einbruch in dieser Größenordnung, das sei reine Panikmache, so lauteten die Vorwürfe noch im Herbst 2008.

Rechnen wir einmal: Ein Einbruch in einem einzigen Quartal um mehr als zwei Prozent, das ergibt im schlimmsten Fall einen Jahresrückgang in Höhe von acht Prozent - das ist ziemlich genau die Hausnummer, die wir kürzlich einmal in den Ring geworfen hatten. Ein Einbruch in dieser Größenordnung würde selbst die vermeintlichen „Horrorzahlen“ von Norbert Walter sehr gemütlich aussehen lassen.

Übrigens war in Deutschland im Jahr 1929 ein Rückgang der Wirtschaftsleistung um „nur“ zwei Prozent zu verzeichnen. Die amerikanische Volkswirtschaft schrumpfte zwischen 1929 und 1932 um rund 30 Prozent. Das Bruttosozialprodukt der 16 führenden Industrieländer fiel in dieser Zeit um 17 Prozent, die Industrieproduktion um 50 Prozent. Das Welthandelsvolumen fiel von 1929 bis zum Tiefpunkt der Rezession 1932 um rund 30 Prozent. Solche Zahlen sind uns schon heute viel näher als wir glauben.

Die drei Wege...

Man muss es so sagen: Die Zahlen, die derzeit auf allen Ebenen veröffentlicht werden, sind unfassbar und ungeheuerlich. Noch unfassbarer ist aber die Tatsache, dass die Menschen anscheinend immer noch nicht kapieren, was hier los ist: Anstatt das sauer verdiente Geld in Sicherheit zu bringen, und sich Gedanken darüber zu machen, wie man sich auf das vorbereiten kann, was da noch kommen wird, tun die meisten so, als sei alles in bester Ordnung.

Es gibt drei Wege, Dinge zu lernen: Durch Nachdenken, das ist der mühsamste Weg, durch Nachahmung, das ist der einfachste – und durch schmerzhafte Erfahrung. Das ist der Weg, den die Masse gehen wird.

In unserer eigens eingerichteten Rubrik zum Thema Krisenvorsorge gehen wir auf jene Dinge ein, die in den kommenden Jahren besonders wichtig sein werden. DAS ist antizyklisches Vorgehen: Während sich die Mehrheit in Sicherheit wiegt, vielleicht den nächsten Urlaub plant, sich um die Abwrackprämie für ein neues Auto balgt, und das Gefasel in den Massenmedien kritiklos für bare Münze nimmt, bereiten wir uns und unsere Leser konsequent auf die schlimmste Krise seit 100 Jahren vor.

Unterdessen löst die Weltwirtschaftskrise in allen Industriesektoren Europas beispiellose Einbrüche aus. So verzeichnet die EU-Industrieproduktion im Dezember den stärksten jemals gemessenem Rückgang. Im Vorjahresvergleich ging der Ausstoß um zwölf (!) Prozent zurück. Damit befindet sich die Industrie im Euroraum in einer Rezession, die frühere Schwächephasen bei Weitem in den Schatten stellt.

Zu alarmierenden Ergebnissen kommt auch eine aktuelle Studie der EU-Kommission: Die monatlichen LKW-Bestellungen in der Euro-Zone sind von 38.000 im Januar 2008 auf 600, in Worten sechshundert (!), im November zusammengebrochen. Die tägliche (!) Produktionskapazität eines durchschnittlichen europäischen Herstellers liegt bei rund 900 Fahrzeugen. Das ist einfach nur unglaublich.

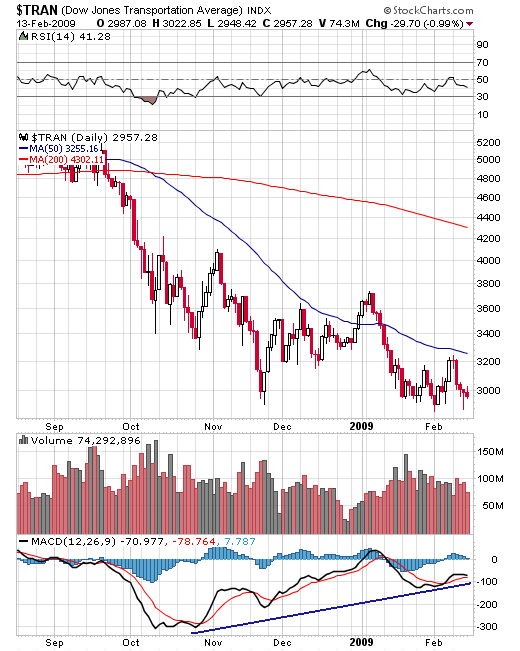

Doch wir sind schließlich Kontra-Anleger. Wenigstens einen positiven Aspekt kann man mit einigem Wohlwollen erkennen: So beängstigend die Zahlen auch aussehen mögen, die Kurse an den Börsen haben sich in dieser Woche trotzdem ganz wacker geschlagen. Auch der US-amerikanische Transport-Index hat kein neues Tief mehr markiert. Zudem befindet sich das negative Sentiment auf einem Fünf-Jahres-Tief. Das lässt die Hoffnung zu, dass demnächst doch noch eine Bärenmarktrallye starten könnte. Sollte dies der Fall sein, wissen unsere Leser, was zu tun ist.

Es sieht so aus, als würden sich die Anleger der Illusion hingeben, dass die Mega-Rettungspakete, die jetzt überall geschnürt werden, ihre Wirkung nicht verfehlen werden. Und unser aller Messias Barack Obama wird die Sache schon richten.

Wie wir die Lage jetzt einschätzen und was wir unseren Lesern raten, lesen Sie in der aktuellen Ausgabe des Antizyklischen Börsenbriefs, die in Kürze erscheint.

Wie wir die Lage jetzt einschätzen und was wir unseren Lesern raten, lesen Sie in der aktuellen Ausgabe des Antizyklischen Börsenbriefs, die vor wenigen Tagen erschienen ist.

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs und Geschäftsführer des Antizyklischen Aktienclubs. Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Informationen finden Sie unter [Link "www.antizyklischer-börsenbrief.de" auf www.antizyklischer-b%C3%B6rsenbrief.de/... nicht mehr verfügbar] und www.antizyklischer-aktienclub.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.