Ein Chart, in dem die Kurse immer weiter steigen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 34.919,31 $ (NYSE)

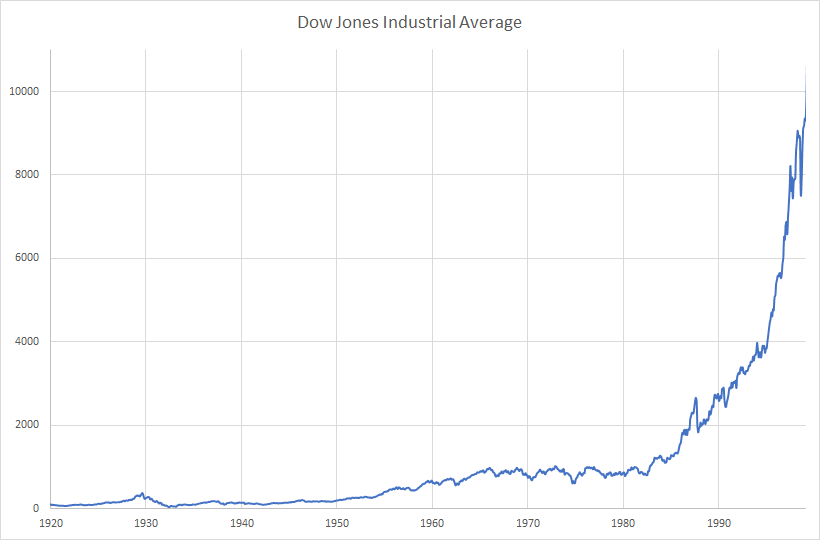

Im Jahr 1998 befanden sich die Aktienmärkte in einem ähnlichen Zustand wie heute. Die Kurse jagten von einem Allzeithoch zum nächsten und stiegen einfach immer weiter, obwohl es keinen Mangel an Crashprognosen und Crashpropheten gab. Im Jahr 1999 hatte der Dow die Marke von 10.000 Punkten überschritten, nachdem er nur gut fünf Jahre zuvor noch bei unter 4.000 Punkten gestanden hatte. In diesem explosiven Umfeld wagten der Journalist James Glassman und der Ökonom Kevin Hassett eine Prognose, die manchen Beobachtern geradezu absurd optimistisch erschien.

In einem Zeitungsartikel schrieben Glassman und Hassett, dass sich der Aktienmarkt keinesfalls in einer Blase befinde und es im Gegenzug einen rationalen Grund für die stark steigenden Kurse gebe. Langfristig sahen die beiden Autoren den Dow Jones Industrial Average sogar bei 35.000 Punkten.

Ein Jahr später setzten beide noch einen drauf und prophezeiten in einem Buch mit dem Titel "Dow 36.000", dass der Dow innerhalb von ungefähr fünf Jahren auf die titelgebende Marke steigen werde.

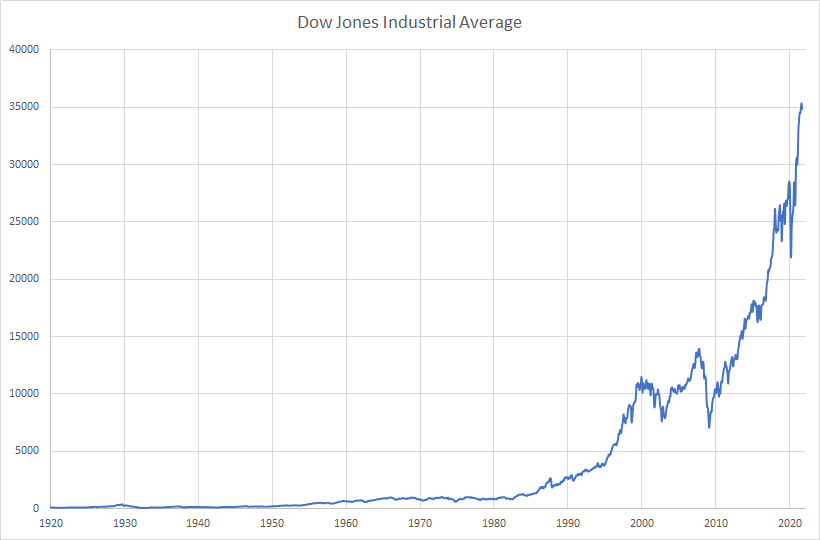

Mit dieser Prognose lagen die beiden offenbar meilenweit daneben. Stattdessen folgten in den Jahren danach das Platzen der Internetblase und 2008 schließlich die Finanzkrise. Nun aber, 22 Jahre nach der Prognose, ist diese plötzlich wieder ins Rampenlicht gerückt. Denn zum einen steht der Dow nicht mehr weit von 36.000 Punkten entfernt und zum anderen argumentierte der bekannte Ökonom Kenneth Rogoff unlängst in einem Artikel für das "Wall Street Journal", dass die Prognose "Dow 36.000" letztlich doch gestimmt habe.

Warum waren James Glassman und Kevin Hassett seinerzeit so optimistisch für die Aktienmärkte? In den 1990er Jahren galt es als Binsenweisheit, dass Privatanleger langfristig mit einem diversifizierten Portfolio aus Aktien und Staatsanleihen am besten abschneiden würden. Ein reines Aktienportfolio galt den meisten Anlegern und Beratern als viel zu riskant.

Doch Glassman und Hassett widersprachen. Langfristig, so argumentierten die beiden, zeigten Aktien die viel bessere Rendite als Staatsanleihen, bei einem nur unwesentlich erhöhten Risiko. Wer lange genug warten könne, der habe letztlich auch bei Aktien (fast) kein Risiko eines Wertverlustes. Es sei daher besser, einfach das gesamte Kapital in Aktien zu investieren, statt auch Anleihen zu berücksichtigen. Mehr noch: Der traditionelle Risikoabschlag von Aktien würde sich mit der Zeit abbauen, wenn immer mehr Investoren erkennen würden, dass das Risiko von Aktien jahrzehntelang überschätzt worden war. Dann müssten die Aktienkurse geradezu explodieren.

Auch wenn die Prognose von 36.000 Punkten im Dow Jones offenbar etwas verfrüht kam, in einem Punkt hatten die beiden Autoren auf jeden Fall Recht: Langfristig steigen die Aktienmärkte stark und versprechen im Vergleich mit anderen Anlageklassen auch die besten Renditen. Wer deshalb das erhöhte Risiko tragen kann, ist deshalb in der Regel mit Investitionen in den Aktienmarkt (z.B. über kostengünstige ETFs, mit denen ganze Indizes nachgebildet werden können) auch besser bedient als mit anderen Anlageklassen wie etwa Staatsanleihen, Immobilien oder Edelmetallen.

In den vergangenen Jahrzehnten stieg der Dow Jones Industrial Average um mehr als sechs Prozent pro Jahr. Da der Dow ein reiner Kursindex ist, muss man noch die erhaltenen Dividenden hinzuaddieren bzw. rechnerisch reinvestieren. Inklusive Dividenden brachte es der Dow so auf eine Rendite von mehr als neun Prozent pro Jahr.

Wer Geld auf lange Sicht anlegen möchte, kommt an Aktien nicht vorbei. Aktien sind nichts anderes als Anteile an börsennotierten Unternehmen. Durch den Kauf von Aktien können sich Anleger bereits mit kleinen Summen am Produktivkapital der Wirtschaft beteiligen und so langfristig ihr Geld vermehren. Gerade heute sind Aktien langfristig alternativlos. Denn festverzinsliche Anlagen versprechen letztlich nur noch Null- oder sogar Negativrenditen, insbesondere wenn man die Inflation berücksichtigt.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.