Diesen Sektoren sollte Inflation helfen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt offensichtliche Sektoren, die bei hoher Inflation outperformen. Dazu gehört der Rohstoffsektor. Da der Ursprung der Inflation bei Rohstoffpreisen zu finden ist, verwundert die Outperformance nicht. Es gibt auch weniger offensichtliche Sektoren und Marktsegmente.

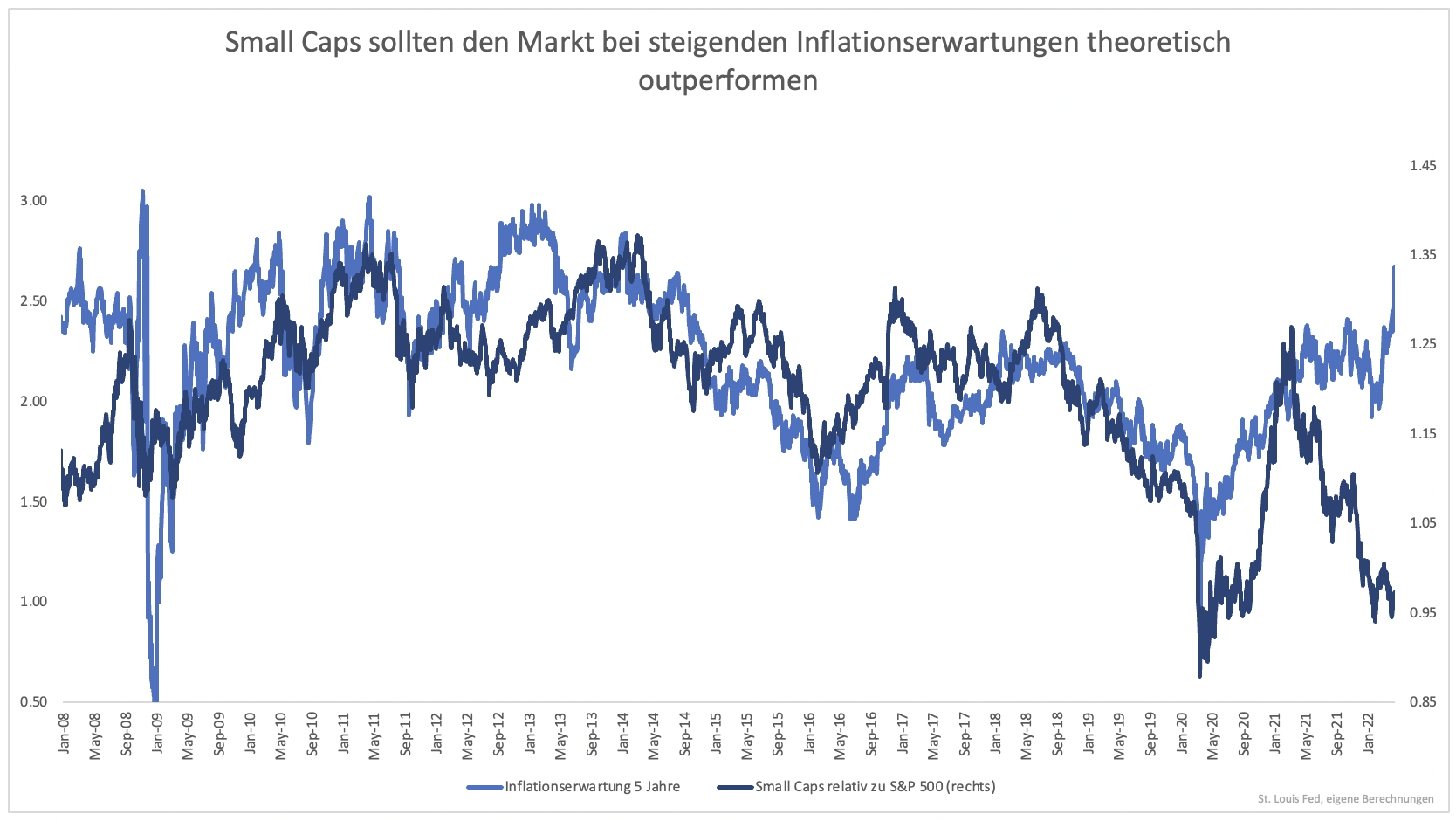

Dazu gehören zyklische Werte und Small Caps. Vergleicht man deren Performance gegenüber dem Gesamtmarkt und stellt sie den Inflationserwartungen gegenüber, ergibt sich im Normalfall ein eindeutiges Bild. Steigen die Inflationserwartungen, verbessert sich die relative Performance. Besonders gut sichtbar ist dies bei Small Caps (Grafik 1). Die relative Performance folgt den Inflationserwartungen.

Seit einem Jahr ist das nicht mehr der Fall. Obwohl die Inflationserwartungen weiter ansteigen, sinkt die relative Performance. Small-Cap-Indizes fallen gegenüber dem Gesamtmarkt schneller. Bei zyklischen Werten verhält es sich nicht anders. Die Kurse von Zyklikern steigen im Normalfall schneller, wenn die Inflation ansteigt (Grafik 2).

Derzeit ergibt sich eine Divergenz. Inflationserwartungen steigen weiter an, doch es hilft den Segmenten nicht, die sonst zuverlässig profitieren. Auf den ersten Blick wirkt das wie eine Gelegenheit. Im Vergleich zum Umfeld (Inflation) sind Small Caps und Zykliker aktuell so günstig zu haben wie lange nicht.

Was wie eine Gelegenheit aussieht, muss nicht unbedingt auch eine sein. Small Caps und Zykliker performen bei steigender Inflation gut, weil Inflation ein Ausdruck für Wirtschaftswachstum und steigende Nachfrage ist. In diesem Fall ist Inflation Ausdruck einer gesunden wirtschaftlichen Entwicklung.

Bei Small Caps wird Inflation bereits seit einem Jahr nicht mehr als gesund angesehen, bei zyklischen Werten seit zwei Monaten. Anleger haben ihre Meinung grundlegend geändert. Dieser Meinungsumschwung deckt sich mehr oder weniger mit der Neubewertung der Inflation durch die Notenbanken.

Zu Beginn hielten sie Inflation für vorübergehend und unproblematisch. Seit November 2021 hat sich die Einschätzung um 180 Grad gedreht. Inflation wird als großes Problem wahrgenommen und als eines, welches dringend gelöst werden muss. Die straffere Geldpolitik wird das Wirtschaftswachstum früher oder später drücken.

Anleger suchen daher Zuflucht in defensiven Werten. So sind die Aktien von Versorgern seit Jahresbeginn um 4 % gestiegen während Aktien von Konsumgüterproduzenten um 15 % gefallen sind. Eine Outperformance von 19 % innerhalb von vier Monaten ist ein sehr starkes Signal und zeigt, für wie ungesund Anleger die Inflation inzwischen halten.

Im Normalfall wäre die Divergenz von Inflationserwartungen und relativer Performance eine Gelegenheit. Da steigende Inflationserwartungen derzeit jedoch keine Wachstumsbeschleunigung anzeigen, sondern vielmehr eine zukünftige Verlangsamung (wegen der Geldpolitik), ist mit anhaltender Underperformance zu rechnen. Früher oder später werden Inflation und Inflationserwartungen zurückgehen. Erst dann sind zyklische Werte und Small Caps eine Gelegenheit – und eine richtig gute. Durch die Underperformance der letzten Monate sind viele Aktien historisch günstig. Solange der Trend nicht dreht, hilft es wenig. Geduld ist gefragt.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.