Diese Aktien hält Warren Buffett - Ziemlich viele Bankentitel ...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

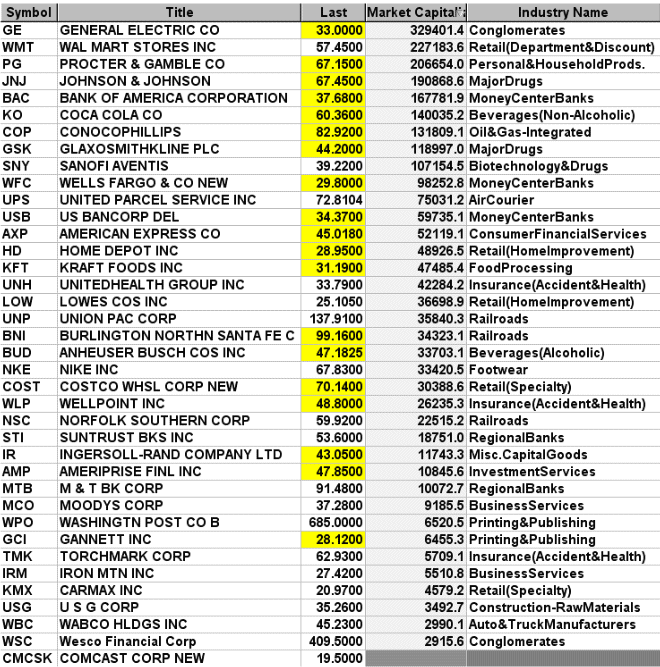

Im Folgenden sehen Sie die recht überschaubare Anzahl von Aktien, die Warren Buffett über seine Investmentgesellschaft hält. Der Bankensektor ist erheblich gewichtet. Das ist aus der Tabelle nicht ersichtlich, aber Buffett hat den Bankensektor mit ca. 30% gewichtet. Sehr gering ist der Energiesektor gewichtet.

Warren Buffett ist die Ikone des Value Investings.

Anbei meine handsignierte Verlinkung auf die Internetseite von Buffetts Beteiligungsgesellschaft : http://www.berkshirehathaway.com/

Anbei eine Liste der größten institutionellen Shareholder der A Aktie Berkshire Hathaway

Fidelity Management & Research

Private Wealth Management, Inc.

Capital World Investors

First Manhattan Company

Ruane, Cunniff & Goldfarb, Inc.

Davis Selected Advisers, L.P.

Capital Research Global Investors

Fairholme Capital Management, L.L.C.

Barclays Global Investors, N.A.

California Public Employees' Retirement System

Arnhold and S. Bleichroeder Advisers, LLC

ClearBridge Advisors

Franklin Mutual Advisers, LLC

BNY Mellon Wealth Management 3,587

Gardner Russo & Gardner

Anbei eine Liste der Fonds, die die größten Anteile halten.

Fidelity Contrafund

American Funds Growth Fund of America

Davis New York Venture Fund

Fairholme Fund

American Funds American Balanced Fund

Sequoia Fund

First Eagle Global Fund

American Funds Insurance Series Growth Fund

Selected American Shares

Legg Mason Partners Appreciation Fund Inc.

American Funds Investment Company of America

Fidelity VIP II Contrafund Portfolio

Fidelity Advisor New Insights Fund

Statens Pensjonsfond Utland

Legg Mason Partners Large Cap Growth Fund

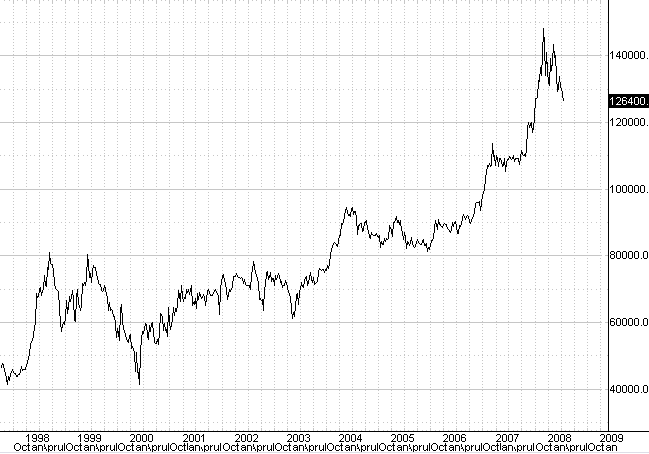

Buffett gilt als der Value Investor schlechthin. Anlagehorizont strikt langfristig. Anbei der langfristige Kursverlauf der Berkshire Hathaway A.

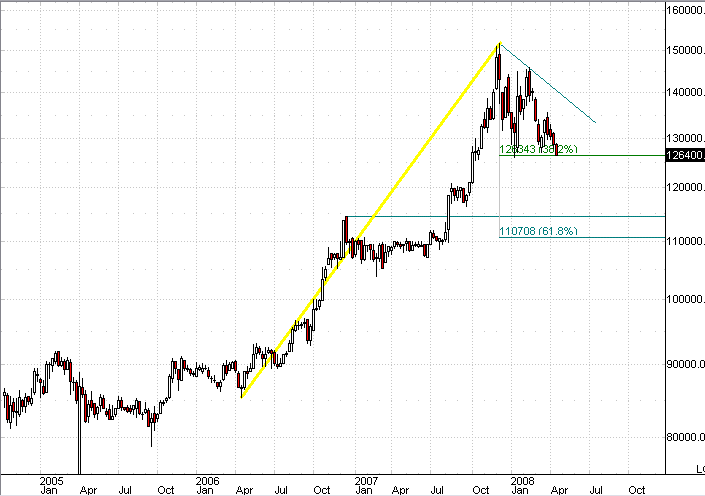

Kursverlauf seit Ende 2004 im Wochenchartintervall (1 Kerze = 1 Woche).

Die Aktie hat 15% vom Top verloren, das im November 2007 bei 150.000 $ ausgebildet wurde. Die hohe Gewichtung der Banken führt im Rahmen der vergangenen Monate zu einer Underperformance gegenüber dem Gesamtmarkt. Sie sehen, dass die Aktie bei 126.340 $ eine wichtige Unterstützung in Form des 38,2% Fibonacci Retracements bezogen auf die Aufwärtsbewegung seit 2006 hat. Darauf "dotzt" sich der Kurs wie ein Bällchen aus.

Sollte der Aktienkurs diese Marke von 126.340 $ merklich unterschreiten, würde dies eine Korrektur in Richtung 114.500 $ einleiten. Aber noch kann das Papier auf dem aktuellen Niveau drehen, das wäre dann positiv zu sehen. Es würde dafür sprechen, dass sich möglicherweise auf der 126.340 $ Unterstützung ein Boden ausbilden kann.

Ich habe dieses Jahr eine größere Börsenveranstaltung namens "Geldanlage 2008" besucht. Das hochkarätige Feld der Referenten war weitgehend dem Flügel der Value Investoren zuzuordnen. Die Vorträge haben mir sehr gut gefallen.

Allerdings kann man das ruhig so sagen, Warren Buffett ist deren Guru. Ich werde das nie vergessen, wie Dr. Leber liebevoll als würde er ein kleines Kaninchen streicheln, darauf verwies, dass auch Warren Buffett ... Ich weiß jetzt nicht mehr genau was , aber es war wohl sehr wichtig. Dr. Lebers Vortrag war m.E. der beste Vortrag der Veranstaltung. Also nicht, dass wir uns hier falsch verstehen! Es geht mir nur um die Situation. Ein sachlich vortragender Mann, der bei der Erwähnung von Buffet regelrecht in Verzückung gerät.

Ich unterhielt mich vor ein paar Wochen mit einem anderen bekannten und geschätzten Value Investor über eine Aktie. Ich trug zunächst eine charttechnische Einschätzung des Papiers vor, danach diskutierten wir über fundamentale Hintergründe. Ein wesentliches Argument meines Gesprächspartners war jenes, dass auch Warren Buffet diese Aktie in seinem Portfolio führe. An der Stelle bin ich dann doch etwas stutzig geworden.

Wie dem auch sei. Auch wenn ich zum Ende dieses Artikels etwas gewitzelt habe, ich schätze diesen Ansatz sehr. Viele meiner Kollegen bei der BörseGo AG betreiben Fundamentalanalyse. Jochen Stanzl beispielsweise im Rohstoffsektor, Heinrich Eibl, Daniel Kühn und Engelbert Hörmannsdorfer im Bereich europäischer Aktien. Und natürlich all die Kollegen von den Banken. Charttechnische Analyse spielt dort eine untergeordnete Rolle, wobei Sentimentanalyse mittlerweile fester Bestandteil von institutionellem Research darstellt.

Der Ansatz des Value Investings erfordert allerdings enorme Kenntnisse. Blättern Sie einmal einen insitutionellen Researchbericht zu einer Aktie oder zu einem Markt durch, das sind Reports mit einem Umfang vergleichbar mit dem "Kommunistischen Manifest" von Karl Marx. Das wiederum ist kein Scherz. Anfang dieses Jahres wurde eine Studie von der Deutschen Bank zum Energiesektor veröffentlicht. Die Studie befaßte sich mit Länderkunde, mit spezifischer Geologie, später mit Maschinen, mit denen man nach Öl Tiefsee-bohren kann, dann mit der Analyse politischer Verhältnisse in den ölfördernden Ländern. Es wurde wirklich jeder Faktor, der auch nur den geringsten Einfluß auf den Ölpreis haben könnte, hin und her gewälzt und auf mögliche Aussagekraft abgeklopft, um dann zu dem Schluß zu kommen, dass Öl mittel- und langfristig steigen dürfte. Zum gleichen Ergebnis komme ich über die Chartanalyse, nur m.E. ein klein wenig einfacher.

Übrigens, durch die Kursabgaben bei Öl am heutigen Tag ist Öl nicht schlagartig zu einem hinkenden schwachen Büffel geworden, den man shorten könnte. Vielmehr holt das Alpha-Tier in der Herde derzeit "nur" etwas Luft, um dann seinen Weg fortzusetzen.

Auf was will ich hinaus ? Die fundamentalen Hintergründe sind in der Regel sehr komplex. Selbst Warren Buffett verweist darauf, dass man in Aktien von Unternehmen investieren sollte, die ein möglichst einfaches Geschäftsmodell haben. Das Unternehmen kauft Kakao in diesen Mengen zu jenen Preisen, das Unternehmen hat soviele Beschäftigte, die soviel verdienen, das Unternehmen benötigt soviele $ für die Beschaffung neuer Geräte, das Unternehmen gibt soviel für Werbung aus, das Unternehmen hat diese und jene Konkurrenten auf dem Markt, das Unternehmen hat jene Gewinnmarge aus dem Geschäft mit der Herstellung von Pralinen.

Das KISS Prinzip gilt also nicht nur für das große Feld der charttechnischen Analyse, sondern auch für Fundamentalresearch. KISS steht für "Keep it simple". Der Weg zum Erfolg führt also nicht über komplizierte Formeln und 60 ganz besonders exklusive Indikatoren. Nein, der Weg führt über einfache Regeln, wobei man das wiederum auf keinen Fall mit dem "Heiligen Gral" verwechseln sollte.

KISS ist natürlich auch relativ, so wie alles relativ ist. Wenn meine Kollegen und ich die Märkte charttechnisch auswerten, dann unserer Ansicht nach ebenfalls nach dem KISS Prinzip. Was für uns KISS ist, dürfte aber für den normalen Anleger das Gegenteil von KISS sein. Sprich durchaus komplex.

Herzlichst,

Ihr Harald Weygand

Selbst verstehen, selbst anwenden, selbst handeln.

Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" :

http://www.godmode-trader.de/wissen/chartlehrgang/

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.