Die Zinsangst ist überwunden - jetzt kommt der schwierige Teil an den Aktienmärkten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zumindest kurzfristig wurde die Zinsangst zerstreut. Besonders auffällig ist das in den USA. Die Rendite 10-jähriger Anleihen fiel in der Spitze um fast einen halben Prozentpunkt von 3,2 % auf 2,7 %. So groß war die Erleichterung in Europa nicht, doch auch hier fielen Marktzinsen. In Deutschland ging die Rendite 10-jähriger Anleihen von 1,175 % auf 0,83 % im Tief zurück, immerhin ein Rückgang von 0,35 Prozentpunkten. Bei einem insgesamt tieferen Zinsniveau ist das beachtlich. In Großbritannien war ein ähnlicher Trend zu beobachten. Hier konnten 10-jährige Anleihen 0,4 Prozentpunkte verlieren. Der Rückgang ist insofern auch beachtlich, als die Bank of England und EZB ihre Rhetorik nicht verändert haben. Bei der EZB ist sogar das Gegenteil der Fall. Seit wenigen Tagen ist klar, dass die Wertpapierkäufe Anfang Juli enden und der Einlagensatz am 21. Juli angehoben wird. Dass die Zinsen in Europa trotz der schärferen Rhetorik nicht geradlinig ansteigen, zeigt, wie sehr die US-Notenbank den globalen Markt bestimmt. Die EZB kann auf- und niederspringen, wie sie will, wenn die Fed in die entgegengesetzte Richtung marschiert, marschieren die Zinsen hierzulande mit.

Die Freude der letzten Tage über eine möglicherweise weniger radikale Zinspolitik hielt nur kurz an. Die Fed ruderte vom Zurückrudern zurück. So schnell kann es gehen… und jetzt, im Juni, kommt ein anderer Belastungsfaktor hinzu.

Was für die Zinsen gilt, gilt auch an anderer Stelle. Besonders wichtig ist dies, wenn es um Liquidität geht. Die EZB mag ihre Wertpapierkäufe beenden, doch von Verkäufen ist noch keine Rede. In den USA wird die Bilanzsumme der Notenbank ab jetzt verkleinert. Das entzieht dem Markt Liquidität.

Der Trend hat bereits begonnen. Bereits seit Dezember 2021 steigen die Reserven der Banken nicht mehr, die sie bei der Notenbank geparkt haben. Tatsächlich sind sie sogar von 4,19 Billionen auf 3,6 Billionen gefallen. Je höher die geparkten Reserven sind, desto mehr Geld weiß nicht, wohin es soll.

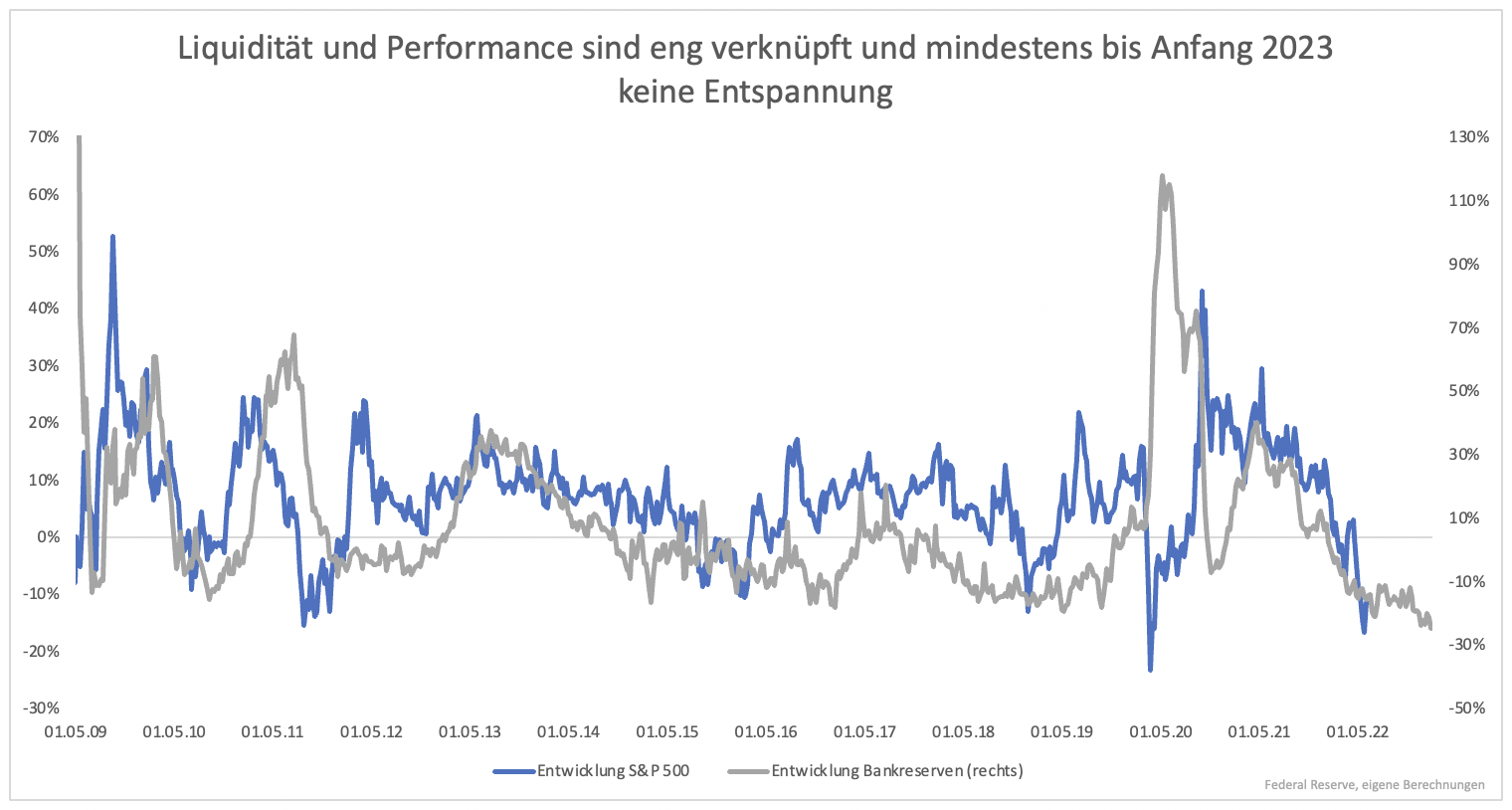

Zu viel Geld erhöht die Risikobereitschaft und treibt Bewertungen in die Höhe. Sinken die Überschussreserven, ist das Gegenteil zu beobachten. Da die Bilanzsumme erst jetzt zu schrumpfen beginnt, werden auch die Reserven auf unbestimmte Zeit rückläufig sein. Die Entwicklung der Bankreserven korreliert mit der Entwicklung des S&P 500.

Im besten Fall schrumpfen die Reserven im Bereich von 10-20 % bis Anfang 2023. Für den S&P 500 ist da nicht mit Luftsprüngen zu rechnen (Grafik 1). Bankreserven sind aber nicht der einzige entscheidende Faktor. Bei einem aktuellen Level von 3,6 Billionen Dollar kann man ja nicht von Knappheit sprechen.

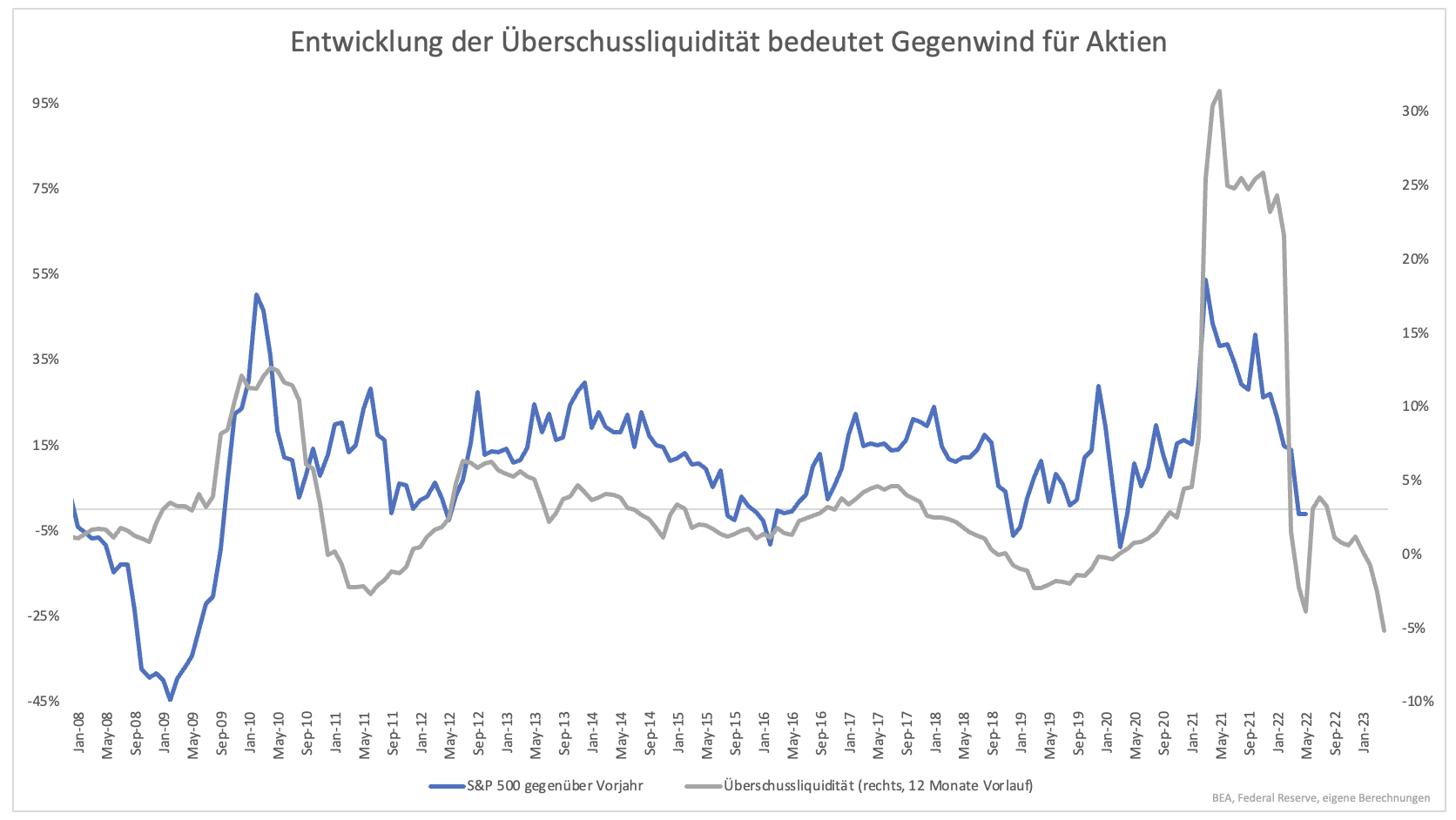

Dennoch ist der Rückgang ein Problem, da damit die Überschussliquidität rapide sinkt. Die Überschussliquidität ist vereinfacht das Geldmengenwachstum minus Wirtschaftswachstum (Grafik 2). Dieses Wachstum geht dem Aktienmarkt um 12 Monate voraus. Bis Frühsommer 2023 ist schon jetzt absehbar, dass der Gegenwind bleibt. Der Liquiditätsentzug hat gerade erst begonnen und bleibt uns noch lange erhalten. Das scheinen Anleger derzeit vergessen zu haben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.