Die Spekulanten trauen der Erholung nicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.874,56 Pkt (CME)

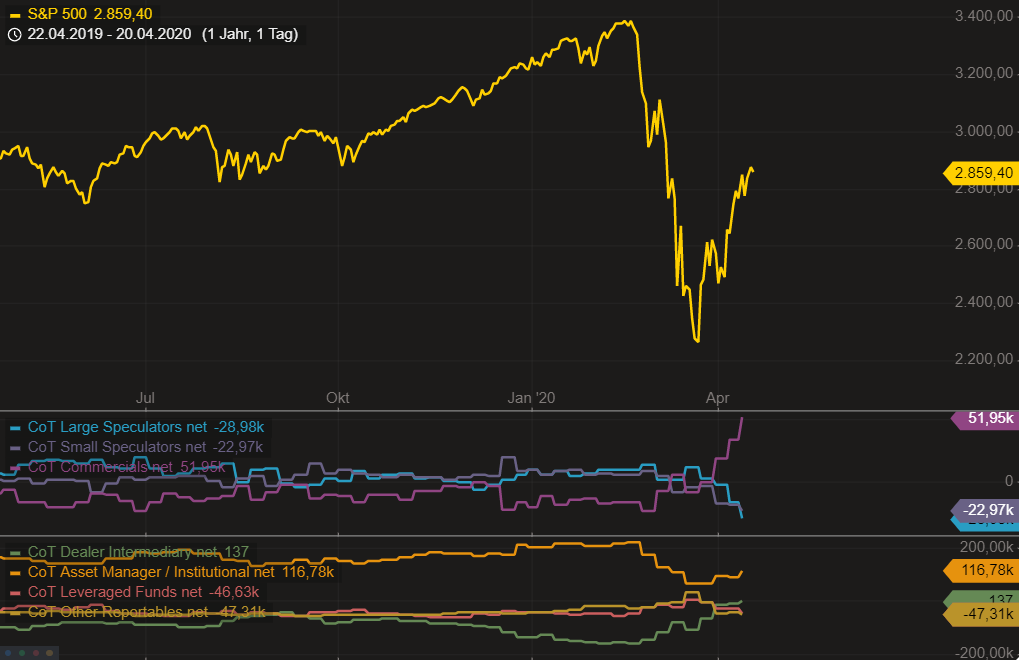

So heftig wie der Crash war, so heftig ist auch die Erholung ausgefallen. Seit seinem Tief am 23. März hat der marktbreite US-Index S&P 500 inzwischen wieder mehr als 30 Prozent zugelegt, wie der folgende Chart zeigt.

Doch große und kleine Spekulanten trauen der Erholung nicht. Dies zeigen Daten aus dem "Commitment of Traders Report"(CoT), der für unterschiedliche Klassen von Marktteilnehmern deren Positionierung an den Terminmärkten zeigt.

Die CoT-Daten werden jeweils am Freitagabend um 21.30 Uhr deutscher Zeit veröffentlicht und beziehen sich auf den vorangegangenen Dienstag nach Börsenschluss. Die jüngsten verfügbaren Daten, die über das CoT-Widget auf Guidants eingesehen werden können, beziehen sich als auf den vergangenen Dienstag.

Wie die Daten zeigen, haben große und kleine Spekulanten ihre Short-Positionierung seit Beginn der Erholung kontinuierlich ausgebaut. Je weiter die Erholung lief, desto mehr haben die Spekulanten (darunter insbesondere Hedgefonds) auf eine erneute Korrektur an den Märkten gesetzt. Auch kleine Spekulanten haben ihre Short-Positionen ausgebaut. Beide Kategorien sind so stark short positioniert wie seit mehreren Jahren nicht mehr.

Eine weitere, neuere Klassifizierung der Marktteilnehmer in unterschiedliche Gruppen in den CoT-Daten zeigt, dass insbesondere Hedgefonds ("Leveraged Funds" in den CoT-Daten) sowie nicht-klassifizierbare Spekulanten ("Other Reportables") derzeit netto stark short positioniert sind. Klassische Vermögensverwalter wie Fondsgesellschaften o.ä. ("Asset Manager / Institutional") sind hingegen netto stark long positioniert. Dies ist eigentlich immer der Fall, weil viele dieser Marktteilnehmer ausschließlich Long-Positionen eingehen können. Market-Maker ("Dealer Intermediary") sind annähernd neutral positioniert.

Aber die Spekulanten wetten nicht nur an den Terminmärkten (Futures und Optionen) auf fallende Kurse, sondern auch mit Short-Positionen bei ETFs. Wie das "Wall Street Journal" am Wochenende berichtete, haben Leerverkaufspositionen auf den SPDR S&P 500 Trust, den größten ETF auf den S&P-500-Index in den USA, mit 68,1 Milliarden Dollar ebenfalls das höchste Volumen seit Jahren erreicht. Gleichzeitig haben Spekulanten auch Wetten auf fallende Kurse bei Einzelwerten wie den Kreuzfahrtunternehmen Carnival und Royal Caribbean, der Hotelkette Marriott International sowie dem Spielkasinobetreiber Wynn Resorts ausgebaut.

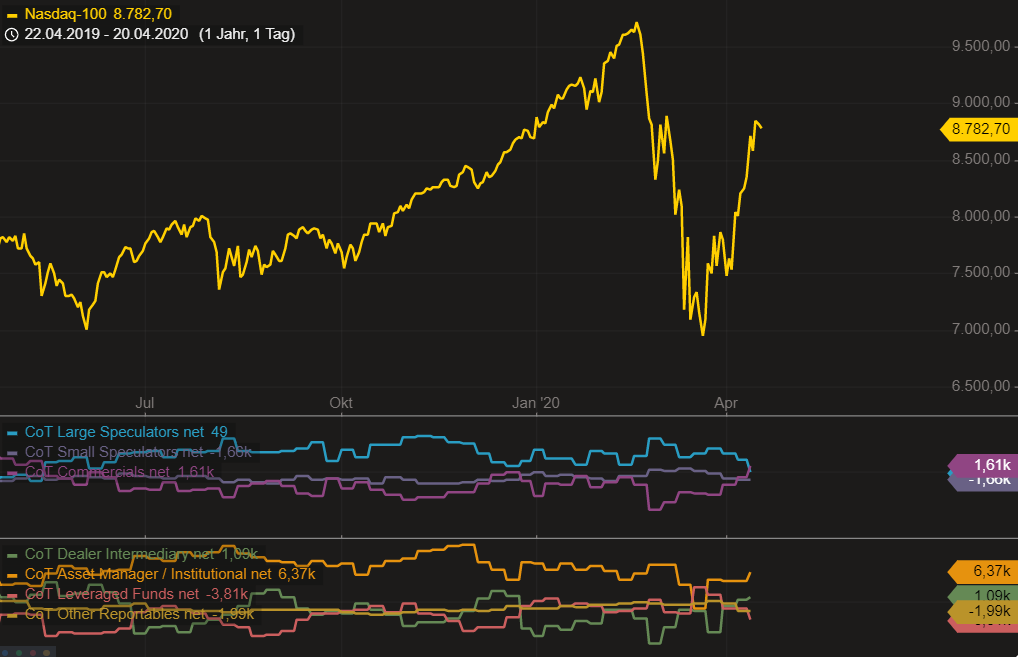

Beim Technologieindex Nasdaq 100 sind die Spekulanten weitaus weniger skeptisch als für den Gesamtmarkt. Hier sind die großen Spekulanten noch marginal long positioniert, auch wenn sie ihre Long-Positionen in den vergangenen Wochen sukzessive abgebaut haben. Technologiewerte haben sowohl während des Crashs als auch während der anschließenden Erholung des Marktes weiter zu den Outperformern gehört.

Fazit: Spekulanten wie Hedgefonds haben die Erholung an den Märkten seit Ende März vor allem zum Aufbau von Short-Positionen genutzt. Das bedeutet aber natürlich nicht, dass die Kurse tatsächlich fallen müssen, zumal es sich bei den Short-Positionen auch um Absicherungspositionen für andere Long-Positionen handeln kann. Wie die Geschichte zeigt, liegen Spekulanten mit ihren Einschätzungen auch häufig falsch. Ein hohes Volumen an Short-Positionen kann sogar für steigende Kurse sprechen, wenn die Spekulanten ihre Short-Positionen irgendwann wieder auflösen und dadurch für zusätzlichen Kaufdruck sorgen. Trotzdem lohnt es sich, die Positionierung der großen Marktteilnehmer zu berücksichtigen, um etwas über deren Sichtweise zu erfahren. Nach den kräftigen Kursgewinnen der vergangenen Wochen sehen die Spekulanten derzeit vor allem Chancen auf der Shortseite des Marktes, wie es scheint.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort Tradingideen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch GodmodePRO ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Das liegt wohl an der Intensität der Aufwärtsbewegung bis an bestimmte Widerstände inklusive der Bärenkeile.