Die richtige Entscheidung: Einmalanlage oder Sparplan?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Amundi MSCI World V UCITS ETF AccAktueller Kursstand: (NAV)VerkaufenKaufen

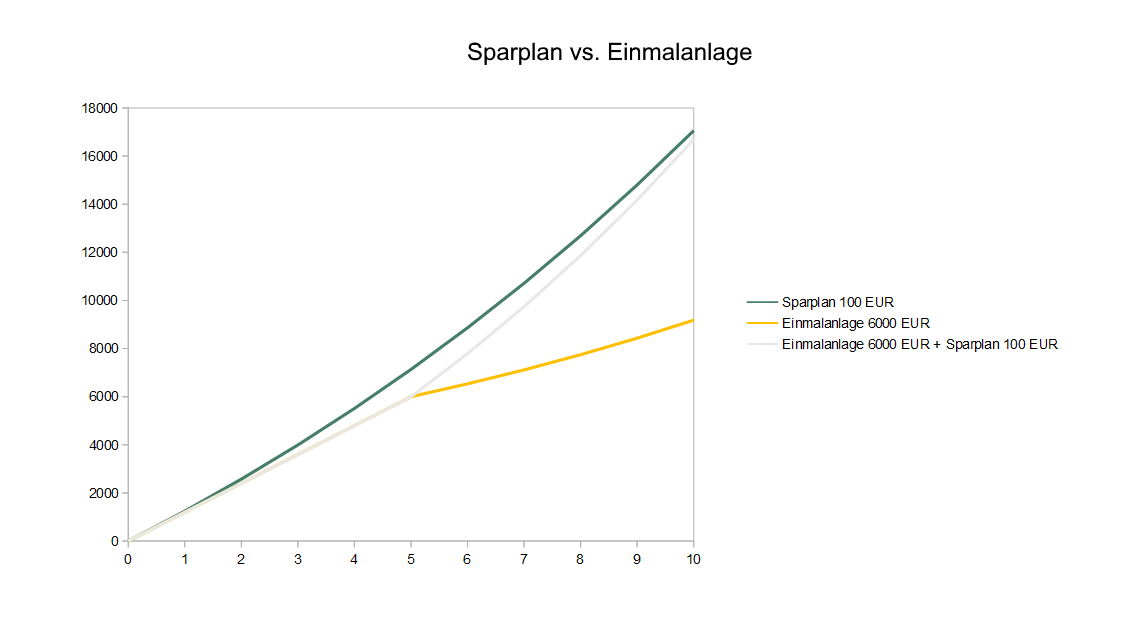

Die Aussichten sind durchaus lukrativ. Wer in den vergangenen 10 Jahren monatlich 100,00 EUR in einen Fonds mit dem Schwerpunkt „Aktien Deutschland“ investiert hätte, verfügt heute über ein Gesamtvermögen von 17.055,68 EUR. (1)

Zum Vergleich: Wer zuerst brav 6.000 EUR gespart hätte um dann nach 5 Jahren (60 Monate x 100,00 EUR) per Einmalanlage zu investieren, durfte sich zwar über eine (zufällig) höhere Durchschnittsrendite freuen (2), verblieb aber mit einem Gesamtvermögen von 9.181,04 EUR deutlich unter dem möglichen Sparplan-Ergebnis. Selbst wenn der Einmalanleger zusätzlich zu den 6.000 EUR noch 100,00 EUR im Monat ab dem Investitionszeitpunkt eingezahlt hätte, wäre das Gesamtvermögen niedriger gewesen. (3)

Investieren ist besser als Sparen

Für dieses Phänomen sind der Zinseszins und der Cost-Average-Effekt verantwortlich.

Der Zinseszins ermöglicht es, dass durch die ständige Verzinsung des Kapitals eine zukünftige Weiterverzinsung der bereits kapitalisierten Zinsen erfolgt. Daraus ergibt sich eine exponentielle Vermögensentwicklung. Oder einfach gesagt: Zeit schlägt Kapital – und manchmal auch Rendite.

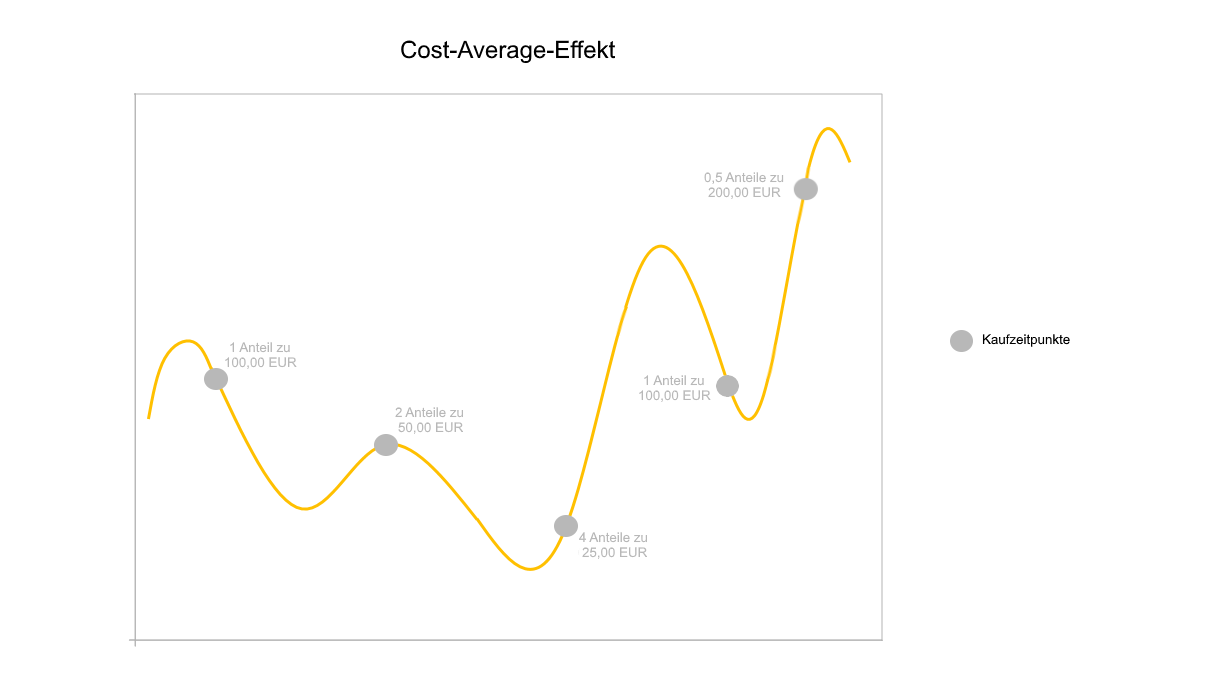

Zusätzlich befähigt der sogenannte Cost-Average-Effekt Sparplan-Anleger von den sonst so gefürchteten Kursschwankungen der Börse zu profitieren. Starke Kursanstiege und heftige Börsenabstürze gehören an den Finanzmärkten dazu. Während diese Ausschläge die meisten Börsianer in Angst oder Euphorie versetzen, profitieren Sparplan-Anleger ganz automatisch von den immer wiederkehrenden Marktzyklen.

Der „Durchschnittskosteneffekt“ (deutsch für Cost-Average-Effekt) sorgt dafür, dass Sparer bei tendenziell niedrigeren Kursen mehr Anteile an einem Finanzinstrument erwerben und bei höheren Kursen weniger Stücke kaufen können. Diese Zwangsmaßnahme fördert nicht nur antizyklisches Verhalten, sondern kann auch den Durchschnittspreis der gesamten Vermögensanlage senken.

Lohnen sich Sparpläne daher auch für Anleger, die bereits über ein Vermögen zum Investieren verfügen?

Hier wird die Antwort etwas schwieriger bzw. ist sie pauschal nicht möglich. Denn es kommt auf die Anlagedauer und den so oft entscheidenden Moment des Beginns der Kapitalanlage an.

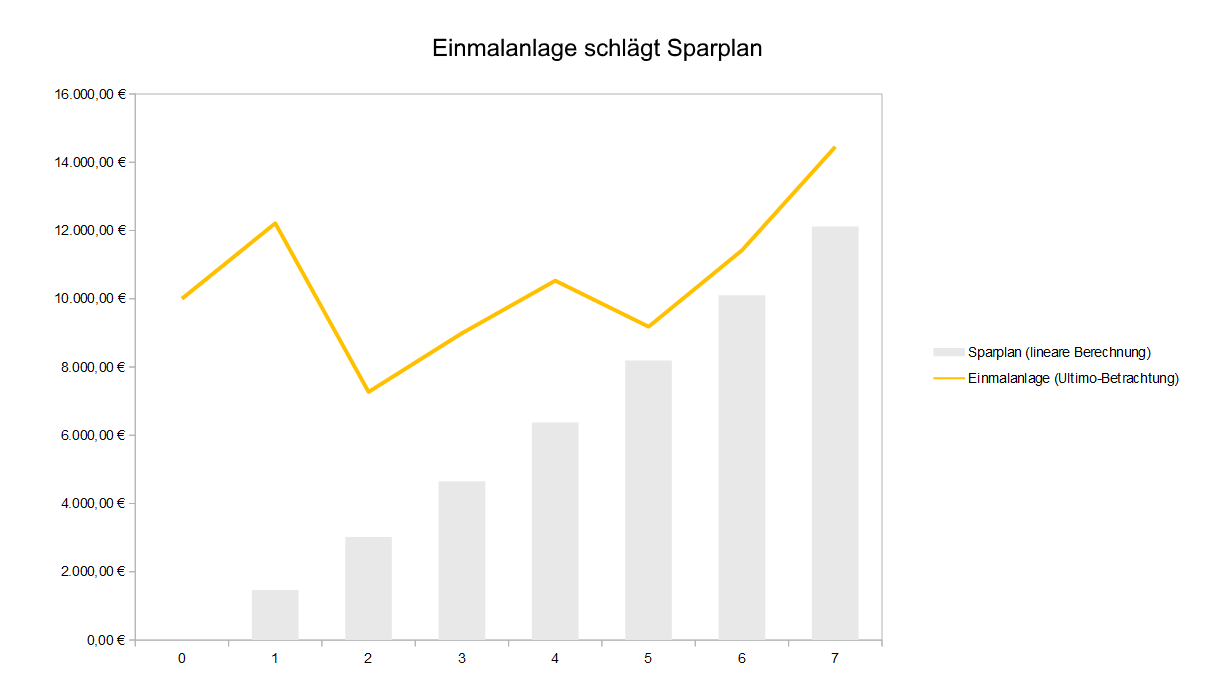

Machen wir dazu ein Beispiel. Ein Anleger hat 10.000 EUR zur Verfügung und möchte für 7 Jahre anlegen. Wir unterstellen eine durchschnittliche p.a.-Rendite bei 5,4 %. Im Anlagezeitraum wären aus 10.000 EUR mit einem Einmalinvestment 14.307,36 EUR geworden. Eine ganz ordentliche Rendite, trotz möglicherweise erheblicher Kursschwankungen.

Wäre es da nicht schlauer gewesen, wenn dieser Anleger die 10.000 EUR auf monatliche Sparraten verteilt hätte?

Rechnen wir nach. Bei 10.000 EUR geteilt durch 7 x 12 Monate ergibt sich eine Sparplanrate von 119,05 EUR pro Monat. Das Ergebnis: der Vermögensendstand hätte bei dieser Vorgehensweise 12.118,56 EUR betragen. Zum Vergleich, die Einmalanlage hätte 14.307,36 EUR gebracht.

Wie ist das möglich? Die Erklärung liegt im Zinseszinseffekt. Je mehr Geld man investiert, desto mehr Geld arbeitet für einen. Der Hebel des Zinseszinseffekt kann stärker wirken.

Fazit: Sparplan oder Einmalanlage?

Wie wir gesehen haben, ist der Sparplan keine wahre Alternative zur Einmalanlage, wenn man bereits über Ersparnisse verfügt. Denn jeder Tag, den das Kapital nicht an den Märkten arbeitet, ist theoretisch ein verlorener.

Sparpläne eignen sich wunderbar für Anleger, die mit dem Vermögensaufbau beginnen möchten, denn Sparpläne führen wie von Zauberhand zu einem langfristigen und antizyklischen Anlageverhalten. Wer bereits einen höheren Sparbetrag besitzt und eine disziplinierte und langfristige Anlage anstrebt, ist jedoch mit der Einmalanlage on the long run besser aufgehoben.

Wie kann man einen Sparplan einrichten?

Mit einem Sparplan können Anleger in festgelegten Zeitintervallen (z.B. monatlich oder quartalsweise) in ausgewählte Finanzprodukte investieren. Am meisten werden dafür Fonds und ETFs genutzt. Um einen Sparplan anzulegen, benötigt man lediglich ein Wertpapierdepot bei einem Online-Broker, einer Direktbank oder einem Robo-Advisor. Auch viele Filialbanken oder Allfinanz-Unternehmen bieten Sparpläne an, wobei hier der Zugang zu ETFs meist beschränkt ist.

Werblicher Hinweis: Die Experten von GodmodeTrader und Guidants empfehlen die Anbieter Flatex*, Consorsbank (BNP Paribas-Tochter)* und den Robo-Advisor der Deutschen Asset Management (DWS)*.

Was muss ich sonst noch bei einem Sparplan bedenken?

- Auf die Kosten achten

Auch beim Erwerb von Fondsanteilen über einen Sparplan entstehen direkte und indirekte Kosten wie Transaktionsgebühren, Ausgabeaufschläge und Verwaltungsgebühren (im Fonds enthalten). Viele Direktbanken bieten kostenlose Sparpläne auf ausgewählte Fonds und ETFs an. Es lohnt sich nach diesen Aktionen Ausschau zu halten.

Wichtiger Hinweis: die meisten Aktionen sind zeitlich begrenzt. Das ist wie beim neuen Handy- oder DSL-Vertrag, der sich auch oftmals nach einem bestimmten Zeitraum deutlich verteuert. Hier macht es sich bezahlt den Sparplan auszusetzen und einen anderen aktuell subventionierten Fondssparplan zu wählen.

Wer sich den Stress nicht machen möchte akzeptiert die zusätzliche Kostenbelastung (zwischen 1,5 % bei ETFs und bis zu 5 % bei aktiven Investmentfonds), die nicht allein über Erfolg oder Misserfolg der gesamten Sparplan-Strategie entscheidet. Denn...

- Nicht ständig Aus- und wieder Einsetzen

... viel wichtiger ist, dass man seinem Vorhaben treu bleibt. Viele Sparplan-Anleger setzen ihre Raten aus, sobald sie glauben, die Märkte wären gerade zu teuer oder würden demnächst in schwierige Fahrwasser geraten. Mit diesem taktischen „Übersteuern“ laufen Anleger dem eigentlich positiven Effekt der Sparpläne entgegen. Denn diese erlauben es ja gerade ohne Market-Timing zu investieren, egal wo die Börsen stehen.

- Diversifizieren

Auch beim Sparplan gilt es nicht alle Eier in einen Korb zu legen. Häufig wird als „Allheilmittel“ der MSCI World Index empfohlen. Dieser Fonds ist nicht schlecht, hat aber auch einen großen Fremdwährungsanteil, z.B. knapp 60 % in US-Dollar-Aktien. Die weitere Entwicklung des Euro-Dollar-Wechselkurses kann hier die Aktienrenditen maßgeblich fördern oder beschneiden. Von daher empfiehlt es sich ein möglichst globales Portfolio mit der Zeit aufzubauen, das auch andere Indizes berücksichtigt.

Bei Fragen bin ich gerne behilflich!

Viele Grüße

Jakob Penndorf

Wie legen Profis erfolgreich Geld an der Börse an? Auf meinem Guidants-Desktop schreibe ich über meine persönlichen Erfahrungen im professionellen Aktienhandel und als Wertpapierspezialist. In Artikeln, Videos und Webinaren erkläre ich erfolgreiche Anlagestrategien und Handelssysteme, aber berichte auch zu aktuellen Erkenntnissen aus dem Risikomanagement und der Verhaltensforschung („Trading-Psychologie“). Ich freue mich, wenn Sie mir auf Guidants folgen!

*Affiliate-Links

(1) durchschnittliche Rendite bei 6,83 % p.a. nach Kosten / vor Steuern, Referenzprodukt: iShares Core DAX® UCITS ETF (DE)

(2) 8,88 % p.a. - da die Börsen bereits Finanz- und Eurokrise überstanden hatten.

(3) Endkapital: 16.690,15 EUR.

Da die Dame nicht weiß was sie tut , natürlich Sparplan. Sie kennt das Wort Charttechnik nicht mal.