Die Rally ging zu weit

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie stark die Kursentwicklung von der Geldpolitik abhängt, konnten Anleger seit Freitag erleben. Zunächst sorgte der US-Arbeitsmarktbericht für November für einen kurzen Schock. Es wurden mehr Stellen als erwartet geschaffen. Zugleich beschleunigte sich das Lohnwachstum wieder.

In der Folge fürchteten Anleger gleich eine Geldpolitik, die länger straffer werden könnte. Die Angst verflog im Verlaufe des Handelstages. Anleger erinnerten sich wohl an die Aussagen von Fed-Chef Powell, der nur zwei Tage zuvor eine Verlangsamung der Zinserhöhungen garantierte.

Dann wurde der Einkaufsmanagerindex für den Dienstleistungssektor veröffentlicht. Der Index stieg auf 56,5 Punkte. Das ist nicht nur ein hoher Wert, sondern auch der Anstieg kam überraschend. Wenn der Dienstleistungssektor, der zwei Drittel der Wirtschaft ausmacht, nicht fällt, bleibt auch die Inflation hoch.

Weder Arbeitsmarktbericht noch Einkaufsmanagerindex werden die Zinsgarantie für Dezember aufheben. Vor dem nächsten Zinsentscheid werden jedoch auch noch neue Inflationsdaten veröffentlicht. Diese könnten nochmals für Störfeuer sorgen. Zudem dürften die bereits veröffentlichten Daten die Fed zu einem Ausblick drängen, der die Hoffnungen auf baldige Zinssenkungen zerstreut.

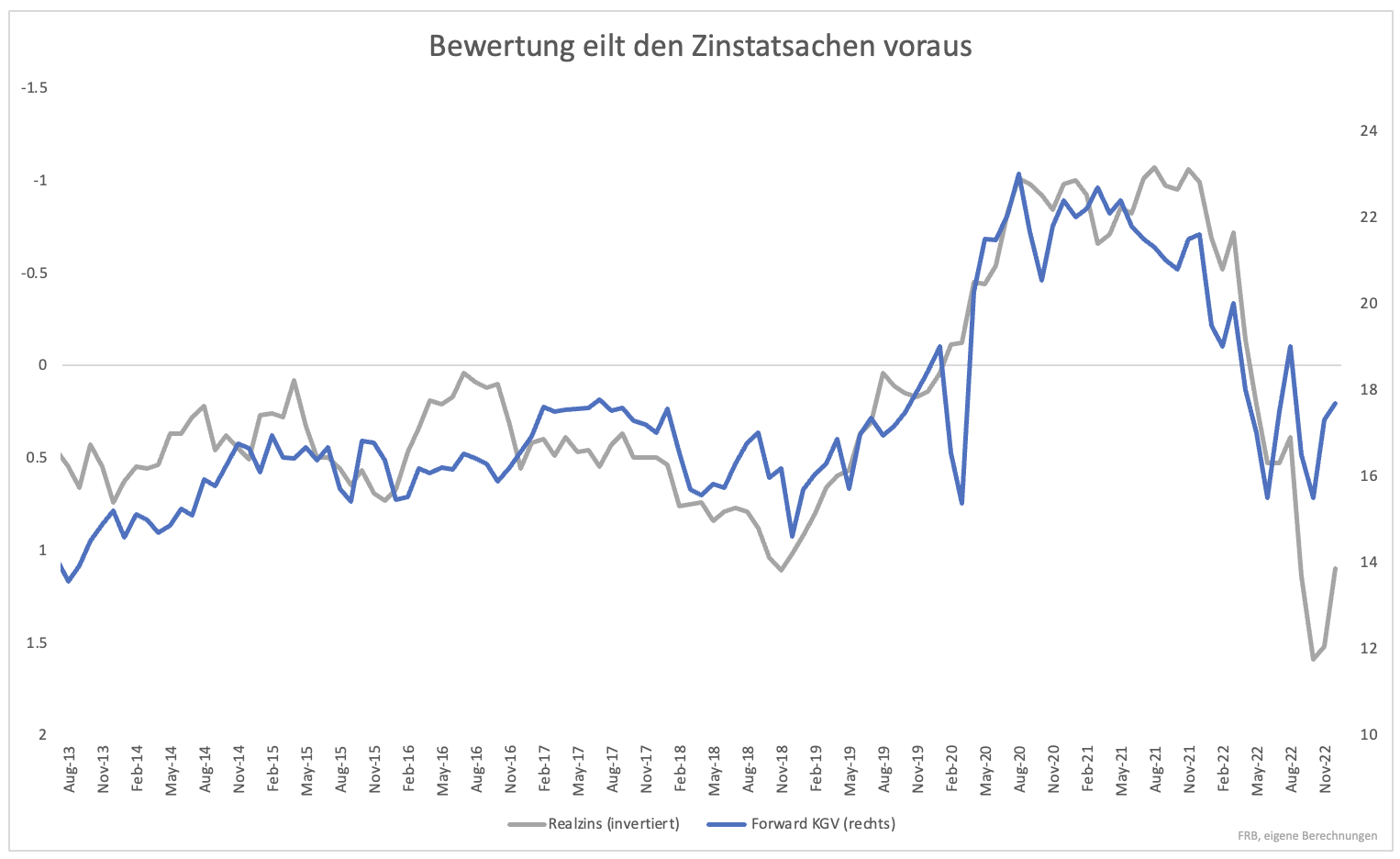

Bereits vor den neuesten Daten konnte man daran zweifeln, ob die Rally aus fundamentalen Gesichtspunkten gerechtfertigt war. Die Bewertung des Marktes ist der Geldpolitik deutlich vorausgeeilt. Tendenziell hängt die Marktbewertung von mehreren Faktoren ab. Einer der wichtigsten ist das Realzinsniveau. Ausschlaggebend ist die Rendite der 10-jährigen inflationsgebundenen US-Anleihe.

Das KGV auf Basis der erwarteten Gewinne und die Realzinsentwicklung verlaufen parallel. Die Korrelation war nicht immer so perfekt wie seit 2013. Die Geldpolitik hat mehr Bedeutung als in der Zeit vor der Finanzkrise.

An der Realzinsentwicklung gemessen ist der Markt inzwischen hoch bewertet. Dies gilt, obwohl der Realzins von einem zyklischen Hoch bei knapp 1,8 % auf 1,1 % gefallen ist (Grafik 1). Selbst wenn die Fed die Geldpolitik wie erwartet steuert (kleinere Zinsschritte, letzter Zinsschritt im März), ist der Markt dieser Entwicklung bereits um Meilen voraus.

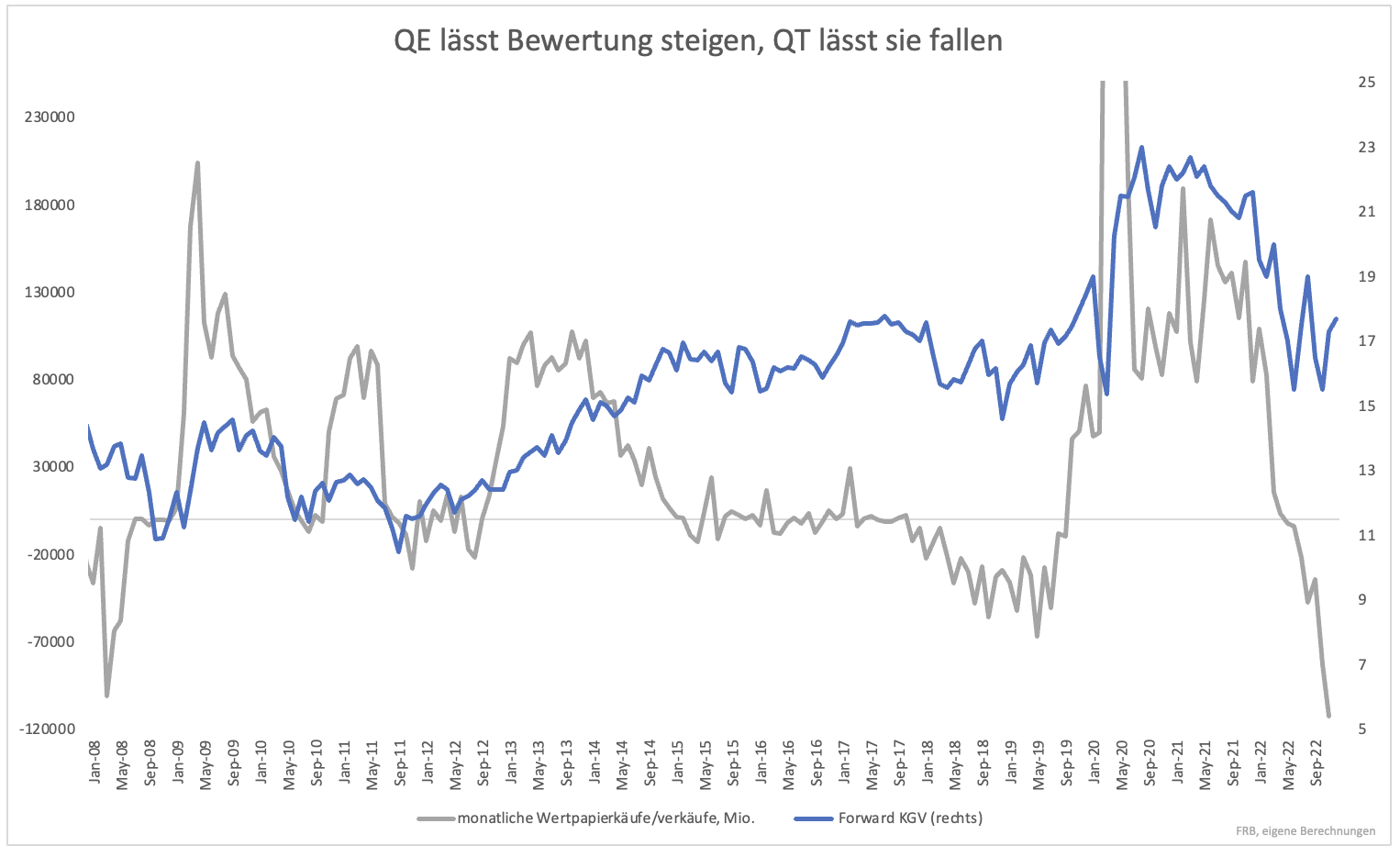

Zinsen sind nur ein Aspekt der Geldpolitik. Die Bewertung zeigt nicht nur eine Korrelation zu Zinsen, sondern auch zu den Wertpapierkäufen der Notenbank (Grafik 2). Wertpapierverkäufe (Quantitative Tightening, QT) gehen munter weiter, auch wenn der Leitzins nicht mehr steigt und Anleiherenditen weniger beeinflusst werden.

Auch hier gilt, dass der Markt zu positiv reagiert. QT wird mit der Zeit immer schmerzhafter. Noch schwimmt der Markt in Liquidität. Die Überschussliquidität wird jeden Monat kleiner. Je kleiner der Puffer, desto schwieriger werden Kursgewinne.

Saisonal (Jahresendrally, US-Nachwahl-Rally) hat der Markt immer noch Rückenwind. Aus fundamentaler Sicht machen Zugewinne keinen Sinn mehr. Die Bewertung ist inzwischen wieder so hoch wie in den Jahren vor Pandemiebeginn. Im Vergleich zu dieser Zeit sind die Zinsen heute höher und das Wachstum steht auf wackeligen Beinen. Mit viel Fantasie ist der Markt fair bewertet.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.