Die Illusion vom sicheren Börsenhandel

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele Händler – und auch ich war es eine lange Zeit – sind auf der Suche nach dem sicheren Deal an der Börse. Wir hoffen eine Strategie zu finden, die uns garantierte Gewinne ermöglicht, wie wir sie aus anderen Bereichen, beispielsweise der Wirtschaft kennen, wo oftmals Prognosen und Studien eine höhere Aussagekraft haben als an der Börse.

Wenn man z.B. wüsste, dass ein Unternehmen besonders gut für einen neuen Trend, vielleicht für die Elektromobilität oder die Digitalisierung aufgestellt wäre, dann würde man mit hoher Sicherheit mit einer Investition in die Aktien dieser Firma hohe und sichere Gewinne machen.

Oder wenn man wüsste, dass ein bestimmtes Grundstück in den nächsten Jahren zu Bauland umgewidmet werden würde, dann würde eine Investition in diesen bisher unbeachteten Boden zu einem hohen Gewinn führen.

Oder wenn man wüsste, dass Unternehmen X von Milliardär Y nächste Woche mit einem Aufschlag zu Z Prozent übernommen werden wird.

Solche garantierten Gewinne sind der Traum eines jeden Traders.

Im Prinzip funktioniert „Handeln“ im Wirtschaftsleben ähnlich.

Dazu eine kleine Anekdote. Als ich meine erste "Trading-Firma" gründete, die den Begriff "Trading" auch im Namen führte, rief mich eine Dame vom Gewerbeamt an und fragte mich, mit welchen Gütern ich denn handeln wollte. Sie ging davon aus, dass ich ein Import-Export-Geschäft eröffnen wollte. Als ich ihr erklärte, dass es sich um Börsengeschäfte handelte, riet sie mir den Namen zu ändern.

Der An- und Verkauf einer Ware in der Wirtschaft kann nur mit "sicheren Gewinnen" funktionieren.

Hätten die Händler von der Seidenstraße vor zweitausend Jahren nicht gewusst, dass Gewürze aus Fernost mit garantiert höheren Preisen in Europa vergütet würden, hätte es sich nicht gelohnt, diese risikoreiche und strapaziöse Reise auf sich zu nehmen.

Im Einzelhandel heute ist es ähnlich, sonst würde das Risiko der Eröffnung eines Ladengeschäfts und die Beschäftigung von Mitarbeitern keinen Anreiz bieten. Wenn ich als Händler weiß, dass ich z.B. Sportschuhe eines Markenlabels zu einer vom Hersteller festgelegten Preisempfehlung verkaufen kann und diese mit einer „sicheren“ Gewinnmarge von 30 oder 50 Prozent einkaufen kann, dann ist das ein sicherer Deal. Daher ist dieser Markt auch sehr limitiert und „Gatekeeper“, wie Großhändler mit denen die Produzenten exklusiv handeln, schützen dieses lukrative Geschäftsmodell.

Irgendwann musste ich einsehen, dass es so etwas beim Spekulieren an der Börse, dem Wetten auf Kursbewegungen, nicht gibt.

Das Problem ist, dass den vermeintlich sicheren Gewinnen ein Informationsvorsprung vorausgeht, den wir kaum noch an der Börse finden.

Früher gab es so etwas in Form von Arbitrage-Geschäften, wenn ein Händler eine Aktie an der Börse in Paris kaufte und an der Börse in New York mit sicherem Gewinn weiterverkaufte. Der Vorteil war sein Informationsvorsprung, da ihm die Kurse vorher vielleicht telegrafiert wurden.

Vor einigen Jahren – ich weiß nicht mehr ob dieses Geschäftsmodell noch funktioniert – gab es in Frankfurt jede Menge schlaue "Algo-Trader", die Zertifikate auf "Misspricings" gegenüber ihren Basiswerten hin untersuchten und dann das Zertifikat kauften und die Aktie, auf die das Zertifikat lief, verkauften und den Gewinn einbuchten. Sie brauchten bloß darauf zu warten, dass der Emittent den Preis des Zertifikats korrigierte.

Wenn wir aber mit Charts oder Mustern in fundamentalen oder technischen Zeitreihen arbeiten, dann funktioniert dieses Denken nicht.

Dazu weiterlesen: Das nicht abgeschlossene Fahrrad

oder

Das gefährliche Spiel mit der Vergangenheit

Die wichtigsten Gründe sind:

1.) Einer vergangenen Zeitreihe fehlt die zukünftige Information, und das muss (!) bei genügend langer Projektion zu einem Fehler und Verlustgeschäft führen.

2.) Menschliches Verhalten ist impulsiv und vor allem in Stresssituationen oftmals irrational.

3.) Naturkatastrophen und menschliches Versagen sind nicht zu 100 % vorhersagbar.

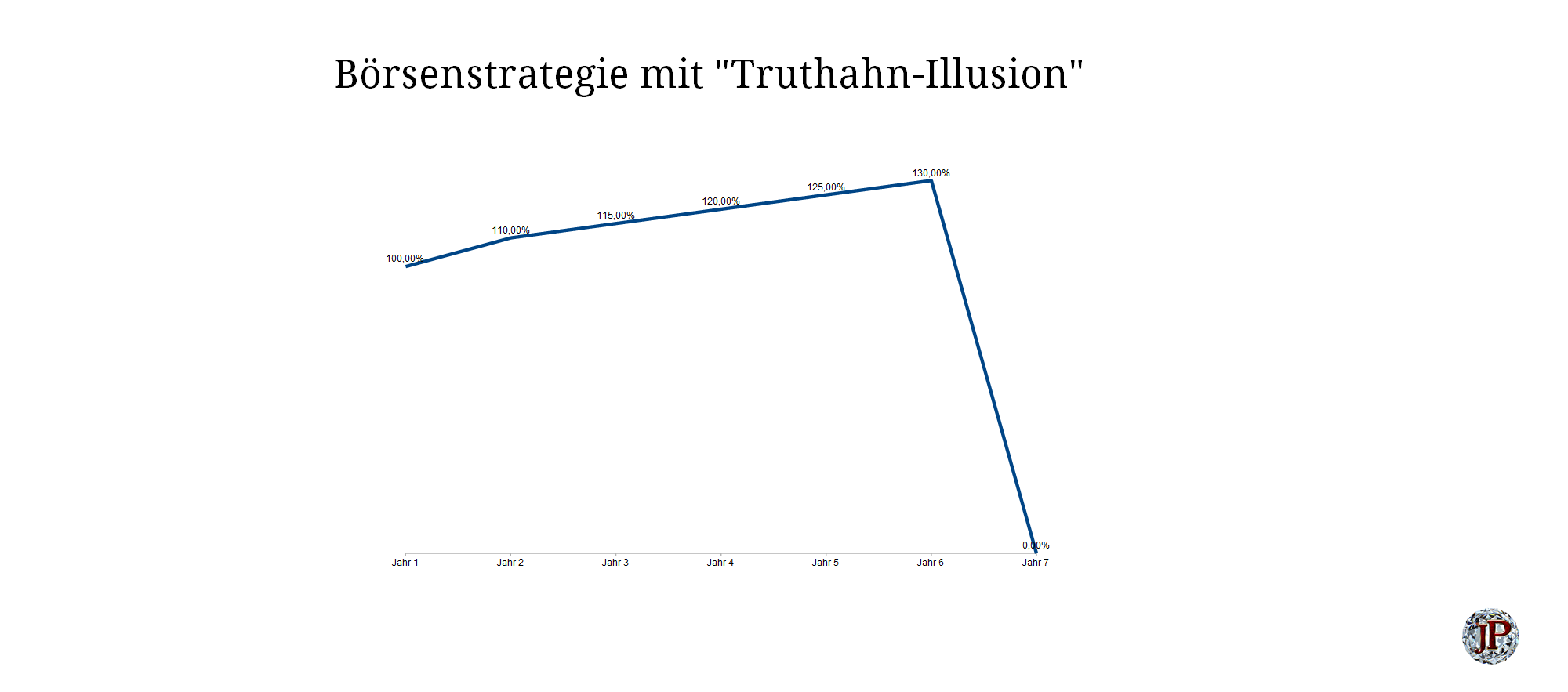

4.) Verlässt sich ein Trader zu sehr auf die Aussagekraft einer vergangenen Simulation, dann führt das zu dem sogenannten „Truthahn-Phänomen“, bei dem trotz fürsorglicher Fütterung dem armen Truthahn am Abend vor Thanksgiving nicht das Fressen, sondern das Messer präsentiert wird.

„I think part of the popularity of Berkshire Hathaway is that we look like people who have found a trick. It's not brilliance. It's just avoiding stupidity.“ - Charlie Munger (1)

Wie gehe ich mit dieser Erkenntnis um?

1.) Ich akzeptiere, dass Trading ein Spiel mit Wahrscheinlichkeiten ist und höre auf nach der 100 %-Strategie zu suchen (und damit Geld an der Börse zu verbrennen).

2.) Ich frage nicht: "Was kann ich damit verdienen?", sondern ich frage: "Kann ich damit auch wirklich nichts verlieren?"

3.) Ich konzentriere mich auf Strategien, die ein Maximum an Sicherheit bereithalten, z.B. Qualitätsaktien und ETFs, die jeden Crash überstehen.

Viele Grüße

Jakob Penndorf

--

(1) Freie Übersetzung: „Ich denke Berkshire Hathaway ist so populär, weil wir so aussehen, als hätten wir einen Trick gefunden (um viel Geld zu verdienen). Tatsache ist jedoch, dass es kein Geniestreich ist. Wir vermeiden es einfach dumme Sachen zu tun.“

Im Rahmen der Grundlagenforschung teste ich mein System seit 3 Jahren.Ich habe 4 Jahre vergeblich bei Dax verloren.Erst, als ich auf XDAX umstieg, bekam ich 95% Quotentreffer meiner Prognosen.Immer, wenn ein Wellenpaket nach einer Trendwende beginnt, wird seine Bewegungsenergie anhand der Potentialwaage simultan bei dem Hoch/Tief der Trendwende gemessen.Mit dieser Bewegungsenergie wird der E-Indikator einprogrammiert, der dann mit dem Wellenpaket mitläuft und ihn überwacht.Sobald der Energieinhalt des Wellenpakets vollständig verbraucht ist, generiert er das Ende des Wellenpakets automatisch durch seine Trendwende-(TW-) Formation.Bis zum Ende des Wellenpakets braucht man nichts zu tun, z.B. kein Stop los.Dann beginnt ein neuer Wellenpaket, dessen Reichweite aus der TW-Formation des alten E-Indikators simultan für die kommenden Monaten und Jahren ermittelt wird.Seit 2008 läuft nun so ein Wellenpaket, der noch nicht beendet ist.Ein Wellenpaket, bzw. die Elementarwelle, besteht aus Teilwelle A, Teilwelle B und Teilwelle C.Die Elementarwellen sind gequantelt, deshalb kann man ihre Reichweite Monate und Jahre im Voraus anhand der Potentialwaage und linearen Gleichung simultan beim Beginn der Welle ermitteln.Die Charts bestehen demzufolge aus einzelnen, diskreten Wellenpaketen und sind kein Kuntinuums.Die Methode ist nicht geeignet für Daytrader, sondern Trendtrader.Mit dieser Methode liegt man immer im Trend."The Trend is your Friend".

Halo Solero, meine Methode ist noch in der Grundlagenforschung produziert aber live bei der Anwendung bei ueber 95 Prozent Sicherheit sehr gute Ergebnisse.Die Methode ist nicht fuer einen Daytrader, sondern einen Trendtrader.Sie funktioniert ohne Stop los und man steigt um, sobald der mitlaufende E _Indikator seine Signalanlage von "Gelb" auf " Rot/Gruen" umschaltet.Das hoert sich unglaublich an, ist aber wahr.Sie ist geeignet fuer grosse Investoren und Fondsmanager.viele Gruesse

Halo Herr Penndorf, Sie irren sich: Vor einer Woche glaubte Niemand, dass man eine simultane Communication von Lichtjahren Entfernung führen könnte.Die Österreicher und Chinesen haben nun mit Quantensat. Micius durch Videoübertragung bewiesen, dass es möglich ist.Ich hatte Ihnen in einem Kommentar meine neue Methode die " Simultan Deterministische Gequantelte Finanzmarktanalyse" vorgestellt.Der Titel dieser Methode bringt schon zum Ausdruck, was damit gemeint ist.Der Chart der Titels besteht aus einzelnen diskreten gequantelten Wellenpaketen und ist kein Kontinuum.Die Bewegungsenergie dieser gequantelten Wellenpaketen kann ich mit der von mir konstruierten Potentialwaage simultan bei einer Trendwende messen, Einsetzen in die lineare Gleichung ergebt das Kursziel.Am 02,02,2016 habe ich ermittelt, das XDAX von 8695 auf 14700 und Nasdaq(100) von 3862 auf 6270 steigen werden.Beim XDAX-Tief 11866 habe ich Nochmals ermittelt, dass XDAX kurzfristig von 11866 auf 15260 und mittelfristig auf 18500+-x steigen wird.Max Plank hat gesagt, dass eine neue Idee sich erst durchsetzt, wenn die alten Generationen gestorben sind.Das schein auch in der Charttechnik der Fall zu sein.

M.E. ist das Gespür wichtig. Wie sagte einmal Gerd Müller (Bomber der Nation) "du musst wissen wo das Tor steht". Damit meinte er wohl, seinen Instinkt zur richtigen Zeit am richtigen Platz zu stehen und ohne langes Zögern den Treffer zu erzielen (Hit and Run). Die Charttechnik kann m.E. nur die grobe Richtung vorgeben, aber es sind und bleiben immer Vergangenheitswerte als Grundlage der Analyse.

Ansonsten gilt aus meiner Sicht, wie im Artikel dargestellt, das Spiel der Wahrscheinlichkeiten. Für mich habe ich entschieden, lieber die Finger weg zu lassen, wenn mir die Situation zu wage erscheint. An der Börse muss jeder für sich entscheiden, wie weit er ins Risiko gehen will. Weniger ist manchmal mehr.