Deutsche Telekom - Wie diese Entwicklung nun genau handeln?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

An dieser Stelle wie gewohnt Strategien für den Einsatz von Anlagezertifikaten. Dabei konzentrieren wir uns auf die Hauptgruppen. Bonuszertifikate, Discountzertifikate und Sprintzertifikate. Gerade für mittelfristige Marktteilnehmer dürften diese Strategievorstellungen interessant sein.

-

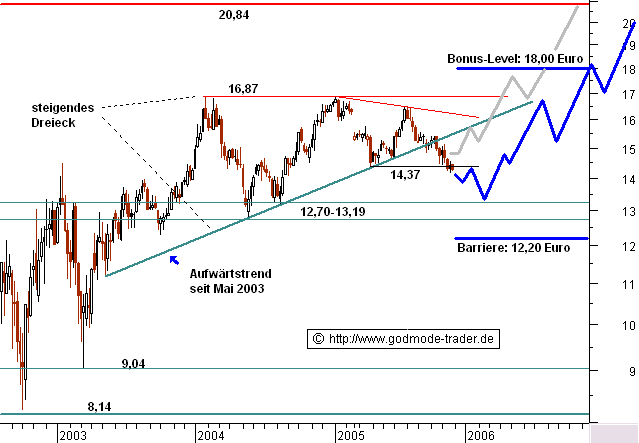

Wochenchart (log) seit August 2002 (1 Kerze = 1 Woche) - Kursstand: 14,25 Euro

Diagnose: Die Aktie der Deutsche Telekom wurde bis 2002 massiv abverkauft und konnte sich nach einem Tief bei 8,14Euro fangen. Diese Unterstützung wurde im Oktober 2002 bestätigt, seitdem steigt der Kurs übergeordnet wieder an. Es läuft eine ausgedehnte langfristige Bodenbildung. Unterhalb des Hochs der Erholung bei 16,87 Euro bildete die Aktie seit Januar 2004 eine bullische steigende Dreiecksformation aus, die aber mit dem Ausbruch aus der bei 15,50 Euro liegenden längerfristigen Aufwärtstrendlinie regelwidrig nach unten aufgelöst wurde. Eine mittelfristig wichtige Unterstützung bei 14,37 Euro wird aktuell leicht nach unten durchbrochen, weitere Unterstützung bietet hier vor allem der Bereich um 12,70-13,19 Euro.

Prognose: Diese Zone kann als untere Begrenzung der seit Mitte 2003 ausgebildeten Handelsspanne betrachtet werden. Wenn die Aktie der Deutsche Telekom deutlicher unter 14,37 Euro zurück fällt, sind in den kommenden Monaten noch nachgebenden Notierungen bis 12,70-13,19 Euro wahrscheinlich. Anschließend sollte die Aktie aber wieder nach oben drehen. Ein bullisches Signal würde die Aktie derzeit bei einer Rückeroberung der bei 15,50 Euro liegenden Aufwärtstrendlinie seit Mai 2003 generieren. Als Abschluss der laufenden Bodenbildungsphase kann ein anschließend möglicher Ausbruch über 16,87 Euro betrachtet werden. In diesem Fall bietet sich Kurspotenzial in Richtung 20,84 Euro.

Name: Bonus Zertifikat auf Deutsche Telekom AG

WKN: SG16HN

ISIN: DE000SG16HN8

Bewertungstag: 29.12.2006

Bezugsverhältnis: 1,00

Barriere: 12,20 Euro

Bonus-Level: 18,00 Euro

Aktueller Briefkurs: 15,49 Euro

Risiko-Puffer: 14,39 %

% Bonus-Rendite bis Laufzeitende: 16,00 %

Chance: 3

Risiko: 2

Tradingidea: Bei einer ausgedehnten Seitwärtsbewegung der Aktie der Deutsche Telekom kann bei einer Positionierung im Bonus-Zertifikat mit der WKN: SG16HN günstig profitiert werden. Dieses bietet eine Bonus-Rendite auf dem aktuellen Kursniveau von 16,00 %. Um diese Rendite zu erzielen, darf die Aktie bis zum 29.12.2006 nicht mehr auf 12,20 Euro zurück fallen. Ein Rückfall bis auf die bei 12,70-13,19 Euro liegende Unterstützungszone ist noch möglich, hier sollte sich die Aktie aber wieder nach oben lösen, so dass ein Erreichen der 12,20 Euro innerhalb der verbleibenden Restlaufzeit unwahrscheinlicher geworden ist. Da das Bonus-Zertifikat nur noch eine begrenzte Laufzeit von ca. 13 Monaten aufweist, bewegt sich der Briefkurs bei einem Stand von 15,49 Euro bereits klar über dem aktuellen Kursniveau der Aktie. Der Grund dafür ist, dass die Wahrscheinlichkeit, dass die 12,20 Euro bis zum Bewertungstag in der Aktie nochmals erreicht werden, abnimmt. Neben der Möglichkeit, eine Bonus-Rendite von 16,00 % bis Ende 2006 zu erzielen, kann innerhalb des Zertifikats uneingeschränkt an einem in diesem Zeitraum weiter möglichen Ausbruch über 16,87 Euro partizipiert werden. Kippt die Aktie dennoch bis auf 12,20 Euro ab, entwickelt sich Zertifikat wie die Aktie der Deutsche Telekom weiter.

Autor: Marko Strehk - Headtrader vom Godmode Aktien Trader Paket und Experte für Anlagezertifikate bei GodmodeTrader.de

Strategien mit Anlagezertifikaten sowie Trading mit Optionsscheinen und Knock-Out-Produkten auf mittelfristige Sicht sind Schwerpunkt des Godmode Absolute Return Börsenbriefs.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.