LURO-Aktien - Der Weg zum (fast) mühelosen Reichtum

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was ist mit erfolgreichen Investoren? Nun, von Warren Buffett ist bekannt, dass er jährlich hunderte Geschäftsberichte durchackert. Wie viele hast Du dieses Jahr schon geschafft? Und der legendäre Fondsmanager Peter Lynch verglich den Erfolg an der Börse mit einem Spiel, bei dem man Steine umdrehen muss (um darunter die besten Aktien zu finden). Sein Fazit: „Wer die meisten Steine umdreht, gewinnt!“ Klingt alles nicht mühelos…

Mit diesem Geheimnis kommst Du Deinem Traum ganz nah!

Und doch verrate ich Dir jetzt das Geheimnis, mit welchen Investments du dem Traum vom mühelosen Reichtum sehr nahekommst: mit LURO-Aktien!

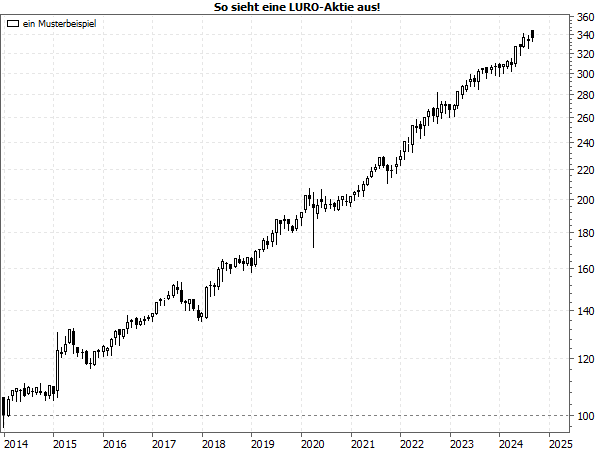

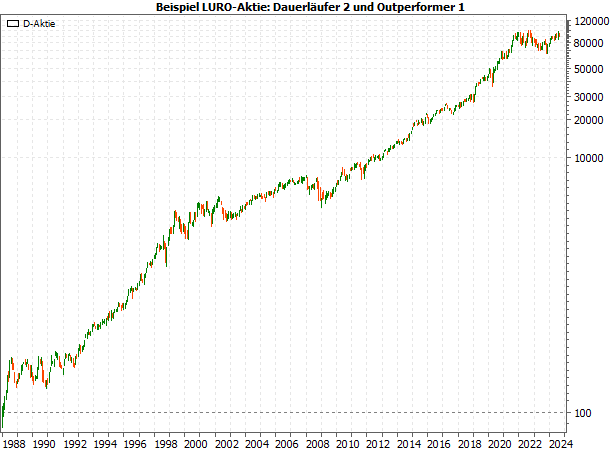

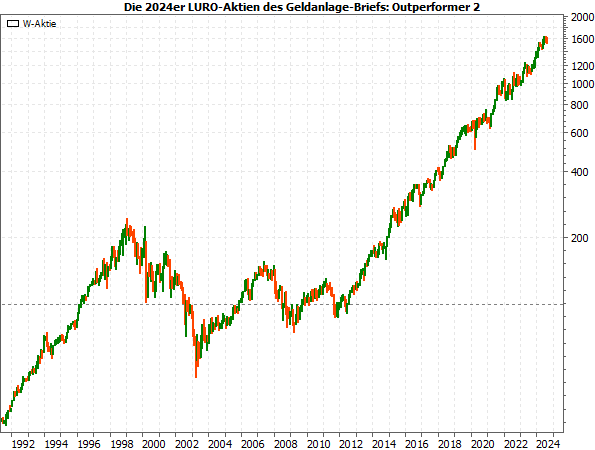

LURO-Aktien? Nie gehört? So nenne ich Aktien, deren Charts einen Kursverlauf zeigen, der langfristig von links unten nach rechts oben geht. Hier mal ein Beispiel:

Mit LURO-Aktien wächst Dein Vermögen automatisch – also nahezu mühelos. Es sind die Trendaktien, weil ihr Aufwärtstrend lange Zeit – manchmal scheinbar „ewig“ – anhält. Mit solchen Aktien kann man seinem Kapital im wahrsten Sinn des Wortes beim Wachsen zusehen.

JA, das klingt super und ist genau mein Ding! Ich will diese Aktien kennenlernen – bitte gleich zur Anmeldung! (+ Gratis-Sonderausgabe „Trends“) *

Die vermeintlichen Haken an der Sache

Aber Du ahnst es schon, die Sache hat (vermeintlich) einen Haken – eigentlich sogar mehrere. Und vermutlich hast Du mindestens einen davon längst entdeckt:

- Wie finde ich LURO-Aktien?

- Gibt es überhaupt genug davon?

- Sind solche Aktien nicht viel zu teuer?

- Woher weiß ich, dass der Kursverlauf wie bisher weiter geht?

- Was, wenn der Trend doch mal zu Ende geht?

Berechtigte Fragen. Für die Antworten – mit denen wir diese Haken umgehen können – müssen wir verstehen, was LURO-Aktien sind und warum sie derart konstant steigen. Dazu erzähle ich dir erstmal die Geschichte, wie ich die LURO-Aktien entdeckt habe.

Wie ich die LURO-Aktien gefunden habe

Ich suchte Aktien mit langjährig hervorragenden Fundamentalwerten, also stetiges Wachstum, verlässliche Gewinne, eine gesunde Bilanz – am besten Geschäfte, die weitgehend konjunkturunabhängig sind. Es war mühselig, nicht mühelos.

Natürlich habe ich nicht all die tausenden Aktien gecheckt, die sich an den Börsen der Welt so tummeln, sondern mich auf US-Werte beschränkt, weil hier die Auswahl am größten ist. Ich hatte erwartet, dass ich Werte wie Coca-Cola, Procter & Gamble und ähnliche, mehr oder weniger bekannte „Buffett-Aktien“ finde.

Aber ich war verblüfft: Von den meisten Unternehmen, auf die ich stieß, hatte ich noch nie gehört. Andere übrigens auch nicht – ich bekomme immer wieder Zuschriften von neuen Abonnenten meines Geldanlage-Briefs, die überrascht feststellen: „Herr Ewert, die meisten Aktien in Ihrem Depot kenne ich ja gar nicht!“

Wer will NICHT mit LURO-Aktien Geld verdienen?

Meine (sinngemäße) Antwort darauf ist stets: Dann werdet ihr sie eben kennenlernen (müssen). Oder wollt ihr lieber mit bekannten, schwachen Aktien Geld verlieren, statt mit LURO-Aktien (fast) mühelos reich zu werden? (Und – nächste Verblüffung – es gibt tatsächlich immer wieder Leute, die letzteres offenbar nicht wollen…)

Noch verblüffter war ich, als ich mir die Charts dieser Aktien ansah: Ich hatte die LURO-Aktien gefunden! Es gab offenbar – ausnahmsweise mal – einen logischen Zusammenhang an der Börse zwischen fundamentalem und charttechnischem Verlauf. Und der hatte wohl auch damit zu tun, dass die meisten dieser LURO-Aktien weitgehend unbekannt waren: Denn die Charts weltbekannter Aktien mit ähnlich guten Fundamentalwerten (es gibt sie zweifellos!) sahen zwar ebenfalls gut, aber nicht so gut aus – es waren oft einfach keine überzeugenden LURO-Aktien.

Meine Vermutung: Weil diese Aktien so bekannt sind, kommen sie immer wieder unter die Räder, weil auch viele Leute, die echte LURO-Aktien einfach nicht würdigen, in diese „bekannten Namen“ investieren, aber die Nerven verlieren, wenn es an den Börsen mal turbulent wird. Das schlägt sich im Kursverlauf negativ nieder. Die Buffetts dieser Welt halten dagegen ihre LURO-Aktien durch dick und dünn – und bei unbekannten Aktien macht ihnen kein nervöser Anleger einen Strich durch die Rechnung!

Das sind die Kriterien für LURO-Aktien

Um meine These zu bestätigen, drehte ich den Spieß um: Ich suchte nun LURO-Aktien, also Aktien mit einem Kursverlauf von links unten nach rechts oben. Auch das war leichter gesagt als getan: Welchen Zeitraum soll ich dafür wählen? Wann ist ein Trend (noch) ein Trend? Und wie vermeide ich, dass ich zwar stark gestiegene, aber übermäßig volatile Aktien finde? (Unter den sogenannten „Magnificent 7“ sind nur zwei LURO-Aktien!)

Letztlich habe ich drei Kriterien gefunden: die Performance (und vor allem ein Maß für ihre Beständigkeit), eine (geringe) Volatilität und ein Maß für Trendstärke und -konstanz einer Aktie.

Damit erhielt ich das, was ich inzwischen erwartet hatte: eine Reihe weitgehend unbekannter, aber außergewöhnlich trendstarker Aktien (und nur wenige bekannte Namen). Bei fast allen bestätigten die herausragenden Fundamentaldaten den außergewöhnlichen Kursverlauf.

Meine LURO-Aktien

Meine LURO-Aktien sind also weitgehend unbeachtete, aber sowohl fundamental als auch charttechnisch herausragende Aktien – und das langjährig und nachhaltig und oft auch in Schwächephasen der Aktienmärkte. Aus diesen wähle ich nur die trendstärksten Werte aus; das sind in der Regel 1 bis 2 Prozent des gesamten Aktienuniversums!

JA, das klingt super und ist genau mein Ding! Ich will diese Aktien kennenlernen – bitte gleich zur Anmeldung! (+ Gratis-Sonderausgabe „Trends“) *

Natürlich finden sich auch ein paar bekannte Namen unter meinen LURO-Aktien. So gehört selbstverständlich Warren Buffetts Holding Berkshire Hathaway dazu (auf Platz 12 meiner aktuellen LURO-Rangliste vom Juni 2024). Auch einige der großen defensiven Namen aus dem Konsumgütersektor sind dabei. Aus dem DAX haben es nur 3 Aktien geschafft, und vermutlich sind es nicht die, die du erwartest. (SAP fehlt z.B.)

Die Antworten auf alle Fragen

Damit ist die erste Frage beantwortet: Die LURO-Aktien brauchst Du nicht selbst zu finden, sondern ich nenne sie dir – im Rahmen Deines Abonnements meines Geldanlage-Briefs. Und auch über die Anzahl der LURO-Aktien musst du dir keine Sorgen machen: Zwar erfüllen – je nach Marktlage – nur 1-2 % meine Kriterien (zu denen auch die Handelbarkeit in Europa und ein Mindesthandelsvolumen gehören), aber das waren bisher immer noch gut 100 bis knapp 300 Werte aus aller Welt – selbst in der Finanzkrise.

Zur dritten Frage, ob diese Aktien nicht zu teuer sind, ist die Antwort ganz klar: „Nein“. Natürlich, wenn du auf klassische Bewertungskennziffern schaust, erscheinen diese Aktien teuer. Aber das sind sie eigentlich immer – denn da sie kaum jemand abgibt, werden sie nie „billig“. Aber da sie einfach fundamental so solide sind und stetig steigen, ist die Bewertung zweitrangig.

Das mag manche schockieren – ist doch das Argument, dass die Bewertungskriterien außer Kraft gesetzt sind, oft unseriös. Doch es geht nicht um die Bewertung einer Aktie, sondern die Qualität des Unternehmens dahinter! Und die zeigt sich, wenn Fundamentaldaten und Kursverlauf übereinstimmen. Dann haben Investoren, die meist smarter sind als Du und ich, schon ihr Urteil gesprochen. Und darauf kommt es an – was nützt uns eine unterbewertete („billige“) Aktie, die trotzdem keiner haben will, deren Kurs also nicht steigt?

Warum Du von billigen Aktien die Finger lassen solltest

Und bei Aktien, die „billig“ sind, gibt es oft auch einen guten Grund dafür!

Es gilt daher das Bonmot eines Kollegen: „Billige“ Aktien schaden deiner Performance mehr als sie nützen! Oder, wie der Volksmund sagt: Wer billig kauft, kauft zweimal! „Billige“ Aktien haben (vielleicht) einen Wert – oder auch nicht. LURO-Aktien haben in der Vergangenheit bewiesen, dass sie für ihre Aktionäre Wert schaffen. Und darauf kommt es unter dem Strich an, oder?

Was, wenn LURO-Aktien fallen?

Womit wir zur Antwort auf die vielleicht wichtigste Frage kommen: Ja, es ist theoretisch auch möglich, dass wir heute eine LURO-Aktie kaufen, die danach nur fällt. Das ist mir sogar im Geldanlage-Brief schon passiert.

Aber zunächst ein wichtiger Hinweis: Ich will dir nichts vormachen, daher zeige ich Dir im Folgenden nur tatsächliche Beispiele aus meinem Geldanlage-Brief, die Du bei Bedarf anhand des Archivs bzw. der Transaktionslisten 100%-ig nachvollziehen kannst!

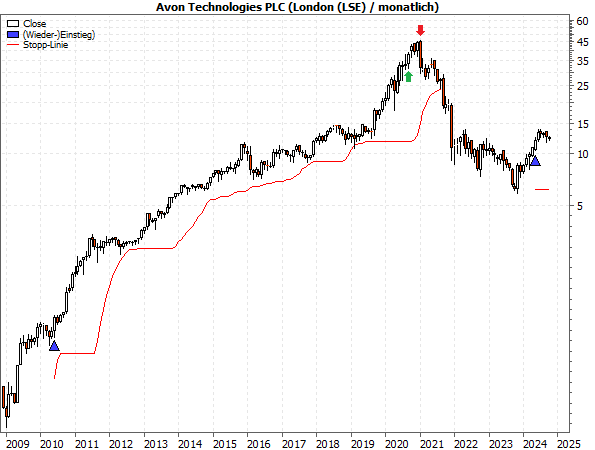

Dazu beginne ich mit dem Negativbeispiel: Ende August 2020 nahm ich die Aktie von Avon Technologies (damals: Avon Rubber) ins Musterdepot meines Geldanlage-Briefs auf. Gründe waren der überragende LURO-Chartverlauf bis dahin (grüner Pfeil) und passend dazu starke Fundamentaldaten.

Zunächst lief es mit der Aktie erwartungsgemäß – sie stieg weiter. Im Dezember gab es dann eine Hiobsbotschaft, wonach dem Unternehmen Aufträge in einer Größenordnung von einigen hundert Millionen Dollar wegzubrechen drohten.

Das nahm ich damals zum Anlass für den Verkauf der Aktie (siehe roter Pfeil), denn das fundamentale Bild verschlechterte sich drastisch. Formal – nach rein charttechnischen Kriterien – kam das Verkaufssignal erst gut ein halbes Jahr später, als der Kurs unter die rote Kurve fiel. Aber warum das noch abwarten?

Warum LURO-Aktien auch in kritischen Phasen mühelose Investments sind

Und wie Du siehst, war die damalige Entscheidung goldrichtig, denn der Kurs fiel weiter. Längst hat Avon Technologies auch formal den LURO-Status verloren, sodass das Wiedereinstiegssignal vom Frühjahr 2024 (blaues Dreieck) keine Beachtung verdiente. Es ist also keineswegs so, dass LURO-Aktien immer steigen, aber die richtig negativen Signale kommen so selten vor, dass sie einem geradezu ins Auge springen. Und dann kann man die Lage prüfen und reagieren. Im Fall von Avon mussten wir damals – trotz des sofortigen Ausstiegs – einen Verlust von -14,8 % hinnehmen.

Ich bin also absolut ehrlich mit Dir, denn ich habe keinen Grund dir etwas vorzumachen. Avon war seit 2009 die einzige Pleite mit einer LURO-Aktie im Geldanlage-Brief. Und im Gegensatz zu anderen Aktien, bei denen man stets rätseln muss, ob dieser oder jener Kursrückgang oder diese oder jene Meldung ein Verkaufsgrund sind, ist es bei LURO-Aktien ganz einfach: Negativmeldungen wie bei Avon sind immer Verkaufsgründe, weil sie das fundamentale Gefüge nachhaltig beschädigen – nicht zuletzt wegen der hohen Bewertung.

Oder der Kurs schwächelt – vor allem im Vergleich zum Gesamtmarkt – und löst den Stopp aus. Auch dann ist ein Verkauf ohne Wenn und Aber ratsam. Du siehst also: Auch in kritischen Phasen ist ein Investment in LURO-Aktien nahezu mühelos!

So überstehen echte LURO-Aktien Schwächephasen

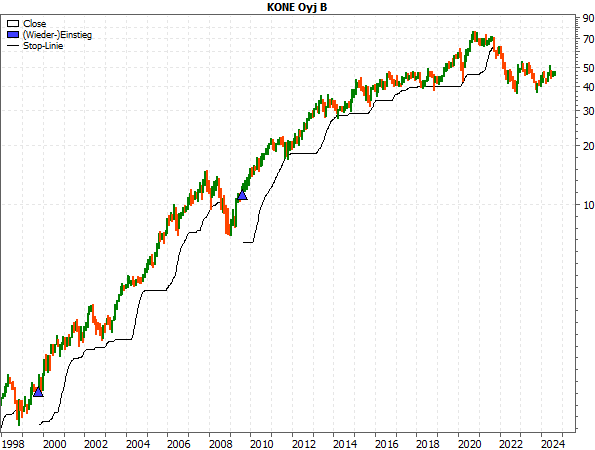

Und wenn eine echte LURO-Aktie mal in den Stopp rauscht – vor allem, wenn die Märkte insgesamt einbrechen, wie es z.B. während der Finanzkrise der Fall war, dann geht es bei ihnen so weiter:

Die Aktie des marktführenden Aufzugsbauers KONE aus Finnland gehörte zu den wenigen Aktien, die von 2000 bis 2003 stiegen. Genau das zeichnet viele LURO-Aktien aus: anhaltende Stärke in Phasen schwacher Märkte! Trotzdem unterbrach die Finanzkrise bei KONE ebenfalls den Trend, er wurde aber im Sommer 2009 wieder aufgenommen – und hielt dann bis 2021!

Und obwohl die Aktie an Momentum verlor und von 2016 bis 2018 nur seitwärts lief, gab es kein Verkaufssignal, selbst während des Corona-Crashs nicht! In der Korrektur von 2022 wurde der Trend allerdings gebrochen, und inzwischen hat die Aktie auch ihren LURO-Status verloren. Im Geldanlage-Brief war sie seit Juni 2013 und hat für uns bis zum Verkauf 107 % bzw. 8,8 % p.a. verdient.

LURO-Aktien gibt es immer (wieder)

Wenn eine LURO-Aktie schwächelt, dann also in der Regel nur bei noch schwächeren Märkten. Erst, wenn eine LURO-Aktie relativ dem Gesamtmarkt nachhaltig hinterherhinkt oder durch die Stopp-Linie fällt, muss man prüfen, ob sie dabei ist, ihren LURO-Status zu verlieren.

Wenn das der Fall ist, finden wir – je nach Marktlage – neue LURO-Aktien, in die wir unser Kapital umschichten können (oder wir halten einfach mal die Füße still). Übrigens: Falls es dazu kommt, haben wir in der Regel auch mit dieser „schwachen“ Aktie schon so viel verdient, dass der Abschied nicht schmerzt, wie wir bei KONE gesehen haben.

JA, das klingt super und ist genau mein Ding! Ich will diese Aktien kennenlernen – bitte gleich zur Anmeldung! (+ Gratis-Sonderausgabe „Trends“) *

Was mit LURO-Aktien möglich ist

Nun fragst Du Dich zu Recht, was mit LURO-Aktien möglich ist. Das ist sehr unterschiedlich, denn für jeden Geschmack ist etwas dabei: Es gibt sehr wachstumsstarke Aktien mit verhältnismäßig hoher Schwankungsbreite, aber auch ausgesprochen konservative Werte, die moderatere, aber sehr gleichmäßige Zuwächse bringen. Selbst gute Dividendenzahler sind unter den LURO-Aktien zu finden (denn ich berücksichtige bei meiner Auswahl den Total Return, also die Performance inklusive der Ausschüttungen).

Die „Muster-Aktie“ im ersten Chart ist zwar real, aber in Deutschland nicht handelbar. Sie hat seit Ende 2013 für ihre Anleger 237 % verdient bzw. 12,1 % p.a. (alle, auch die folgenden Angaben basieren auf Kursen in Euro, inklusive Dividenden und per 23.08.2024).

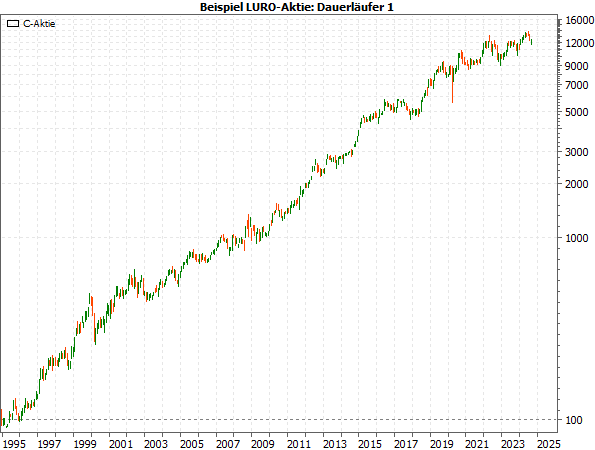

Die folgenden Aktien sind dagegen reale Positionen im Musterdepot meines Geldanlage-Briefs:

Diese LURO-Aktie, die C-Aktie, ist seit 30 Jahren ein Dauerläufer und hat in dieser Zeit 12.407 % gewonnen bzw. 17,6 % p.a. Im Geldanlage-Brief ist sie seit März 2012 und hat für uns seitdem 413 % bzw. 14,0 % p.a. verdient.

Diese LURO-Aktie, die D-Aktie, ist seit 37 Jahren ein Dauerläufer und ein echter Outperformer. Sie hat in dieser Zeit satte 91.861 % gewonnen bzw. 20,5 % p.a. Im Geldanlage-Brief ist sie seit Juli 2013 und hat für uns seitdem 449 % bzw. 16,5 % p.a. verdient.

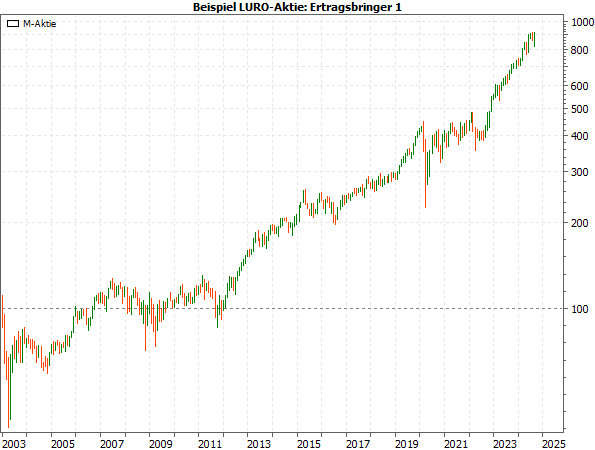

Diese Aktie, die M-Aktie, hat sich erst seit 2011 zur LURO-Aktie gemausert, aber danach immerhin 824 % gewonnen bzw. 18,7 % p.a. Im Geldanlage-Brief ist sie seit Februar 2018. Seitdem hat sich ihr Wert in unserem Musterdepot fast verdreifacht (+199 %) bzw. uns 18,3 % p.a. gebracht. Die M-Aktie ist zudem ein attraktiver Ertragsbringer mit zuletzt 4 % Dividendenrendite.

Du kannst IMMER mit LURO-Aktien starten!

Vielleicht denkst Du jetzt: „Ja toll, aber wenn diese Aktien schon so irre gestiegen sind, was bleibt für mich dann noch übrig? Lohnt sich der Einstieg überhaupt noch?“

Das ist ja das Schöne an LURO-Aktien – du kannst immer einsteigen! Deshalb habe ich dir ja die realen Beispiele aus meinem Geldanlage-Brief gezeigt: Auch wir sind erst „spät“ eingestiegen, trotzdem haben wir zweistellige Renditen pro Jahr erzielt. Ja, die vergangenen Jahre waren eine der besten Phasen der Börsengeschichte. Doch die Erfahrung zeigt: Das Einzige, das sich bei LURO-Aktien nicht lohnt, ist WARTEN.

Deshalb auch das Beispiel KONE: Es gibt immer Aktien, die steigen – selbst, wenn demnächst die KI-Blase platzt und der Nasdaq 100 bzw. der Tech-Sektor wie nach der Dotcom-Blase 80 % verlieren. (Wie erwähnt, sind die typischen KI-Aktien keine LURO-Aktien. Die kommen mir also schon mal nicht ins Depot!) Meine Kriterien filtern LURO-Aktien zuverlässig heraus, und darunter werden sich welche finden, die weiter steigen. (Spoiler: Die Rotation ist bereits im Gang!)

Neue LURO-Aktien im Geldanlage-Brief

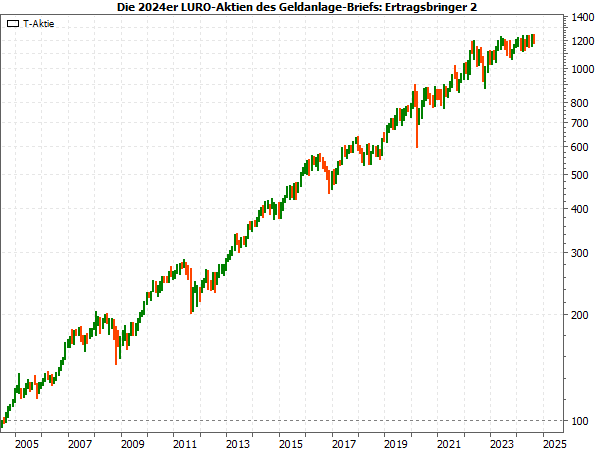

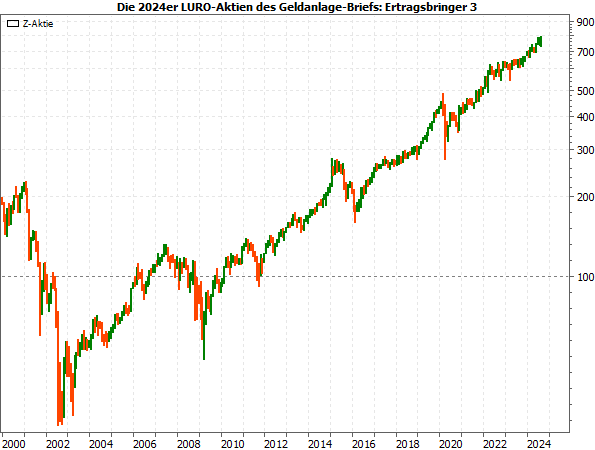

Auch für meinen Geldanlage-Brief halte ich immer Ausschau nach neuen, attraktiven LURO-Aktien. Zuletzt habe ich – in Erwartung der erwähnten Rotation im Markt – defensive und ertragsstarke Titel aufgenommen. In diesem Jahr sind z.B. die 3 folgenden dazugekommen:

Dieser Ertragsbringer (es ist nicht die T-Aktie, also NICHT die Deutsche Telekom!) hat seit dem Börsendebüt vor rund 20 Jahren um 1.120 % zugelegt, also 13,2 % p.a. Und die Aktie bietet eine Dividendenrendite von zuletzt 4,5 %! Sie ist seit Anfang Juni im Depot meines Geldanlage-Briefs.

Dieser Ertragsbringer zeigt sich seit 2009 (wieder) trendstark. In den vergangenen 15 Jahren hat die Aktie um 693 % zugelegt, also 14,8 % p.a. Sie bietet sogar eine Dividendenrendite von zuletzt 5,2 %! Sie ist seit Anfang Mai im Depot meines Geldanlage-Briefs – und hat trotz der Turbulenzen von Anfang August gerade erst ein neues Allzeithoch markiert! Das ist also ein ganz heißer Kandidat für eine Outperformance bei einem KI-Crash…

Die W-Aktie ist ein typischer Outperformer unter den LURO-Aktien. Sie profitierte bereits während der Dotcomblase, musste danach aber auch eine lange Durststrecke durchlaufen. (Trotzdem hat sie seit Erstnotiz 5.031 % bzw. 12,6 % p.a. gewonnen – also weit mehr als der Markt; ihr Benchmark-Index kommt auf Total-Return-Basis „nur“ auf 7,6 % p.a.)

Erst 2011 hat die W-Aktie ihre Outperformance wieder aufgenommen und so in den vergangenen 13 Jahren um 1.471 % bzw. überragende 23,6 % p.a. zugelegt. Sie ist seit Anfang April im Depot meines Geldanlage-Briefs.

Dein entscheidender Schritt auf dem Weg zum mühelosen Reichtum

Damit hast Du nun die Chance, auf Deinem Weg zum mühelosen Reichtum einen ganz entscheidenden Schritt vorwärtszukommen. Ganz ohne Mühe geht es dann aber doch nicht: Du musst dich anmelden – ein kleiner Schritt für Dich, aber ein großer Schritt für Dein Vermögen!

Na, habe ich Dich neugierig auf meine LURO-Aktien gemacht? Dann teste einfach meinen Geldanlage-Brief! Ja, richtig gelesen: Du kannst den Geldanlage-Brief mit unserem 30-tägigen kostenlosen Probeabonnement in Ruhe testen – inklusive vollständigem Online-Archiv und allen Kundenservices!

* Mit meiner Gratis-Sonderausgabe „Trends“ beherrschst du die Charts!

Und für Dein Interesse bedanke ich mich mit meiner Gratis-Sonderausgabe „Trends – Trendlinien zeichnen wie die Profis“. Für meine LURO-Aktien nutze ich eine ausgefeilte Trenddetektions-Methode. Aber das einfachste Hilfsmittel für Trends sind Trendlinien. Sie sind in vielen Charts das A und O – denn um einem Trend zu folgen, muss man ihn erst einmal erkennen!

Aber weißt Du auch, wie man Trendlinien richtig zeichnet? Kein Problem, meinst du? Oder bist Du Dir bei manchen Deiner Linien doch nicht so sicher? Das könnte zu Fehlentscheidungen bei Deinen Investments führen. Und warum dieses Risiko eingehen, wenn Du es so einfach mit meiner Hilfe vermeiden kannst?

Also sichere Dir diese wertvollen Informationen zusätzlich, wenn Du meinen Geldanlage-Brief testest und Dein Vermögen AB JETZT mit LURO-Aktien mehrst! Und selbst, wenn Du wider Erwarten NICHT von LURO-Aktien profitieren willst – meine Gratis-Sonderausgabe „Trends“ kannst Du in jedem Fall behalten.

Du siehst also: Du kannst nur gewinnen, wenn Du Dich JETZT GLEICH für meinen Geldanlage-Brief anmeldest!

Nun bleibt mir nur noch, Dir mit den LURO-Aktien, meinem Geldanlage-Brief und Deinen anderen Investments viel Erfolg zu wünschen!

Mit besten Grüßen

Torsten Ewert

(Quelle der Charts: MarketMaker mit Daten von VWD, eigene Berechnungen)

Hallo Torsten,

gerne! Ich finde das Thema von Aktien, die langfristig stabil steigen, grundsätzlich spannend. Es ist ein faszinierender Ansatz, gerade wenn man an langfristige Investitionsstrategien denkt. Der Textstil ist natürlich auch wichtig, aber das zentrale Thema hat auf jeden Fall mein Interesse geweckt.

Danke für die Rückmeldung und ich freue mich auf den möglichen Austausch hier auf der Plattform!

Entschuldige, falls es etwas zu abgekürzt wirkte. Für mich war/ist es jedoch ein wenig zu übertrieben.

Schöne Grüße

Hallo Torsten, das ist wirklich abschreckend für mich!