Nach dem Schock: Den VIX wieder leerverkaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Kursschwankungen und der Drawdown sind an sich schon spektakulär genug. Der „Star“ der Korrektur war aber die Volatilität. Wie bereits im Februar berichtet stieg der VIX innerhalb kurzer Zeit so schnell an wie noch nie. Er verdoppelte sich innerhalb eines Tages.

Das führte unter anderem zu mehr oder minder Totalverlusten in Produkten, die auf eine fallende Volatilität wetteten. Die zwei bekanntesten Exchange Traded Products verloren je mehr als 90 % an Wert. Ein Produkt wurde daraufhin eingestellt und abgewickelt.

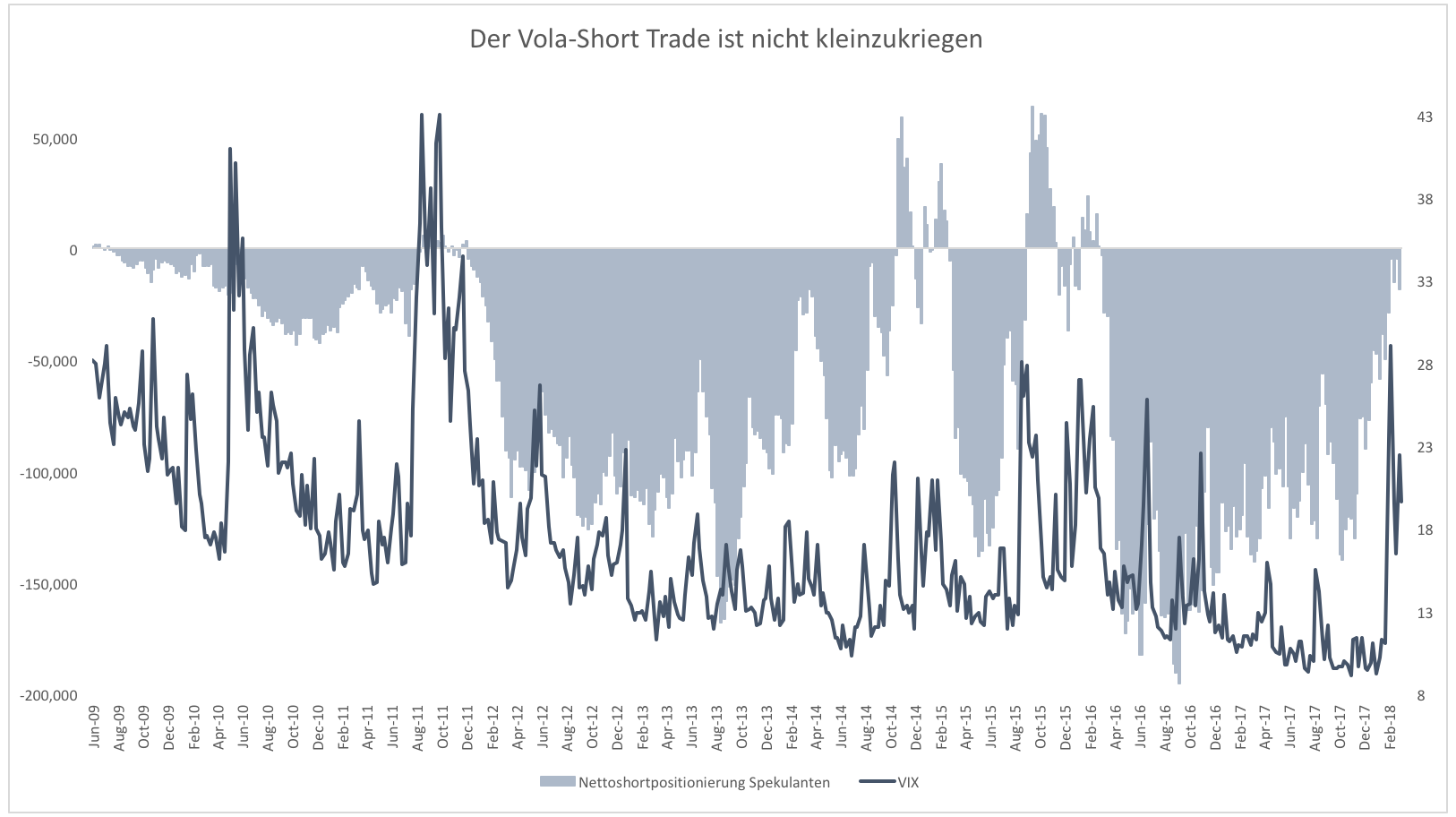

Diese Verluste blieben nicht ganz ohne Folge. Wer Volatilität – egal in welcher Form – leerverkauft hatte, musste seine Positionen entweder glattstellen oder sich absichern. Dies geschah, indem VIX-Futures gekauft wurden. Es kommt selten vor, dass die Nettopositionierung auf steigende Volatilität setzt.

Zuletzt war das bei den Large Speculators 2015 der Fall. In dieser Korrektur sank die Nettoshortpositionierung in Rekordtempo auf 0. Inzwischen wagen sich die ersten Spekulanten aber wieder mit Shortpositionen in den Markt. Eigentlich dachte man, dass die Erfahrung mit dem schiefgegangenen Short eine Lehre sein sollte. Weit gefehlt.

Das Verhalten der Spekulanten hat sich nicht grundlegend verändert. Sie setzen wieder auf fallende Volatilität. In der Vergangenheit hat das immer wieder gut funktioniert. Man konnte praktisch seit Anfang 2009 ein Vermögen damit verdienen, insbesondere, wenn man die Futures direkt handelt. Im Gegensatz zu Retail Produkten kann nicht einfach eine Bank kommen und abwickeln, vorausgesetzt, das Margin Konto ist ausreichend kapitalisiert.

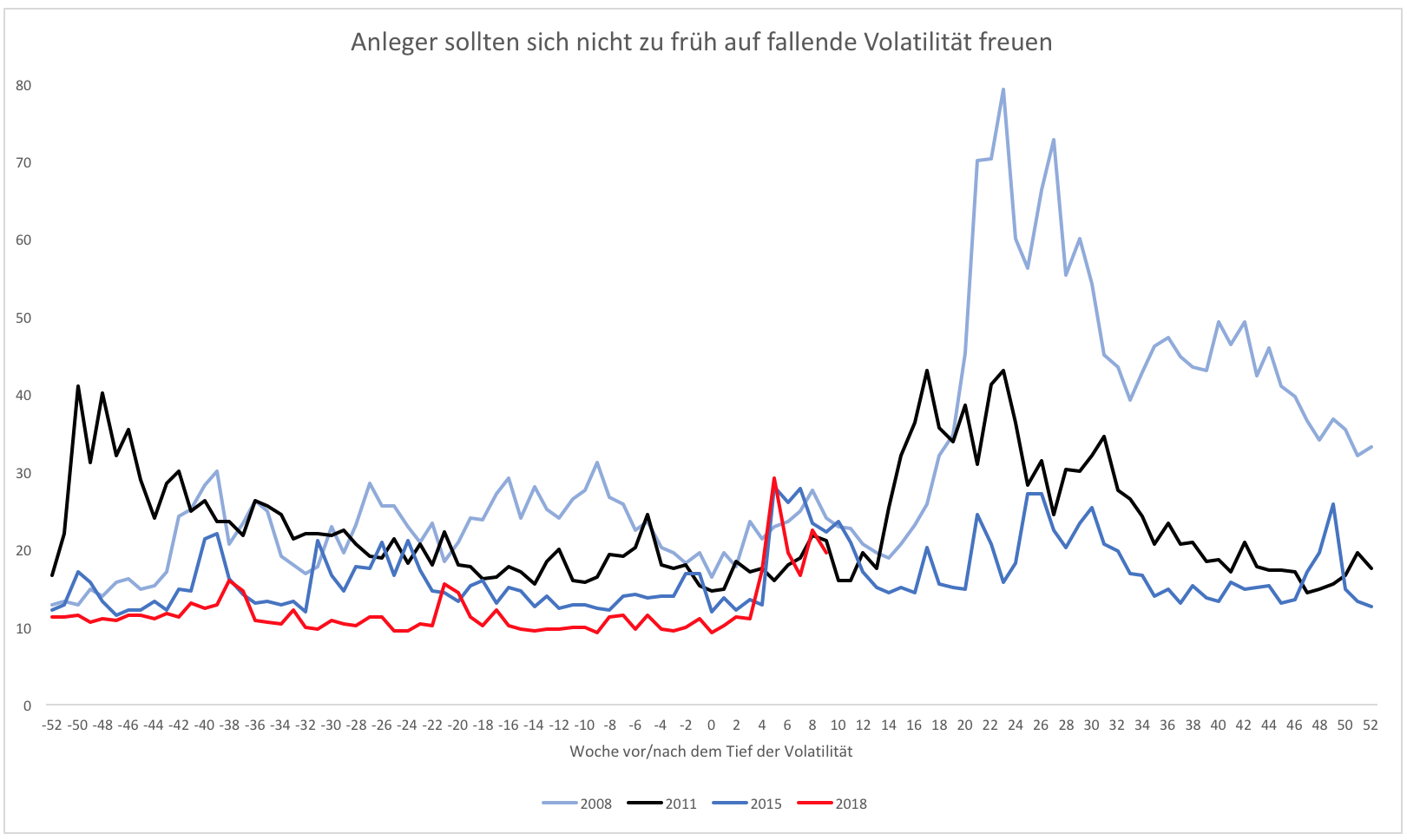

Wie dem auch sei, der Schock von Anfang Februar hat zu keiner Verhaltensänderung geführt. Das könnte sich noch rächen. Es ist sehr selten, dass nach einem Vola-Anstieg nicht noch ein zweiter kommt. Vergleicht man die Februar-Korrektur mit früheren Bewegungen (Grafik 2), zeigt sich sofort, dass man häufig mit einer zweiten Welle rechnen muss.

Diese kommt im Normalfall nicht sofort, sondern erst einige Wochen nach dem ersten Anstieg. 2011 und 2008 war der zweite Anstieg sehr viel ausgeprägter als der erste. 2015 dauerte es gleich ein halbes Jahr bis wieder konstant ruhiges Fahrwasser erreicht wurde.

Für Privatanleger lohnt es sich vermutlich noch etwas zu warten, wenn man nicht gerade vorhat, maximal auf Tagessicht zu handeln. Zudem ist der VIX im historischen Vergleich noch immer bzw. schon wieder sehr niedrig. Der langjährige Durchschnitt liegt bei 20. Dass wir jetzt sofort wieder Werte von 10 erreichen, erscheint unwahrscheinlich.

Wahrscheinlicher ist es, dass die Volatilität ab jetzt generell etwas höher sein wird. Bis sich die Sache einpendelt, bleibt der Markt für Privatanleger ein heißes Eisen. Bei professionellen Anlegern mag der Mut zwar schon wieder zurückgekommen sein, doch als Privatanleger muss man nicht alles nachmachen.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Wie immer sehr interessant!

Reden wir hier eigentlich noch von einer Börse oder nur noch von einem Spielcasino?