Der größte Spekulant der Welt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Politik kritisiert gerne, wie maßlos private Geldinstitute vor der Krise Risiken angehäuft haben. Wären Banken mit ihren Regeln strikter gewesen, dann hätte die Finanzkrise von 2008/09 in diesem Ausmaß nicht stattgefunden. Damit sich genau das in Zukunft nicht wiederholen kann, wurde die Regulierung verschärft. Banken müssen mehr Eigenkapital halten. Da sich das nicht in allen Bereichen lohnt, weil die Rendite zu klein ist, werden insgesamt weniger Risiken eingegangen.

Die Risiken, die Banken heute nicht mehr eingehen, sind nicht verschwunden. Dabei geht es nicht nur um Risiken, die aus spekulativen Geschäftsbereichen entstanden sind (z.B. Eigenhandel), sondern auch um Risiken aus dem Kernsegment. Das Kernsegment von Banken ist immer noch die Vergabe von Krediten, doch seit der Finanzkrise hat sich das geändert.

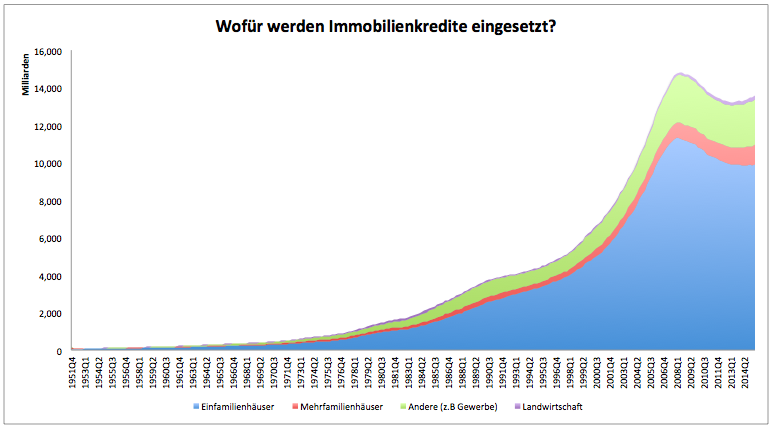

2008 lagen insgesamt 4,8 Billionen US Dollar an Immobilienkrediten in den Bankbilanzen. Diese Summe wurde auf 4,05 Billionen im Jahr 2013 reduziert. Heute steht die Summe bei 4,25 Billionen. Die Gesamtsumme aller Immobilienkredite liegt bei 13,6 Billionen Dollar. Das sind 400 Mrd. mehr als 2013. Die Hälfte des Wachstums wurde von Banken getragen, die andere Hälfte vom Staat.

Der Großteil der Kredite wurde für Wohneigentum (Ein- und Mehrfamilienhäuser) vergeben. Banken und auch der Staat sind somit besonders vom Wohl und Wehe der Finanzlage der Bürger abhängig. In Zeiten, in denen Reallöhne stagnieren und Gehälter in Bezug auf die Wirtschaftsleistung immer weniger ausmachen ist das bedenklich.

Als die Konsolidierung und das Deleveraging 2009 begann bauten vor allem Banken ihre Risiken ab. Das kann man vom Staat nicht behaupten. Während Banken fast 800 Mrd. an Risiken abbauten, reduzierte der Staat das Volumen um lediglich 200 Mrd., obwohl das Gesamtvolumen der Staatskredite höher war als jenes der Banken.

Die US Regierung ist der größte Kreditgeber der Welt. Mit über 5 Billionen an ausstehenden Immobilienkrediten hat der Staat einen Marktanteil von knapp 40%. Andere Risiken (z.B. Studienkredite) addieren sich zu weiteren 3,5 Billionen Dollar an direkten und indirekten Verbindlichkeiten auf. Die US Regierung hat im Bereich Handelsfinanzierung und Studienkredite in den vergangenen Jahren ordentlich zugelangt (Details dazu in einem früheren Artikel),

Der Staat sitzt inzwischen nicht nur auf einem Schuldenberg von 18 Billionen und hohen zukünftigen Verpflichtungen aus Sozialleistungen und Renten, sondern auch auf insgesamt 8,5 Billionen Kreditrisiko. Kommt die nächste Krise auf dem Häusermarkt, dann können schnell Verluste von 500 bis 1.000 Mrd. anfallen.

Während die nächste Krise noch nicht gleich um die Ecke wartet, ist das Risiko trotzdem vorhanden. Insbesondere ist kritisch, dass sich der Staat vor allem Subprime Kredite in die Bücher geholt hat. Banken fassen dieses Segment nicht mehr an. Den Staat stört das nicht. Er übernimmt einfach die Rolle des Subprime Kreditgebers im Immobilienbereich.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Eine Kleinigkeit, die irritiert: Den Steuerzahler als solchen sollte es doch in den USA eigentlich gar nicht geben. Es gibt doch auch Politiker in den USA, die den ganzen Tag mit der Verfassung in der Hand herum laufen und Wahlkampf damit machen. Spekulieren die tatsächlich darauf, alle Schieflagen, die über das Tagesgeschäft hinaus gehen, exportieren zu können? Zum Beispiel nach Europa? Mit schlauen Verträgen und Winkelzügen?

Da kann man ja nur sagen: Willkommen im Sozialismus !

Hmja, die Fed hält weitere 1,72 Bio an Hypothekenpapieren / MBS, die sind in der Aufstellung oben ja wohl noch nicht enthalten.

Sicherlich ein weiterer Grund, weshalb die Zinsen - zumindest von Seite der Fed - nicht wirklich signifikant steigen werden (ein oder zwei kleine Alibi-Zinserhöhungs-Ründchen zur Wahrung der "Glaubwürdigkeit" mal ausgenommen - aber selbst das bekommen sie ja aktuell nicht hin!).