Der DAX hat ein Yen-Problem

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Entscheidung der japanischen Notenbank am Morgen, ihre Geldpolitik nicht weiter zu lockern, hat nicht nur den japanischen Aktienmarkt unter Druck gesetzt und den Yen aufwerten lassen, sondern auch zu deutlichen Kursverlusten im DAX geführt.

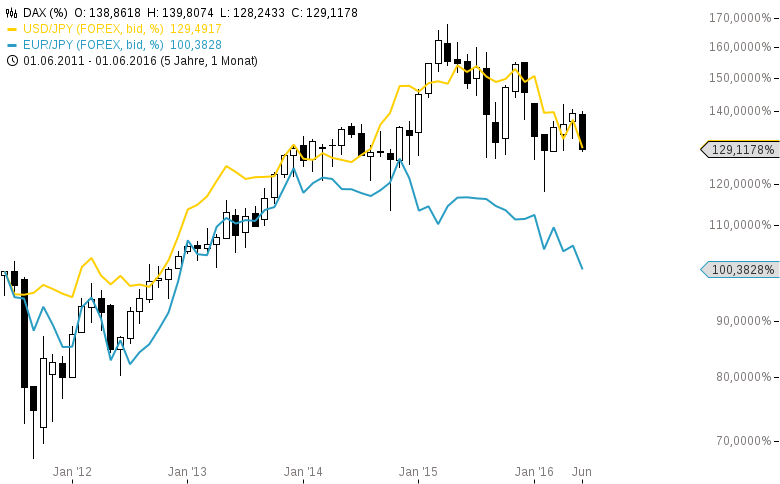

Das deutsche Börsenbarometer zeigt dabei nicht zum ersten Mal eine hohe Korrelation mit dem Yen. Immer, wenn die japanische Währung aufwertet, also Dollar und Euro gegenüber dem Yen an Wert verlieren, belastet das tendenziell auch den deutschen Aktienmarkt. Dies zeigt der folgende Chart, der neben dem DAX auch die Wechselkurse Euro-Yen (EUR/JPY) und Dollar-Yen (USD/JPY) zeigt.

Besonders hoch ist dabei die Korrelation zwischen USD/JPY und DAX. Das dürfte vor allem damit zu tun haben, dass der Euro in den vergangenen Jahren angesichts immer neuer EZB-Maßnahmen ein stärkeres Eigenleben führte und Bewegungen im Währungspaar EUR/JPY vor allem auf Einflüsse im Euro und weniger im Yen zurückzuführen waren.

In den vergangenen 52 Wochen betrug die Korrelation zwischen USD/JPY und DAX auf Wochenschlusskursbasis rund 53 Prozent. Mehr als die Hälfte der Bewegungen im DAX entsprachen also Bewegungen im Dollar-Yen-Wechselkurs.

Eine hohe Korrelation bedeutet nicht automatisch, dass auch eine Kausalität vorliegt. Allerdings gibt es tatsächlich einen Grund, warum Bewegungen im Yen einen hohen Einfluss auf andere Märkte haben. Die Zinsen in Japan befinden sich nämlich schon deutlich länger in der Nähe des Nullniveaus als in Europa und in den USA. Bereits vor dem Jahr 2000 experimentierte die japanische Notenbank mit der Nullzinspolitik.

Die seit dem Jahr 2000 durchgehend niedrigen Zinsen in Japan wurden auch von Spekulanten genutzt: Als in Europa und den USA die Zinsen noch einige Prozentpunkte höhe lagen, versorgten sich institutionelle Investoren und Hedgefonds in Japan mit Krediten, auf die sie keine Zinsen zahlen mussten. Dieses Geld floss als sogenannter Yen-Carry-Trade in alle Welt und wurde vor allem für Spekulationszwecke eingesetzt.

Doch obwohl auf die Kredite keine Zinsen fällig werden, tragen die Spekulanten ein großes Risiko: Wertet der Yen nämlich auf, also verlieren Dollar und Euro gegenüber dem Yen an Wert, so müssen sie, in Yen gerechnet, auch größere Summen zurückzahlen, als sie sich geliehen haben. Entsprechend werden Investitionen in aller Welt aufgelöst und riesige Summen fließen nach Japan zurück, wenn der Yen aufwertet.

Nachdem die lockere Geldpolitik der japanischen Notenbank seit 2012 den Yen deutlich geschwächt hatte, präsentiert sich die japanische Währung seit Sommer 2015 wieder deutlich fester, weil die japanische Notenbank mit einer weiteren Lockerung ihrer Geldpolitik zögert. Dies stärkt aber nicht nur den Yen (und lässt Euro und Dollar gegenüber dem Yen abwerten), sondern setzt auch den deutschen Aktienmarkt unter Druck.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Joo, seitdem ich GMT lese glaube ich auch an Chemtrails, safe.

Dabei trägt AH den kleinesten Anteil bei.

o.b. als reiner Kondensstreifen und der Rest ist Sky-Caching, fact.

Ich dachte immer ich wäre ein Zauberer und kann machen das die Luft stinkt,

Tyler und hy.Sudcamp stinken (Beef) manchmal (selten) besser...

USD/JPY spielt eine Rolle, der Dax ist dabei nicht einmal ein Stummelschwänzchen

am Pudel. Irgendwie fehlt einigen die Sicht auf ESX50.

Seltsam ist auch das Verhalten des Goldpreises. Die Minenaktien ziehen auch nicht mehr richtig mit. Brexitangst = Goldpreis hoch...Hmmm. Kann ich irgendwie nicht erkennen.

Genauso ist es. Insbesondere die letzten Tage ist dies ganz markant. Eine andere Kausalität wie z.B. Brexit- Angst kann ich bisher nicht erkennen. Einzig das USD/ Yen Verhältnis hat den DAX seit dem Absturz letzte Woche direkt beeinflusst

Herr Baron, ich verstehe Ihre Erklärung.

Aber was ich nicht verstehe, ist, daß man dann nicht den Yen durch den Euro ersetzt. Beide bieten Zinsen nahe bei Null. Dies würde auch den spread zwischen Eur und USD erklären. Dazu werden wegen der Risiken in den Märkten noch Positionen geschlossen.