DAX® - Ringen um die 18.000er-Marke

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Ringen um die 18.000er-Marke

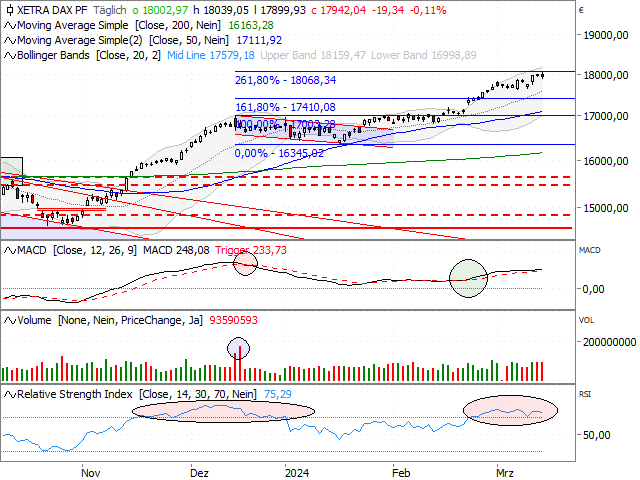

Den dritten Handelstag in Folge konnte der DAX® gestern ein neues Rekordlevel verbuchen. Mittlerweile steht das Allzeithoch der deutschen „blue chips“ bei 18.039 Punkten. In der Folge kamen allerdings leichte Gewinnmitnahmen auf, sodass das Aktienbarometer unter der Marke von 18.000 Punkten aus dem Handel ging. Trotz verschiedener heißgelaufener Indikatoren (z. B. RSI) sowie einer divergenten Entwicklung lässt sich noch keine Trendwende ausmachen. Die 261,8%-Fibonacci-Projektion der Atempause von Dezember/Januar (18.068 Punkte) definiert eine der wenigen verbliebenen Anlaufmarken auf der Oberseite. Im längerfristigen Kontext bildet die Kursentwicklung des vergangenen Jahres zudem eine trendbestätigende Schiebezone. Aus der Höhe dieser Fortsetzungsformation ergibt sich sogar ein Kursziel von rund 18.400 Punkten. Unter Risikogesichtspunkten markiert das alte Rekordlevel bei 17.879 Punkten eine erste Rückzugsmarke. Noch wichtiger sind für Anlegerinnen und Anleger indes die jüngsten Tiefpunkte bei gut 17.600 Punkten. Dieses Level kann deshalb als Absicherung herangezogen werden. Bei leicht schwächeren Vorgaben droht die Serie von neuen DAX®-Allzeithochs zum Wochenabschluss zu reißen.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

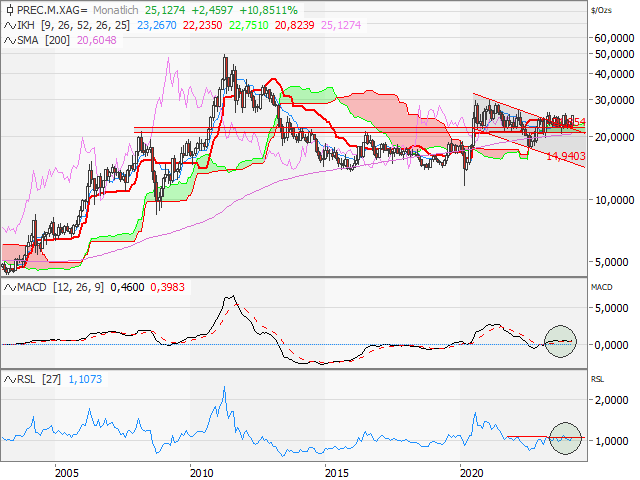

Idealtypisches Sprungbrett

Die Schwankungsarmut des Silberpreises während der letzten Jahre und das daraus resultierende aufgestaute Bewegungspotenzial hatten wir zuletzt bereits mehrfach diskutiert (siehe „HSBC Daily Trading“ vom 11., 7. und 5. März). In diesem Kontext liefert der langfristige Monatschart des Edelmetalls möglicherweise einige wichtige zusätzliche Erkenntnisgewinne. Doch der Reihe nach: Zunächst scheint der Silberpreis die Wolken-Unterstützung auf Ichimoku-Basis als Sprungbrett nutzen zu wollen. Auch wenn wir erst Mitte des Monats haben, so liegt auf dieser Basis – Stand heute – ein sog. „morning star“ vor. Als weiteres konstruktives Chartmuster bildet die Kursentwicklung der letzten Jahre eine Korrekturflagge (siehe Chart). Zusätzlich unterstreichen diverse Indikatoren (z. B. RSL, MACD) die gute Ausgangslage. Vor diesem Hintergrund definieren wir einen Anstieg über die Hochs bei rund 26 USD als wichtigen Katalysator. Gelingt dieser Befreiungsschlag, wäre im ersten Schritt der Weg bis zu den Mehrjahreshochs von 2020/21 bei 30 USD frei. Die o. g. Flaggenformation hält langfristig sogar ein Kursziel von rund 36 USD bereit. Um die gute Ausgangslage nicht zu gefährden, sollte der Silberpreis in Zukunft nicht mehr unter die Marke von 22 USD zurückfallen.

Silber (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Silber

Quelle: Refinitiv, tradesignal²

Kleiner Boden, großer (Doppel-)boden?

Seit Dezember 2022 fristet die PNE-Aktie ein Schattendasein an der Börse. In dieser Zeit musste der Titel einen Kursrückgang von 24,10 EUR bis in der Spitze auf unter 12 EUR hinnehmen. Aktuell ist das Papier aber wieder einen charttechnischen Blick wert, denn die Tiefpunkte bei 12,16/11,66 EUR bilden einen potenziellen Doppelboden. Die Rückeroberung der 38-Wochen-Linie (akt. bei 13,01 EUR) sowie der Spurt über die fallende Nackenlinie der unteren Umkehr (akt. bei 13,73 EUR) unterstreichen die aktuellen Trendwendeambitionen (siehe Chart). In die gleiche Kerbe schlagen derzeit diverse Indikatoren. So weisen RSI und MACD positive Divergenzen aus. Im Verlauf des Oszillators liegt als möglicher Vorbote sogar bereits eine abgeschlossene Bodenbildung vor. Aus der Höhe der Trendwendeformation ergibt sich ein rechnerisches Anschlusspotenzial von rund 2 EUR, welches sehr gut mit den horizontalen Barrieren bei 16 EUR harmoniert. Als engmaschige Absicherung auf der Unterseite ist dagegen die o. g. Glättungslinie prädestiniert. Ein Stop-Loss auf dieser Basis sichert gleichzeitig ein attraktives Chance-Risiko-Verhältnis.

PNE (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart PNE

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.