DAX: Es dürfte weiter abwärts gehen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Anleger sollten am deutschen Aktienmarkt weiter an der Seitenlinie verharren und auch im August nicht mit steigenden Kursen rechnen. Dies zeigt der Gebert-Indikator, der langfristig einer der zuverlässigsten Indikatoren für den deutschen Aktienmarkt ist. Mit aktuell einem von vier möglichen Punkten signalisiert der Gebert-Indikator weiterhin, dass Anleger nicht im DAX investiert sein sollten.

Deutliche Outperformance gegenüber dem DAX

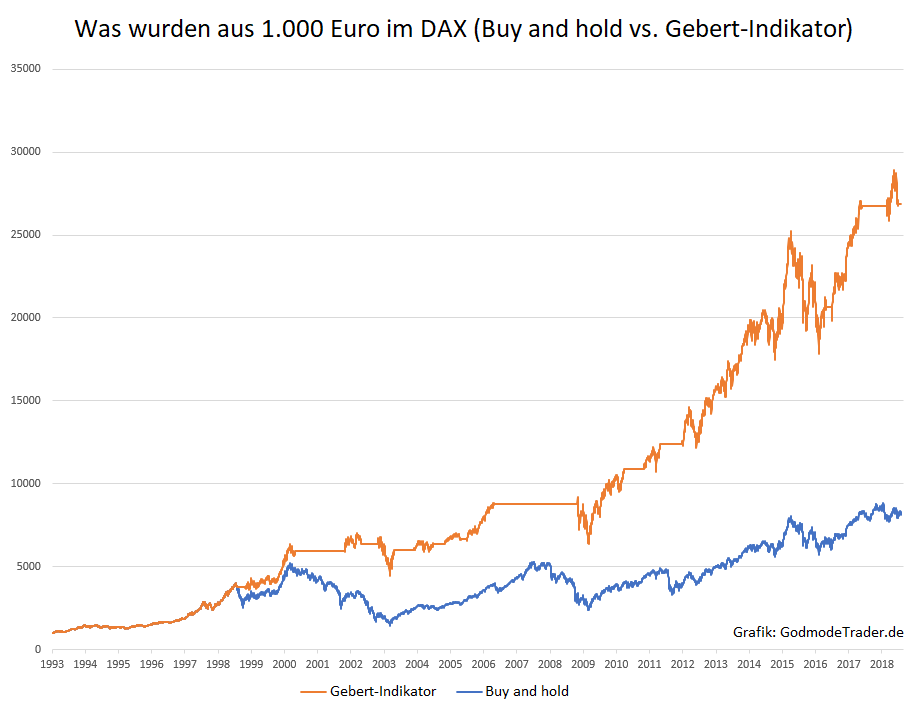

Der vom Physiker Thomas Gebert bereits in den 90er Jahren entwickelte "Börsenindikator Deutschland", heute meist als "Gebert-Indikator" bezeichnet, hat in den vergangenen Jahrzehnten die Entwicklung des DAX treffsicher prognostiziert. Seit Anfang 1993 hätten es Anleger mit der Strategie auf einen Gesamtgewinn von rund 2.600 Prozent gebracht und damit deutlich besser abgeschnitten als ein Buy-and-hold-Anleger. Wer einfach immer im DAX investiert war, zum Beispiel über einen Indexfonds oder ein Zertifikat, hätte es in der gleichen Zeit vor Kosten nur auf einen Gewinn von rund 700 Prozent gebracht. Aus 1.000 Euro, die Anfang 1993 investiert wurden, wären so im ersten Falls mehr als 27.000 Euro und im zweiten Fall nur rund 8.000 Euro geworden.

Die Gebert-Strategie erwirtschaftet ihre Outperformance gegenüber dem DAX vor allem dadurch, dass sie in schwachen Phasen nicht im Markt investiert ist. Nach dem Crash können Anleger deshalb mit einer geschonten Kapitalbasis wieder in den Markt einsteigen, während die ständig investierten Anleger teilweise kräftige Verluste zu verkraften haben.

So wird der Gebert-Indikator berechnet

Der Gebert-Indikator basiert auf drei fundamentalen und einem saisonalen Kriterium. Dabei kann der Gebert-Indikator zwischen null und vier Punkten schwanken. Steht der Indikator auf vier oder auf drei Punkten, ist der Anleger im DAX investiert (zum Beispiel über einen ETF oder ein Indexzertifikat). Steht der Indikator auf null oder einem Punkt, ist der Anleger nur im Geldmarkt investiert bzw. parkt sein Geld auf einem Giro- oder Tagesgeldkonto. Bei zwei Punkten wird die bisherige Positionierung beibehalten. Der Punktestand wird jeweils zum Monatsanfang überprüft.

Wir werden die einzelnen Punkte nun berechnet? Um die Punkte zu vergeben oder nicht zu vergeben muss der Anleger nur vier einfache Fragen beantworten:

- Leitzins: War die letzte Leitzinsänderung der EZB eine Zinssenkung? Falls ja, dann gibt es einen Punkt. Wenn die letzte Zinsveränderung durch die EZB eine Erhöhung war, gibt es null Punkte. Da die letzte Zinsveränderung der EZB eine Leitzinssenkung war (bereits im Jahr 2016), gibt es für dieses Kriterium aktuell weiterhin einen Punkt.

- Inflationsrate: Ist die von Eurostat ermittelte Inflationsrate für die Eurozone (HCPI, harmonisierter Verbraucherpreisindex) tiefer als im entsprechenden Monat des Vorjahres? Wenn die Frage mit "ja" beantwortet werden muss, gibt es einen Punkt, sonst null Punkte. Vorläufige Inflationsdaten werden nicht berücksichtigt, sondern nur die endgültigen Daten. Auf Basis der endgültigen Daten lag die Inflationsrate in der Eurozone im Juni bei 2,0 Punkten (nach vorläufigen Daten für Juli bereits bei 2,1 Prozent) und damit höher als ein Jahr zuvor, als die Inflationsrate nur 1,3 Prozent betrug.

- Euro/Dollar-Wechselkurs: Steht der Euro/Dollar-Kurs heute tiefer als vor einem Jahr? Wenn er tiefer steht, gibt es einen Punkt, sonst null Punkte. Auf Basis des Euro-Referenzkurses der EZB stand der EUR/USD-Wechselkurs Ende Juli mit 1,1736 geringfügig höher als ein Jahr zuvor (1,1727), weshalb es aktuell keinen Punkt für dieses Kriterium gibt. Inzwischen steht der EUR/USD allerdings wieder in der Nähe von 1,16. Verharrt er auf diesem Niveau, würde es für dieses Kriterium bereits im September wieder einen Punkt geben.

- Saisonalität: Befinden wir uns aktuell im Zeitraum zwischen 1. November und 30. April? Falls ja, gibt es einen Punkt, sonst null Punkte. Für die Saisonalität gibt es im August keinen Punkt.

Anleger sollten an der Seitenlinie verharren

Mit einem Punktestand von eins signalisiert der Gebert-Indikator für August, dass Anleger dem Aktienmarkt weiter fernbleiben und ihr Geld auf einem Tagesgeld- oder Girokonto parken sollten. Da die letzte Leitzinsveränderung durch die EZB eine Zinssenkung war (bereits im Jahr 2016), gibt es für den Leitzins weiterhin einen Punkt. Da Inflationsrate und EUR/USD-Kurs Anfang August höher standen als vor einem Jahr und wir uns außerdem im saisonal ungünstigen Zeitraum des Jahres zwischen Mai und Oktober befinden, gibt es sonst keinen weiteren Punkt.

Historische Daten zum Gebert-Indikator hat der Blogger "DAX-Jäger" im Internet veröffentlicht (siehe hier). Auf diesen Daten basiert auch der oben gezeigte Backtest für diesen Artikel.

Fazit: Der Gebert-Indikator signalisiert für August, dass Anleger dem deutschen Aktienmarkt weiter fernbleiben sollten. Anleger tun gut daran, ihr Geld auf einem Tagesgeld- oder Girokonto zu parken und den Sommer zu genießen. Spannend könnte es wieder im Herbst werden. Der EUR/USD muss nur auf dem aktuellen Niveau verharren, um im kommenden Monat wieder einen Punkt für den Gebert-Indikator zu ergeben. Den für ein Kaufsignal benötigten weiteren Punkt könnte spätestens die Saisonalität liefern, die ab Anfang November wieder „kaufen“ signalisiert.

Lesen Sie auch:

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

die Bib Boys in den klimatisierten Räumen - selten so gelacht - die Jungs sammeln irgendwann alle mal Flaschen für ne kleine weisse Strasse - träum weiter

Lief gut, ja. Ich halte es weiter.

Könnten man evtl eine Grundsatzdiskusion neu starten, um grundsätzlich zu klären, worauf der Börsenwert von Aktien beruht, siehe Apple heute und Facebook for ca. fünf? Tagen, wenn aus dem Nichts, plötzlich im Falle Facebook über 100 Mrd. $ sich in Luft aufgelöst haben? Die Börse ist eine Spielwiese, ein Casino und ein Pokerspiel! Pokerspiel a la Elon Musk. Der Pokert am meisten und Zuckerberg hat Eigenaktien für mehrere 100 Millionen vor bekanntgabe der Zahlen verkauft! Fader Beigeschmack, wie der Gute die Anleger und Facebooknutzer abgezockt hat! Livermoor: Das Spiel der Spiele...?

Wenn der Markt Religion vorzieht statt Fakten...

wie Schrieb Herr Gräfe, "jedes neue Hoch, als Ausstieg nutzen" Da hat er wohl nicht unrecht. Denn Religion wird niemals vollkommen sein, nur WAHRE FAKTEN und ZAHLEN!

Nur wenn man Zocker ist, begreift man den Kern der Aussage nicht.. Wenn Ihr von Buchhaltung keine Ahnung habt, ein Abendseminar mit Abi abschluss macht es möglich.

Und die Realität du erkennen wirst.. grüße Joda

Long sind die Fakten klar, der Markt glaubt nicht mehr an das unendliche Schuldsystem! Es gibt auch keinen Grund daran zu glauben, weil es Schwachsinn ist und mathematisch ein NULL SUMMEN SPIEL ist!

Der letzte der es kapiert, ist der größte Verlierer... Hallo Herr Kühn ;)

.

DAX crash long voraus 6 Monatsbasis

https://www.godmode-trader.de/...

Es liegt alles an den Amis, kacken die ab, geht es runter. Geht es bei denen hoch folgen wir denen leicht. Würde echt gerne wissen warum D Märkte so sehr am Arsch der Amis dran hängen. Sieht man an Tagen wenn dort zu ist, dann geht hier absolut gar nichts, 0 Vola.

Warum sollte man seine Positionen hedgen, wie die Großen es tun? Wenn einigermaßen kapitalisierte Anleger rausgehen würden, dann würde sich das Ganze nur noch mehr verstärken! Dies tun diese aber nicht, denn nach dem Auflösen der Hedge-Positionen im Herbst, wie es der Gebert-Indikator möchte, dann könnte man die Hedge-Gewinne richtig in günstige Kurse invesiteren! Die Heuschrecken arbeiten so nach diesem Motto!

Bei allem Respekt für Ihre redaktionele Arbeit und genauso dem Gebert-Indikator gegenüber, noch vor zwei Tagen haben die meisten Godmode-Analysten die 13.000er Marke gesehen und zum Marsch / Long geblasen! Heute herrscht Trauerstimmung, selbst Rocco Gräfe ist maßlos enttäuscht.... Ja, Ja, heute hui und morgen pfui! Und wenn alles heute steigt sehen wir nächste Woche 13.000?