DAX, DOW Jones - Unterscheiden Sie zwischen Indizes, die ausgebrochen sind und denen, die nicht ausgebrochen sind!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

Erwähnte Instrumente

Derzeit muß man strikt unterscheiden zwischen Indizes , die bereits über wichtige BUY Trigger ausbrechen konnten und damit mittelfristige Kaufsignale ausgebildet haben, - diese Indizes und Aktien aus diesen Indizes kann man kaufen -, und Indizes, die noch unterhalb ihrer BUY Trigger stehen. Bei letzteren gilt es geduldig die Signallage abzuwarten. Denn zunächst wirken besagte BUY Trigger als Widerstände, die Ausgangspunkt für Korrekturen sein können.

Im DOW Jones, S&P 500 Index und Nasdaq hatten wir es in den vergangenen Wochen mit einem ziemlichen Gewurschtel zu tun. Deswegen hatten wir uns auf die Kommentierung von Basiswerten konzentriert, für die bereits klare Signale vorliegen.

[Link "Aktien, die steigen ... Aktien, die ausbrechen - Teil 2" auf www.godmode-trader.de/... nicht mehr verfügbar]

Aktien, die steigen ... Aktien, die ausbrechen - Teil 1

Unsere professionell gemanagten Depots finden Sie unter anderem hier ...

Im beigefügten Videobeitrag (30 Min.) werden die Indizes unter die charttechnische Lupe genommen.

(A) Ausgebrochen sind die folgenden Indizes :

Im Technologiesektor imponiert der Internetsektor durch enorme Stärke, Google sei Dank, und der Semiconductor Index. Energieaktien bleiben sehr stark, Konsumwerte steigen, der Transportsektor steigt. Es zeichnet sich ein Trend ab, dass viele Sektoren außer den Banken anziehen.

(B) Abwärtstrend mit temporärer Stabilisierung liegt vor bei den Banken.

Die Banken scheinen sich auf dem aktuellen Niveau stabilisieren zu können. Kein Boden, aber eine Stabilisierung.

(C) Die folgenden Indizes bewegen sich unter relevanten Widerständen. Widerstände, die als BUY Trigger fungieren. Das heißt, dass erst deren Überwinden maßgebliche Kaufsignal generieren. DAX, Eurostoxx50, TecDAX, DOW Jones, S&P 500 Index, Nasdaq .

An den BUY Triggern entscheidet sich die weitere mittelfristige Kursverlaufsrichtung.

Seien Sie bei diesen Indizes, die noch vor ihren entscheidenden Signalen stehen, geduldig und behalten Sie einen kühlen Kopf. Lassen Sie andere Marktteilnehmer die Entscheidungen herbeiführen ...

Gehen wir auf Indizes der Gruppe (C) ein.

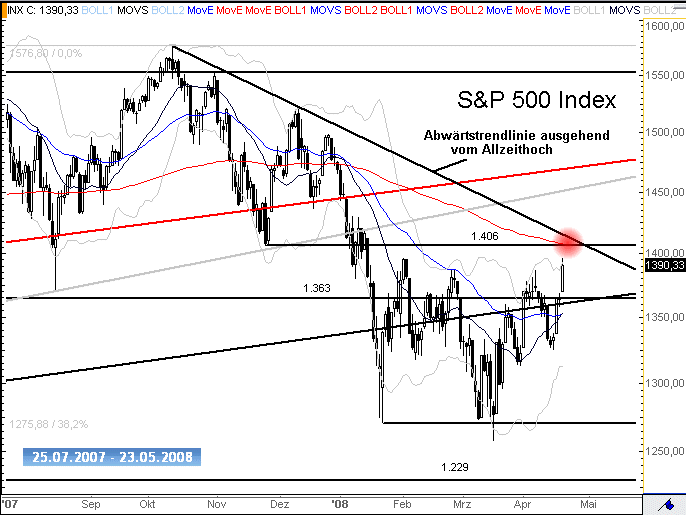

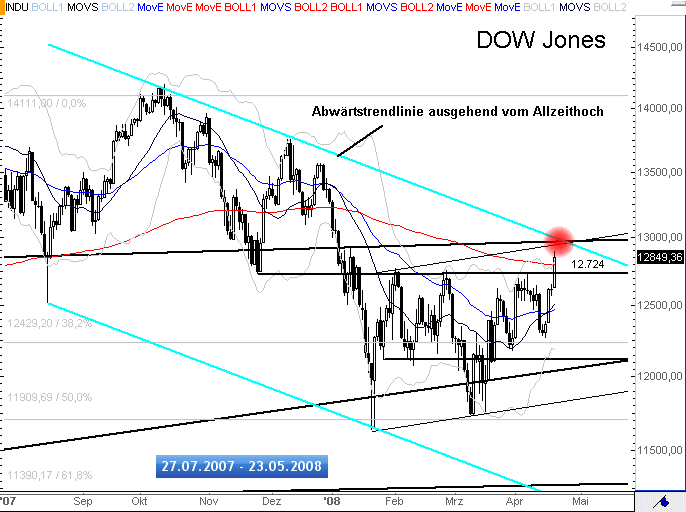

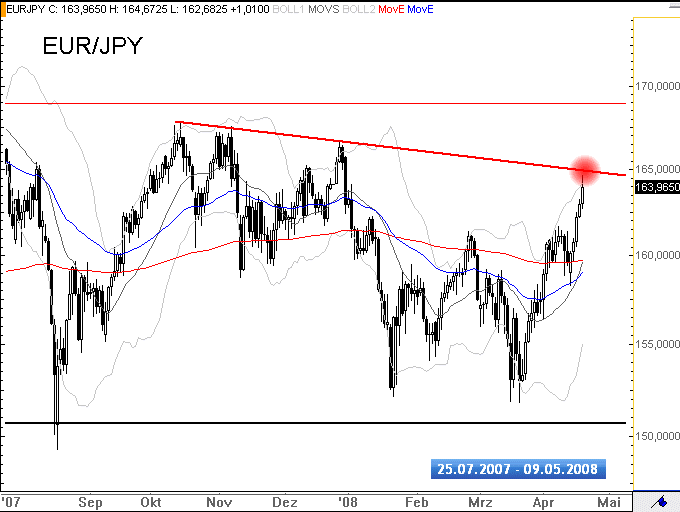

S&P 500 Index und DOW Jones stehen zeitgleich direkt unterhalb ihrer mittelfristigen Abwärtstrendlinien seit Oktober 2007. Im S&P 500 Index verläuft diese Widerstandslinie bei 1.410 Punkten und im DOW Jones bei 13.000 Punkten. Diese Abwärtstrendlinien stellen die direkten Trennlinien zwischen Bullen und Bären dar. Noch notieren die Indizes unter den Widerständen, also sind die Bären noch federführend und die Abwärtstrends intakt. Übrigens notiert auch das Währungsverhältnis Euro gegenüber Yen (EUR/JPY) unter einer analogen Abwärtstrendlinie. Das Währungsverhältnis weist bekanntermaßen eine erstaunlich hohe positive Korrelation zum DOW Jones auf.

Ausgehend von 1.406 kann der S&P 500 Index nach unten abprallen, ausgehend von 13.000 Punkten kann der DOW Jones nach unten abprallen, ausgehend von ca. 165 JPY kann EUR/JPY kurzfristig nach unten abprallen.

Die Bedingungen für charttechnische Kaufsignal sehen wie folgt aus:

Steigt der S&P 500 Index auf Wochenschlußkursbasis über 1.410 Punkte an, bedeutet dies ein Kaufsignal mit mittelfristigen Kurszielen im Allzeithochbereich von 1.550-1.570 Punkten.

Steigt der DOW Jones auf Wochenschlußkursbasis über 13.000 Punkte an, wäre dies im Sinne einer Kaufsignals mit Kurszielen im Allzeithochbereich von 14.200 Punkten zu werten.

Gelingt der also Anstieg über besagte Widerstände, übernehmen die Bullen wieder das Zepter. Über den Widerständen wären die Bullen wieder dominant mit den genannten Zielbereichen.

DOW Jones, S&P 500 Index und EUR/JPY stehen also zu Beginn dieser Woche direkt unter ihren als BUY Trigger fungierenden Widerständen.

DAX und Eurostoxx50 haben hingegen noch ordentlich Spielraum bis zum Erreichen der analogen Chartniveaus. Insofern einen gewissenen Nachholbedarf.

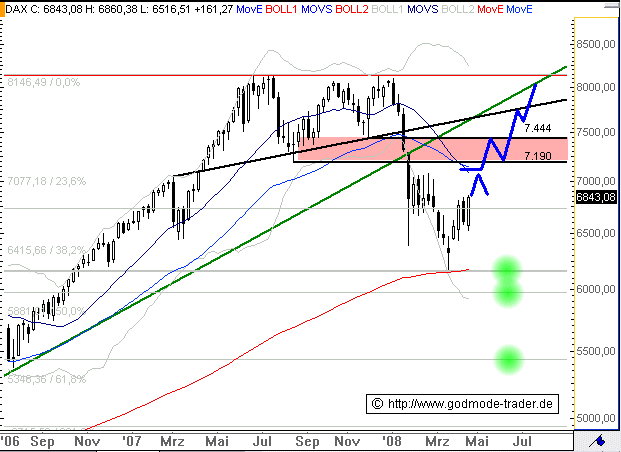

In den kommenden 1-2 Wochen dürfte der DAX bis 7.080-7.100 Punkte ansteigen können. Dort liegt sein sein BUY Trigger. Ausgehend von 7.100 Punkten ist mindestens ein kurzfristiger Rücksetzer, eine Konsolidierung wahrscheinlich. An der Marke von 7.100 Punkten entscheidet sich dann die weitere mittelfristige Kursverlaufsrichtung vom DAX.

Die Bedingung kann wie folgt formuliert werden :

Steigt der DAX auf Wochenschlußkursbasis über 7.100 Punkte an, generiert dies ein mittelfristiges Kaufsignal mit Kurszielen von 7.190, 7.444 und anschließend bis zu 8.000 Punkten.

Das Kursniveau von 7.100 Punkten stellt insofern die Trennlinie zwischen Bullen und Bären dar. Unter 7.100 Punkten ist die Korrektur seit Beginn dieses Jahres noch als intakt einzustufen. Unter der 7.100 Punktemarke sind die Bären federführend (was nicht heißt, dass einige Aktien aus dem DAX nicht aussichtsreich wären!)

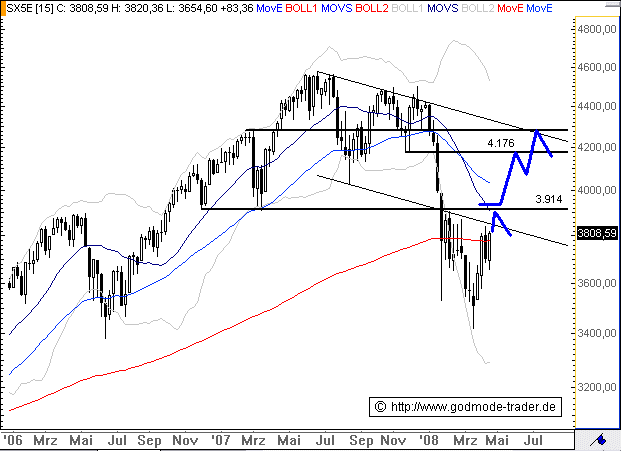

Der Eurostoxx50 dürfte in den kommenden 1-2 Wochen bis zu dem Kreuzwiderstand bei 3.914 Punkten ansteigen können. Dort besteht die Möglichkeit einer Konsolidierung. Ausgehend von 3.914 Punkten kann der Index wieder nach unten abprallen. Unter 3.914 Punkten ist der Eurostoxx50 weiter korrekturgefährdet.

So wie die 7.100 Punktemarke im DAX die Trennlinie zwischen übergeordneten Bullen und Bären darstellt, so stellt das Kursniveau von 3.914 Punkten im Eurostoxx50 die entscheidende Hürde nach oben dar. Kann sie auf Wochenschlußkurs überwunden werden, liegt das mittelfristige Kaufsignal mit Kurszielen von 4.176 und 4.275 Punkten vor. Die Bedingung ist also formuliert. Kann sie nicht erfüllt werden, wird auch nichts aus einer größeren Erholung.

Ein paar Worte zu den Rohstoffen.

Das Problem bei den Rohstoffen ist im Moment jenes, dass es schwierig ist abzuschätzen, aufgrund welcher Motivationslage die Marktteilnehmer handeln. Sind die Marktteilnehmer in Gold als Inflationsschutz investiert ? Hedgen sie sich einfach nur gegen den fallenden US-Dollar ab ? Oder spielen fundamentale Gründe eine maßgebliche Rolle, wie beispielsweise der Bedarf der Schmuckindustrie usw. ? Das Gleiche gilt für alle anderen Rohstoffpreisungen.

Welche Wirkung dürfte ein US-Dollar haben, der sich mehrwöchig kräftig erholen kann ? Dann könnte man schön sehen, welcher Teil der Preisung aufgrund fundamentaler Gründe wie beispielsweise einer vermehrten Nachfrage aus China und Indien zustandekommen ist und welcher einfach nur einen US-Dollar Hedge darstellte. Fakt ist, dass beispielsweise der explosionsartig verlaufende Anstieg der Reispreise mit dem steilen Abwertungsdruck des US-Dollars seit September 2007 zusammengefallen ist.

Öl und die anderen Energiefutures wie beispielsweise Natural Gas und Heating Oel weisen extreme relative Stärke. Der kurzfristig marginal aufwertende US-Dollar führte zu überschaubaren Abgaben im Ölpreis. Ganz anders die Situation bei einigen Soft Commodities und Agrar-Rohstoffen, die auf Sicht einiger Wochen regelrecht in sich zusammenfielen. Ganz anders auch die Situation bei den Edelmetallen Gold und Silber. Auch diese zeigten eine Überreaktion, ihre Preise kamen deutlich zurück.

Also Vorsicht! Wenn der US-Dollar aufwerten sollte, könnte dies die Rohstoffe schnell deutlich herunterholen.

Die US Notenbank müßte jetzt "nur" noch zugunsten des US Dollars intervenieren, die Rohstoffpreise würden deutlich zurückkommen, DOW Jones und S&P 500 Index auf dem Weg zu ihren Allzeithochs und die Welt wäre wieder in Ordnung als wäre nichts geschehen ...

Marktbeobachter mit Fokus auf Fundamentalresearch dürfen sich darüber ihre Köpfe zerbrechen, wir werten nach wie vor knallhart die vorliegenden Trends aus. Es ist die Masse der Marktteilnehmer und deren Transaktionen, die die Trends an den Märkten bestimmen und hier gilt es mitzuschwimmen.

Apropos Mitschwimmen ...

Ich kann mich erinnern, wie ich als kleines Kind in einem Fluß hinter dem Garten meiner Eltern voller Freude Stichlinge gefangen habe. Da ging es auch darum, reflexartig die Ausweichbewegungen der kleinen Stichlingschwärme zu erkennen, um an der richtigen Stelle mit dem Netz positioniert zu sein. Einige Ausweichbewegungen entgehen einem, andere nicht.

Das Auswerten der großen Indizes war in den vergangenen Wochen kein Zuckerschlecken. Mehrfach täuchte der Markt Ausbruchbewegungen an, sowohl nach unten und als auch nach oben. Der Fischschwarm änderte also mehrfach ruckartig seine Richtung. Aber er wird uns nicht entkommen, die Triggermarken sind genannt, die Netze sind positioniert. Zwischenzeitlich hatten wir uns mit anderen Fischschwärmen befaßt, die klar in eine Richtung schwammen, sprich ausgewählte Sektoren und Aktientitel ...

Übrigens. Unter dem Strich habe ich sehr viele Stichlinge gefangen und zuhause im Aquarium gehalten. In dem Aquarium waren auch Molche, Feuersalamander, Kaulquappen, Larven der Köcherfliege, usw. ... jetzt schweifen wir aber ein ganz kleines bißchen ab ...

Aber es geht schon in die richtige Richtung.

Sie merken, dass ich gelegentlich mit Anlehnungen an das Tierreich arbeite, um das Geschäft eines Börsenhändlers zu beschreiben. Shortseller, die wie Raubkatzen im Tierreich schwache und kranke Beute schlagen und damit den Weg des geringsten Widerstands gehen. Sprich, shorte Schwäche, shorte bestehende Abwärtstrends, shorte bereits angeschlagene Basiswerte. Und shorte nicht starke Aufwärtstrends. Letzteres wäre gerade so, als ob ein Löwenrudel den stärksten und wehrhaftesten Büffel aus einer Herde angreifen würde.

Und Mitschwimmen in Trends ist wichtig. Mitschwimmen in einem Schwarm von Barrakudas. Barrakudas sind Raubfische. Raubkatzen sind Jäger, Barrakudas sind Jäger. Ein Trader an den Finanzmärkten muß ebenfalls einen gesunden Jagdinstinkt entwickeln. Fressen und gefressen werden. Profit erzielen oder Verluste erleiden. Wo stehen Sie in der Nahrungskette ?

Machen wir jetzt aber mit den Rohstoffen weiter ...

Anbei einige aktuelle Charteinschätzungen zu großen Basiswerten aus dem Rohstoffsektor:

Ölpreis-Kursziele-von-120-130-140 $-Noch-Fragen-Kienzle?

[Link "GOLD-im-BIG-PICTURE-Hier-faellt-jetzt-die-Entscheidung" auf www.godmode-trader.de/... nicht mehr verfügbar]

[Link "SILBER-im-BIG-PICTURE-Kaufen-WENN ..." auf www.godmode-trader.de/... nicht mehr verfügbar]

Goldminenindizes-Da-mus-man-jetzt-ein-bischen-aufpassen

[Link "WEIZEN-Trader-aufgepast-Auf-temporaere-Erholung-setzen" auf www.godmode-trader.de/... nicht mehr verfügbar]

[Link "CO2-Future-Erst-zurueck-dann-der-große-Ausbruch?" auf www.godmode-trader.de/... nicht mehr verfügbar]

Und was den Euro anbelangt, so ist der Trend noch immer aufwärts gerichtet. Die Lage sollte aber weiterhin engmaschig beobachtet werden.

[Link "EURUSD-Zunaechst-Fehlausbruch-im-Euro-und-jetzt?" auf www.godmode-trader.de/... nicht mehr verfügbar]

Herzliche Grüße,

Ihr Harald Weygand

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.