Das ist der große Unterschied zu früheren Überbewertungsphasen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Langfristig gilt für Aktien, was auch für vieles andere gilt: Übertreibungen werden abgebaut und es findet eine Rückkehr zum Mittel statt. So wird sich auch die historisch hohe Bewertung des US-Aktienmarktes nicht für immer und ewig halten. Es ist keine Frage, ob der Markt zum Mittel zurückkehrt, sondern lediglich wann.

Anleger hören schon seit langem, dass der Markt hoch bzw. zu hoch bewertet ist. Wenn man Quartal um Quartal auf eine Korrektur der Bewertung wartet, diese aber partout nicht kommen will, beginnt man zu zweifeln. Der Glaube an die Rückkehr zum Mittel leidet. Stattdessen setzt sich der Gedanke fest, dass es dieses Mal anders ist und sich die Überbewertung als neue Normalität etabliert.

Vor solchen Gedankenspielen kann man nur warnen. Bestes Beispiel war der Crash von Wachstums- und Blankoscheckunternehmen. Noch Anfang 2021 war kein Preis zu hoch. Jetzt stehen die Kurse der meisten Aktien 80-90 % unter ihren Hochs. Es kommt immer, wie es kommen muss, auch wenn es vor allem Anleger, die neu an der Börse sind, nicht wahrhaben wollen.

„Dieses Mal ist es anders“ stellt sich als eine der gefährlichsten Überzeugungen an der Börse heraus. Für gewöhnlich ist es eben nicht anders. Das muss man aber präzisieren. Regelmäßig tappen Anleger in die Falle und rufen eine neue Zeitrechnung für bestimmte Marktsegmente aus. Das waren zur Jahrtausendwende Internetaktien und vor zwei Jahren Blankoscheckunternehmen und Wachstumswerte.

Die Blase musste platzen und ist geplatzt, aus dem überraschenden Grund, dass eben nicht alles anders war. Tatsächlich war alles so wie in früheren Übertreibungsphasen. Die Umstände waren exakt gleich. Unter gleichen Bedingungen erwarteten Anleger aber ein anderes Resultat (immer weiter steigende Kurse).

Man kann nicht erwarten, dass irrationale Übertreibungen anders enden als sie schon immer endeten, im Crash. Das bedeutet jedoch nicht, dass jede hohe Bewertung im Crash enden muss. Ändern sich die Umstände, ändert sich auch das Resultat.

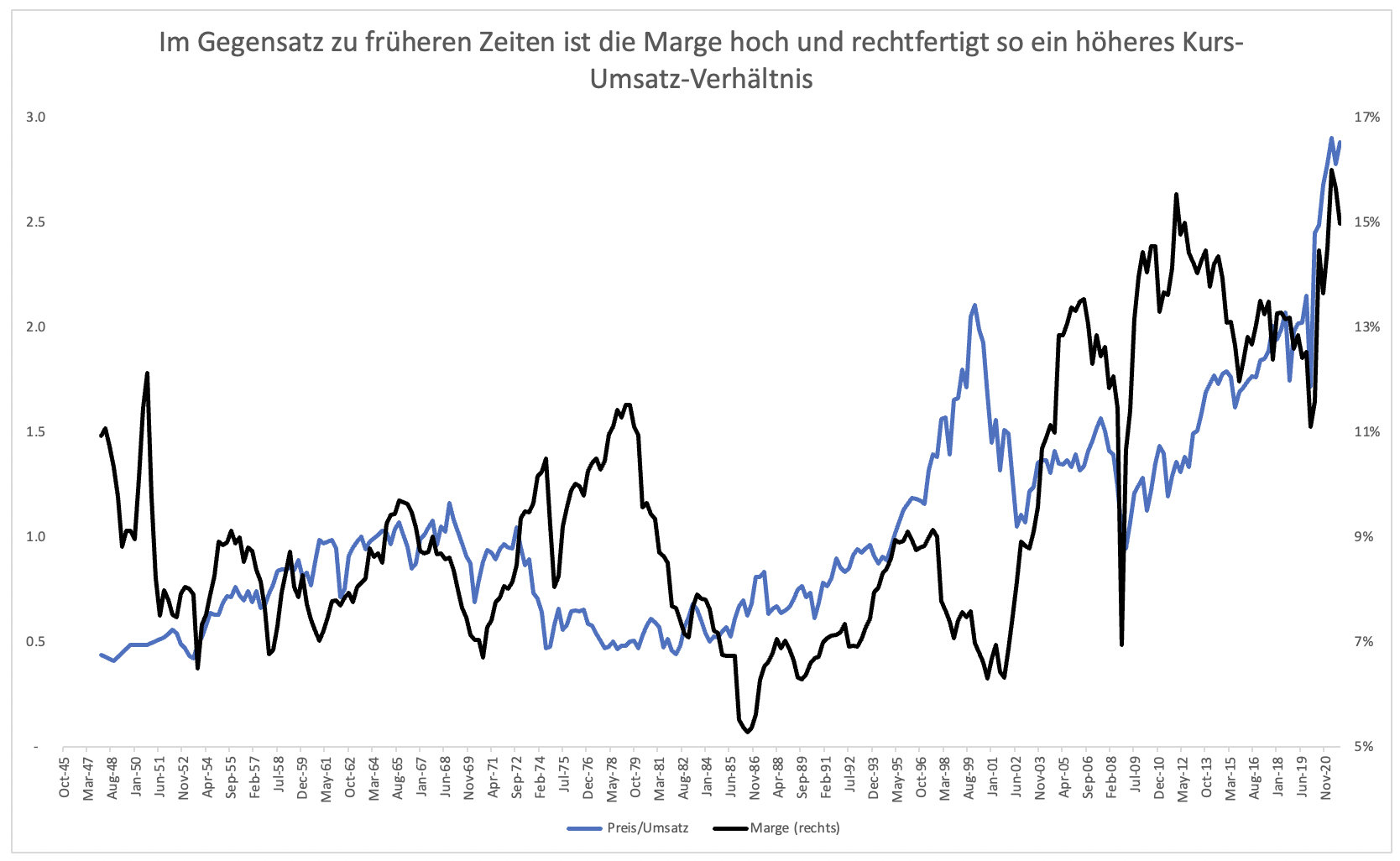

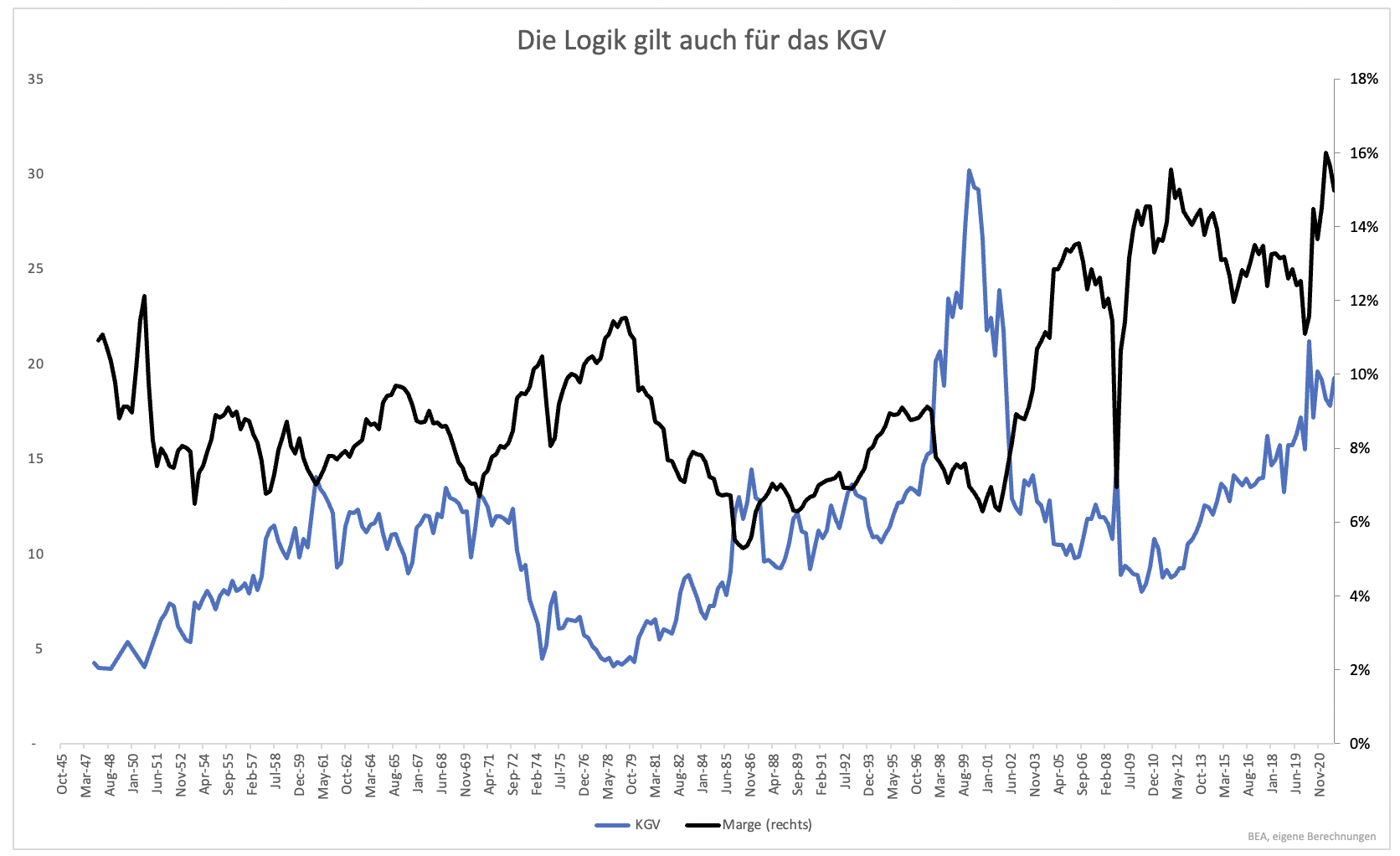

Für den Gesamtmarkt gelten zunächst Umstände, die eine Rückkehr zum Mittel vermuten lassen. Das Kurs-Gewinn-Verhältnis ist hoch. Von der Internetblase abgesehen ist es so hoch wie nie seit dem Zweiten Weltkrieg. Das Kurs-Umsatz-Verhältnis ist mit einem Wert von fast 3 sogar so hoch wie noch nie (Grafik 1).

Auf den ersten Blick kann das nur in Tränen enden. Die Umstände sind allerdings andere als in früheren Phasen. Zur Jahrtausendwende war der Markt hoch bewertet und Unternehmen hatten ungewöhnlich tiefe Gewinnmargen (Grafik 2). Auch das KGV mag hoch erscheinen, doch es ist bei rekordhohen Gewinnmargen hoch (Grafik 3).

Die Bewertung ist trotz sehr hoher Gewinnmargen nicht dauerhaft haltbar. Die Bewertung ist jedoch nicht so stark überzogen wie man anhand einzelner Bewertungsmaßstäbe denken könnte. Die Umstände sind anders und entsprechend ist auch das Resultat anders. Solange sich die Margen nicht signifikant ändern, die Ertragskraft und Eigenkapitalrendite also hoch bleibt, muss diese Phase nicht zwangsweise im Crash enden.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Wie immer super Artikel! Wie immer auch negativ. Hoffe baldigst auf ein vollumfänglich positives Fazit. :-)