Das Ende der goldenen Dekade der Zentralbanken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Die Entscheidung der amerikanischen Notenbank in der letzten Woche war nicht nur ein kurzfristiger Schock. Sie hat auch längerfristige Auswirkungen.

- Die Ereignisse sind ein schlechtes Omen für die Zeit, wenn die Inflation wirklich ansteigt und die Geldpolitik dann gegensteuern muss.

- Das alles gilt bisher nur für die Federal Reserve. Es strahlt aber auch auf andere Notenbanken aus.

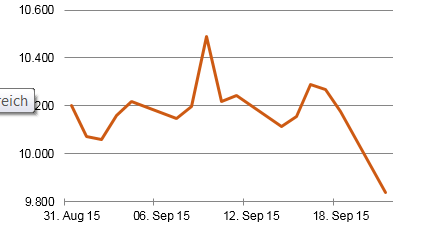

In der letzten Woche wurde in der Geldpolitik der Nachkrisenzeit eine neue Phase eingeleitet. Die Notenbanken wurden von dem Sockel gestoßen, auf dem sie viele Jahre gestanden hatten. Auslöser war der Beschluss der amerikanischen Notenbank, in der Frage der Leitzinsen vorerst noch keine Entscheidung zu fällen. Das hat viele enttäuscht. Er führte zu einem regelrechten Absturz der Aktienindizes. So abgestraft wurde eine Zentralbank noch selten. Glücklich nur, wer Bonds hatte. Deren Kurse legten zu.

Absturz des DAX nach der Entscheidung

der Federal Reserve

Quelle: Bloomberg

Bei den Ereignissen ging es in erster Linie nicht um die Sachfrage, ob die Zinsen angehoben werden sollen oder nicht. Für beides gibt es gute Gründe. Für beides hätte der Markt Verständnis gehabt. Niemand hätte auch kritisiert, wenn die Amerikaner mit Hinweis auf die prekäre Lage in China und in den anderen Schwellen- und Entwicklungsländern ihren Beschluss zurückgestellt hätten. Keiner will einen Parforce-Ritt um jeden Preis. Schon gar niemand will eine Weltrezession riskieren. Freilich sind die Risiken der internationalen Konjunktur nicht erst in den letzten Tagen aufgetaucht. Darauf hätte man die Märkte schon in den Wochen davor vorbereiten können. Man hätte sie gar nicht erst in dem Glauben belassen müssen, im September werde eine Entscheidung getroffen.

Was die Märkte wirklich getroffen hat, war das Zögern der Notenbank. Die Chefin der Federal Reserve Janet Yellen erklärte in ihrer Pressekonferenz ausdrücklich, dass die wirtschaftliche Entwicklung eigentlich für höhere Leitzinsen spräche. Die Notenbank wolle aber, so formulierte sie, gleichwohl noch etwas warten, um "noch mehr Sicherheit" für ihre Entscheidung zu bekommen.

Das zeigte, dass sie nicht den Mut hat, "Leadership" in der Geldpolitik zu übernehmen und die Märkte auf dem schwierigen Weg aus der Nullzinspolitik heraus zu führen. Nicht sie gibt der Wirtschaft und den Märkten die Richtung vor. Ihre Politik hängt vielmehr davon ab, wie sich die weitere Entwicklung bei der Beschäftigung und der Inflation vollzieht. Statt "Forward Guidance" gibt es "Forward Guessing" (statt Orientierung über den künftigen Kurs der Politik Rätsel über die Zukunft). Dazu braucht man aber keine hochbezahlte Notenbank. Sich so in die Abhängigkeit von den Märkten zu begeben ist gerade in einem Land wie den USA, wo Leadership eine so große Rolle spielt, ein schwer wieder gut zu machendes Manko.

Es ist auch kein gutes Omen für die Zukunft. Wenn sich die Zentralbank schon bei dem ersten kleinen Schritt zur Zinserhöhung so schwer tut, wie soll das erst werden, wenn es in der Gesamtwirtschaft wirklich brenzlig wird und die Inflation bekämpft werden muss?

Warum ist Leadership so wichtig? Konjunktur und Wachstum in einer Volkswirtschaft hängen in monetären Dingen von zwei Faktoren ab. Der eine ist die rein quantitative Geldpolitik. Wenn die Zinsen steigen, dann bremst das die wirtschaftliche Entwicklung. Das ist unmittelbar einsichtig.

Allerdings hat sich dieser Zusammenhang durch die vielen Jahre ultralockerer Geldpolitik abgenutzt. Die niedrigen Zinsen wirken nicht mehr oder besser: Sie wirken nicht mehr so wie früher. Manche führen die Investitions- und Wachstumsschwäche der letzten Jahre auch darauf zurück, dass die Unternehmen durch Nullzinsen und überschießende Liquidität unsicherer geworden sind. Sie fürchten, dass sich Blasen entwickeln könnten, die das Ergebnis ihrer Investitionen konterkarieren könnten.

Umso wichtiger ist der zweite Faktor, die Psychologie. Jeder kennt den Spruch, dass Konjunktur zu "50 % Psychologie" ist. Die Notenbanken müssen durch ihr Handeln und durch ihre Worte den Investoren das Zukunftsvertrauen wieder geben, das sie in den letzten Jahren verloren haben.

Dass sie das können, haben sie in der Vergangenheit gezeigt. Sie sind in den letzten Jahren zu Stars der Wirtschaftspolitik aufgestiegen. Sie haben sich viel Vertrauenskapital aufgebaut. Ohne sie wäre der Weg aus der Krise schwerer gewesen. Jetzt müssen sie ihr Können auch in der umgekehrten Richtung beweisen. Wenn sie da schon beim ersten Schritt keine Verantwortung übernehmen und keine Richtung geben, dann ist das ein schlechtes Omen. Es verunsichert die Investoren und die Märkte und bremst das Wachstum.

Das bezieht sich bisher nur auf die amerikanische Federal Reserve. Die Europäische Zentralbank hat bisher Leadership gezeigt, auch wenn ihr Kurs umstritten ist. Das gilt vor allem für eine Ausweitung des Wertpapierankaufsprogramms, das sie jetzt zu erwägen scheint. Mit dem Problem einer Normalisierung der Geldpolitik war sie bisher nicht konfrontiert. Es ist zu hoffen, dass sie aus den Erfahrungen der Amerikaner lernt und, wenn es auch hier so weit ist, dann nicht so wie die Fed "einknickt".

Für den Anleger

Es hat sich gezeigt, dass auch Zentralbanken keine "sichere Bank" mehr sind, auf die man sich verlassen kann. Freilich muss man die Kirche im Dorf lassen. Die Märkte werden sich nach dem Schock des 17. Septembers wieder erholen und werden auch wieder nach oben gehen. Dies insbesondere, wenn die Fed die Zinsen im Oktober oder Dezember doch noch erhöhen sollte. Es wird jedoch lange dauern, bis die Notenbank den Reputationsschaden wieder gut gemacht hat. Ich vermute, dass dies der Wirtschaft und den Märkten noch gerau-me Zeit anhängen wird – in den USA aber auch in den anderen Industrieländern. Sie werden sich insgesamt schlechter entwickeln als bisher erwartet.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

Hallo Herr Hüfner,

na, trauen Sie sich mal wieder mit einem Kommentar aus der Deckung ... ???

Zu Ihrem letzten Kommentar vom 09.09: Konjunkturprogramm für Deutschland

Was ich Ihnen hoch anrechne ist folgendes:

Sobald kritische Kommentare unter Ihrem Beitrag standen, (kaum jemand teilte Ihren Lobgesang auf die nach Deutschland kommenden Flüchtlinge) wurde gleich ZENSUR geübt und alle Kommentare gelöscht bzw. sie waren nicht mehr lesbar.

Es ist schön zu wissen, dass wir in einem Land leben, in dem Meinungsfreiheit groß geschrieben wird.

Ein HOCH auf unsere Demokratie und die gelebte Meinungsfreiheit, die nur genehme Meinungen zulässt.

Danke nochmal für Ihren überaus verlogenen Beitrag ...