Darum könnten vier Zinssenkungen nicht ausreichen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Am Montag erläuterte ich in diesem Beitrag, warum vier Zinssenkungen im Jahr 2024 plausibel erscheinen. In diesem Artikel nun möchte ich einige Argumente anführen, die gegen diese These sprechen.

Was auf den ersten Blick positiv wirkt, ist auf den zweiten nicht einmal annähernd ein Grund zur Freude. Der Aktienmarkt freut sich kurzfristig dennoch. Zinssenkungen sind besser als keine Zinssenkung, so die Logik. Die Logik ist allerdings fehlgeleitet. Anleger haben derzeit nur den nominalen Leitzins im Blick. Da die Inflation tendenziell sinkt, steigt der Realzins, wenn die Zinsen gleich bleiben.

Der Inflationsrückgang im kommenden Jahr liegt mit hoher Wahrscheinlichkeit im Bereich von einem Prozentpunkt. In der gleichen Größenordnung werden Leitzinssenkungen erwartet. Unterm Strich tut sich also nichts. Das ist eine schlechte Nachricht. Das Wirtschaftswachstum ist zwar robust, aber es kühlt sich ab. Gleichzeitig beginnt die Arbeitslosenrate langsam anzusteigen. Die Industrieproduktion stagniert oder geht zurück.

Euch gefallen meine Beiträge? Sie erscheinen vorrangig bei stock3 Plus. Testet dieses redaktionelle Premiumangebot gerne einen Monat risikofrei mit dem Code STARTPLUS.

Solange Verbraucher weiterhin konsumieren, kann dies der Börse gleichgültig sein. Am Ende bestimmt der Konsum, wie es der Wirtschaft und dem Aktienmarkt geht. Mit jedem Monat, der vergeht, schrumpft allerdings das Ersparte aus den Pandemiejahren. Währenddessen steigt die Zinsbelastung, sei es über Kreditkartenschulden oder der Refinanzierung von Hypotheken.

Ein Realzins, der nicht zurückgeht, sondern stabil bleibt, selbst wenn der nominale Zins fällt, ist zu hoch. Der Leitzins muss schneller zurückgehen als die Inflation. Andernfalls entfalten Zinsen eine immer größere Bremswirkung. Anleger könnten sich über die Zinsveränderungen im kommenden Jahr zu früh freuen. Sie sehen besser aus als sie sind.

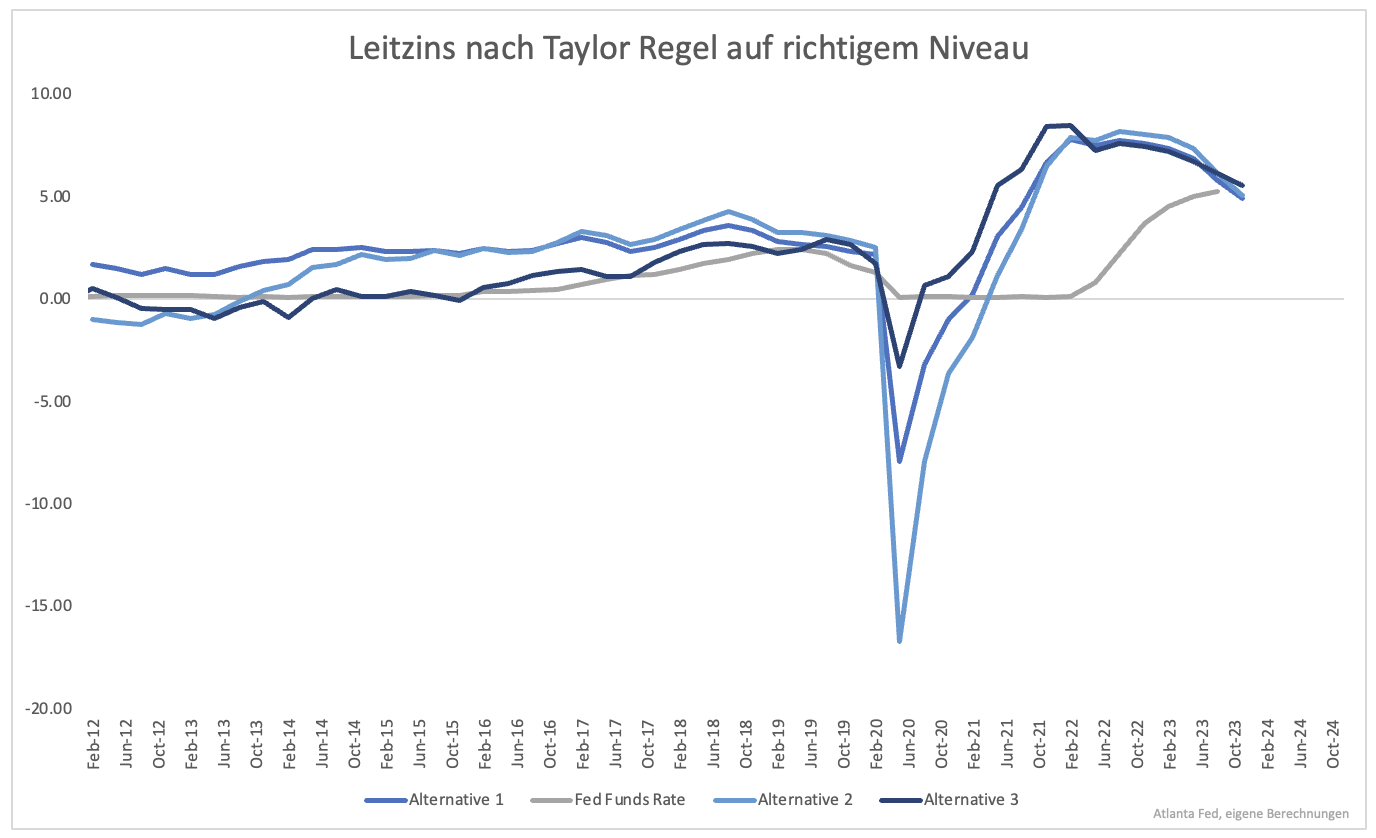

Grundsätzlich ist der Leitzins aktuell auf einem angemessenen Niveau. Eine exakte Wissenschaft ist dies nicht. Betrachtet man den Zins, der zur Erreichung des Inflationsziels und einer Wirtschaft, die nach Potenzial wächst, gelten muss, ergibt sich ein erfreuliches Bild. Dieser Zins (nach Taylor berechnet) stimmt mit dem tatsächlichen Leitzins derzeit überein (Grafik 1).

Der Trend ist abwärts gerichtet. Das spiegelt auch die Zinserwartung wider. Der Leitzins soll 2024 auch sinken. Wo genau der Zins liegen sollte, ist natürlich umstritten. Zur Berechnung des angemessenen Zinsniveaus sind mehrere Variablen notwendig, von denen sich einige nur schätzen lassen. Dazu gehört etwa das Wachstumspotenzial der Wirtschaft. Die Notenbank schätzt dieses langfristig auf 1,8 % pro Jahr. Keiner weiß, ob dieser Wert in der Realität nicht doch bei 2 % oder gar nur einem Prozent liegt.

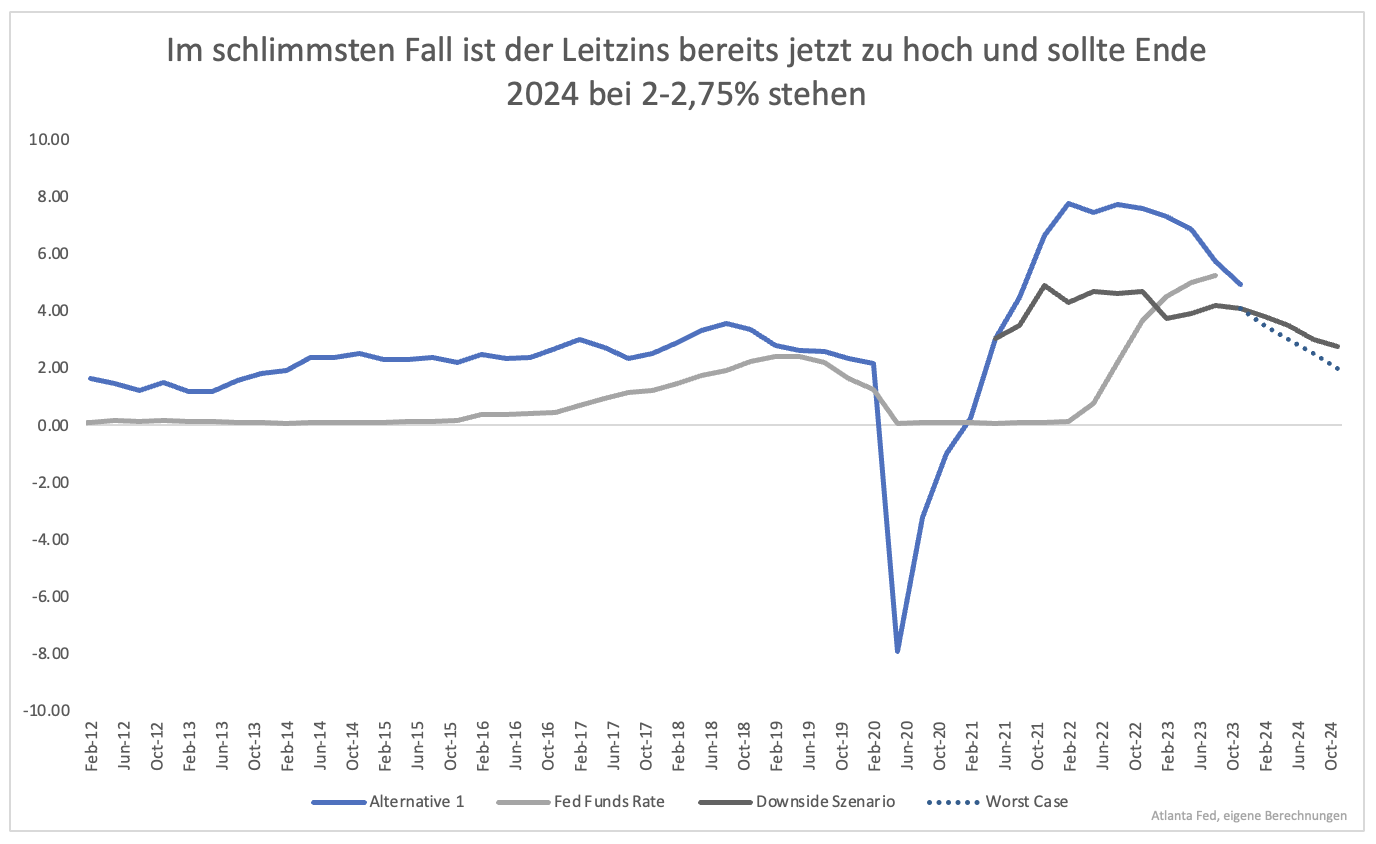

Mit Annahmen, die noch im realistischen Bereich liegen, lässt sich auch ein anderer Zins berechnen. In Grafik 1 sind drei Alternativen dargestellt, die einzelne Faktoren leicht variieren. In Grafik 2 liegen die Schätzungen so, dass der untere Rand der möglichen Bandbreite dargestellt wird. Irren Ökonomen mit der Konsensschätzung, sollte der Leitzins schon jetzt tiefer stehen und Ende 2024 im Bereich von maximal 2,75 %. In einem Worst Case wäre selbst das zu hoch und ein Leitzins über 2 % wäre zu viel. Das ist eine enorme Differenz zu der aktuellen Zinserwartung. Der Leitzins, selbst wenn er viermal gesenkt wird, könnte sich als deutlich zu hoch herausstellen. Vier Zinssenkungen sind dann nicht annähernd genug.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Wie Sie schreiben, handelt es sich z. B. bei der Zinsbetrachtung nach Taylor (Grafik 1) nicht um eine exakte Wissenschaft. Allgemein arbeitet die Finanzmathematik mit Modellen bei denen viele Bedingungen vorausgesetzt werden. Leider treffen diese in der Realität nicht immer zu, wie z. B. beim der Black-Scholes-Modell zur Berechnung der Optionsprämien. So wurden die Risiken z. B. aufgrund von Black-Swan-Ereignissen stark unterschätzt. In der Realität treten diese weit häufiger auf, als mathematisch angesetzt wurde. Außerdem gehen diese Modelle oft von einem "idealen" Markt aus. Dies ist aufgrund vielfältiger, politischer Eingriffe aber nicht der Fall. Trotzdem "funktionieren" diese Modelle eine Zeit lang sehr gut, da alle relevanten Finanzmarktakteure mit diesen Modellen arbeiten bzw. daran glauben. Zusammengefasst:

die Zukunft lässt sich mathematisch nicht vorausberechnen.

Die Notenbanken tragen dem nun Rechnung, indem sie sich im Prinzip alle Möglichkeiten (Zinssenkung, Zinserhöhung, Zins-Plateau) offenlassen. Dies trägt auch der heutzutage wesentlich instabileren und volatileren Welt (z. B. geopolitische Ereignisse) Rechnung. Nach der künstlichen, marktkonträren Niedrig- und Negativzinsphase lässt man dem Zins nun wieder seine elementare Steuerungsfunktion ausüben.

Die durch QE extrem vergrößerte Geldmenge und die exponentiell ansteigende Staatsverschuldung (aktuell über 33 Billionen USD in den USA) werden aber weiterhin hohen Inflationsdruck erzeugen. Die Überwälzung (Mieten, Pachten) der asset-price Inflation von den Immobilen auf die Realwirtschaft ist noch längst nicht abgeschlossen. Belastend kommen "Zweitrundeneffekte" (z. B. kräftige Erhöhung der Versicherungsprämien) und eine in Gang kommende Lohn-Preis-Spirale hinzu.

Es ist nicht zu erkennen, wie man die Inflation nachhaltig in den Griff bekommen kann, ohne einen extremen Wirtschaftseinbruch in Kauf zu nehmen; mit anderen Worten, wie man der Stagflation entkommen kann. Im Zweifelsfall wird die Politik wohl weiter den (kurzfristig) bequemen Weg der Verschuldung gehen und die zwangsläufig hohe Inflation in Kauf nehmen.