Crash bei Highflyer-Aktien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 16.306,72 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Deka STOXX® Europe Strong Growth 20 UCITS ETFKursstand: 66,420 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 16.306,72 Pkt (Nasdaq)

- Deka STOXX® Europe Strong Growth 20 UCITS ETF - WKN: ETFL03 - ISIN: DE000ETFL037 - Kurs: 66,420 € (L&S)

- Deka STOXX® Europe Strong Value 20 UCITS ETF - WKN: ETFL04 - ISIN: DE000ETFL045 - Kurs: 24,840 € (L&S)

- Deka STOXX® Europe Strong Style Composite 40 UCITS ETF - WKN: ETFL05 - ISIN: DE000ETFL052 - Kurs: 43,030 € (L&S)

An den vergangenen beiden Tagen ist es bei den Aktien schnell wachsender Unternehmen zu einem regelrechten Blutbad gekommen. Während die Aktienmärkte insgesamt nachgaben, waren Wachstumswerte von dem Sell-off besonders stark betroffen.

Dies zeigt etwa ein Blick auf die Kursveränderungen im Nasdaq-100. Allein 20 Komponenten dieses von Technologie- und Wachstumswerten geprägten Index büßten seit Freitag mehr als fünf Prozent ein. Ganze sechs Werte verloren sogar in nur zwei Handelstagen mehr als 10 Prozent.

Besonders stark betroffen waren die Aktien von Zoom Video, nachdem das Unternehmen Quartalszahlen vorgelegt und mit einem schwächer als erwartet ausgefallenen Ausblick enttäuscht hatte. Mit dem Papier ging es um mehr als 19 Prozent nach unten. Aber es erwischte auch Aktien von Unternehmen, bei denen es keine offensichtlichen Neuigkeiten gab. So stürzten etwa die Aktien von Okta ohne Nachrichten um mehr als 18 Prozent ab. Das Unternehmen ist ein Anbieter von Identitätsmanagement-Software.

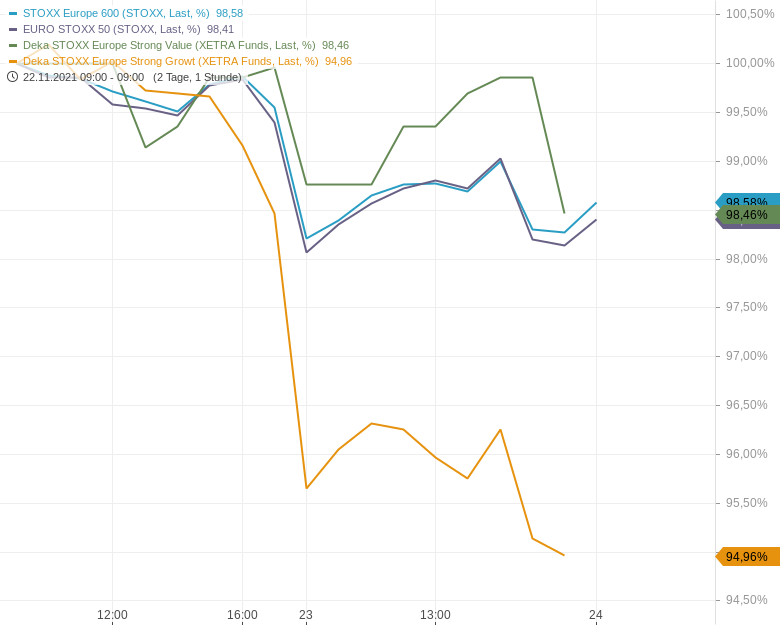

Auch in Europa standen Aktien von Wachstumswerten unter besonderem Verkaufsdruck. Dies zeigt ein Vergleich zweier ETFs, die in Wachstums- bzw. Value-Aktien investieren. Wachstumsaktien (Growth-Aktien) sind Anteilsscheine von Unternehmen, die ein besonders hohes Umsatz- und Gewinnwachstum vorweisen und deshalb in der Regel auch anhand von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV) hoch bewertet sind. Value-Aktien haben hingegen fundamental niedrigere Bewertungen, wachsen aber entsprechend auch schwächer.

Wie der folgende Chart zeigt, stürzte der Deka Stoxx Europe Strong Growth ETF, der in die 20 "reinsten" Growth Unternehmen in Europa investiert, seit Freitag um insgesamt mehr als fünf Prozent ab. Der Deka Stoxx Europe Strong Value ETF, der in die 20 "reinsten" Value-Werte investiert, verlor hingegen weniger als zwei Prozent.

Verantwortlich für den Sell-off waren unter anderem steigende Marktzinsen in den USA, nachdem US-Notenbankchef Jerome Powell von US-Präsident Joe Biden am Montag für eine zweite Amtszeit nominiert wurde. Manche Beobachter hatten auf eine Nominierung der Ökonomin Lael Brainard gehofft, die für eine besonders lockere Geldpolitik eintritt. Unter Brainard würde die Fed in den kommenden Jahren die Zinsen wohl langsamer anheben als unter Powell, so die Erwartung. Wachstumsunternehmen profitieren in besonderem Maße von niedrigen Zinsen, weil diese Unternehmen einen Großteil der erwarteten Gewinne erst in der ferneren Zukunft erwirtschaften und diese Gewinne bei niedrigeren Zinsen weniger stark abgezinst werden müssen, wenn im Rahmen einer Unternehmensbewertung ein Gegenwartswert dieser Gewinne berechnet wird.

Inzwischen erwarten die Märkte, dass die US-Notenbank den Leitzins bis Ende 2022 zwei Mal oder sogar drei Mal um jeweils 0,25 Prozentpunkte anheben dürfte. Aktuell liegt der Leitzins in einer Spanne zwischen 0 und 0,25 Prozent. Bis Ende 2022 dürfte er den Erwartungen der Märkte zufolge auf eine Spanne von 0,50 bis 0,75 Prozent oder sogar auf 0,75 bis 1,00 Prozent steigen. Die Märkte gehen davon aus, dass die Fed deutlich schneller an der Zinsschraube drehen wird, als dies die Notenbank selbst bisher signalisiert hat.

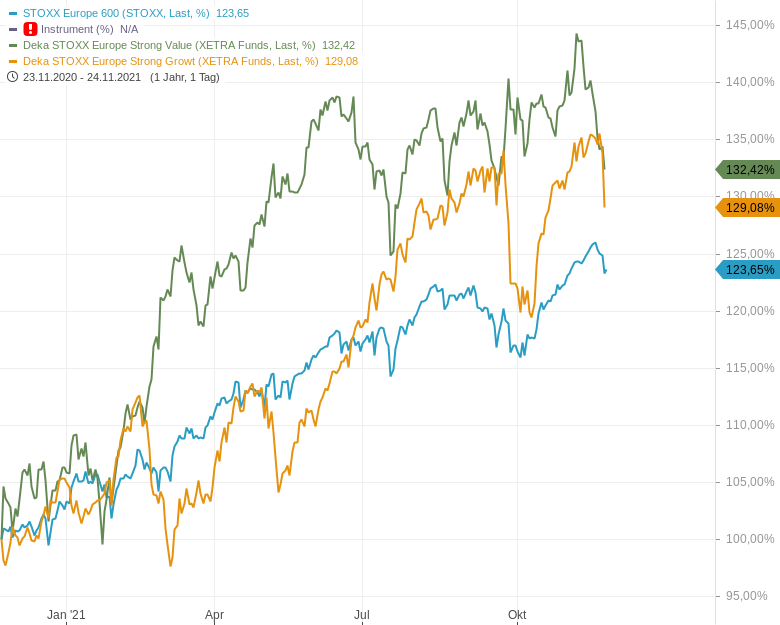

Ob es sich bei der Unterperformance von Growth-Aktien nur um ein kurzfristiges Phänomen handelt und die Anleger schon bald wieder auf die Highflyer-Aktien setzen werden, bleibt abzuwarten. Seit Ende 2020 hatte die Hoffnung auf ein Ende der Corona-Pandemie in mehreren Episoden immer wieder Value-Aktien befeuert und Growth-Aktien ausgebremst.

Obwohl Growth-Aktien insbesondere im zweiten und dritten Quartal 2021 eine wie gewohnt starke Performance zeigten, schnitten Value-Aktien in Europa in den vergangenen 12 Monaten insgesamt besser ab als Growth-Aktien, wie der längerfristige Vergleich der oben genannten ETFs zeigt.

Entscheidend dürfte auch die Entwicklung des Gesamtmarktes sein. Sollte der Bullenmarkt an den Aktienmärkten zu Ende gehen, wären die ehemaligen Highflyer wohl besonders stark von Kursverlusten betroffen. Allerdings gibt es noch keine konkreten Anzeichen für eine solche Trendwende.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sie schreiben, dass das Unternhemen ZOOM Video schwache Quartalszahlen vorgelegt hatte.Sie haben die Erwartungen der Analysten doch übertroffen? WIe kommt das zusammen? Zoom Video übertrifft im dritten Quartal mit einem Gewinn je Aktie von $1,11 die Analystenschätzungen von $1,09. Umsatz mit $1,05 Mrd. über den Erwartungen von $1,02 Mrd. / Quelle: Guidants News https://news.guidants.com