Closed-End Funds: Geschenktes Geld?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Angeblich bekommt man im Leben nichts geschenkt, vor allem nicht an der Börse. In englischsprachigen Artikeln, Interviews und Büchern zum Thema ist jeder zweite Satz „there is no free lunch.“ Soviel zur allgemeinen Weisheit. In der Realität gibt es Fonds, die sogenannten closed-end funds (geschlossene Fonds), die teilweise unter ihrem inneren Wert gehandelt werden. Würde man einen solchen Anteil kaufen und die Fondsanteile dann liquidiert werden, würde automatisch ein Gewinn entstehen. Ob Geld mit diesen Fonds so einfach zu verdienen ist, soll dieser Artikel klären.

Was sind Closed-End Funds?

Closed-End Funds (CEF) haben wenig mit herkömmlichen Fonds gemein, auch wenn die Grundidee dieselbe ist: durch die Investition in Aktien, Anleihen und andere Instrumente soll das Vermögen vermehrt werden. Die Art und Weise, wie das geschieht, ist aber sehr verschieden. Ein normaler Fonds kann über Anteile ge- und verkauft werden. Die durch den Kauf und Verkauf entstehende Nachfrage und das Angebot haben dabei keinen Einfluss auf den Wert des Fonds. Der Wert des Fonds entspricht der Entwicklung der Basiswerte, in die das Management investiert.

Bei den CEF ist das anders. Sie entstehen durch ein Initial Public Offering, durch das die Fondsgesellschaft Geld aufnimmt. Das ist der erste wesentliche Unterschied. Ein normaler Fonds nimmt kein Kapital durch ein IPO auf. Er erhält Mittel, indem Anleger der Gesellschaft Gelder zur Verwaltung überlassen. Die CEF Gesellschaft investiert das durch das IPO aufgenommene Kapital entsprechend ihrer Strategie. Die Anleger erhalten im Gegenzug Fondsanteile, die auf dem Sekundärmarkt gehandelt werden können. Das ist der zweite gravierende Unterschied. Der Preis eines CEF Anteils bemisst sich nicht automatisch an dem Wert der Investments, sondern allein an Angebot und Nachfrage. Nach dieser Systematik sind die Eigenschaften eines CEF eher mit einer Aktie als mit denen eines Fonds vergleichbar.

Ein normaler Fonds hält für gewöhnlich einen vergleichsweise hohen Cash Bestand. Sollten Anleger ihre Anteile verkaufen wollen, kommt die Refundierung der Mittel aus diesem Bestand. Sollten Anleger mehr Geld zurückfordern als im Cash Bestand vorhanden, müssen Beteiligungen verkauft werden. Bei CEFs erhalten Anleger ihr Geld zurück, indem sie ihre Anteile über die Börse verkaufen. Das Geld kommt also von anderen Anlegern und nicht vom Fonds selbst. Dieser bleibt vom Ein- und Ausstieg der Anleger und Investoren vollkommen unberührt. Das ermöglicht dem CEF Management unter anderem, einen sehr geringen Cash Bestand zu halten und voll investiert zu sein.

Das Geschenk

Ein normaler Fonds wird zum fairen Wert gehandelt. Der Preis eines Anteils bemisst sich einfach an den Preisen der Investitionen, die das Fondsmanagement getätigt hat. Besteht ein Fonds z.B. nur aus Automobilaktien und alle steigen in einem Jahr um 10%, gewinnt auch der Fonds entsprechend an Wert. Bei CEFs muss das nicht unbedingt so sein. Nehmen wir an, die Gesellschaft hat 200 Millionen Euro Kapital und investiert diese 200 Millionen Euro in dieselben Automobilaktien. Nach einem Jahr ist das Vermögen auf 220 Millionen gestiegen. Wenn 10 Millionen Anteile ausgegeben wurden, sollte man meinen, dass der Anteil mit einem Wert von ursprünglich 20 Euro jetzt 22 Euro wert ist. Das wäre logisch. In der Realität werden die 22 Euro an innerem Wert aber teils weiterhin zu 20 Euro gehandelt. Damit kann man 22 Euro zu 20 Euro kaufen, was einem Discount von 9,1% entspricht.

Das CEF Vermögen von 220 Millionen Euro entspricht dem Net Asset Value (Substanzwert). Es wäre nun theoretisch möglich die CEF Gesellschaft um 200 Millionen zu kaufen und zu liquidieren und so einen garantierten Gewinn von 20 Millionen zu erzielen. Das ist schon fast unverschämt. Teilweise sind die Discounts zum NAV sogar noch größer und können 30% oder mehr erreichen. Eigentlich sind das Arbitragemöglichkeiten, die es nicht geben dürfte.

Ist der Discount tatsächlich Arbitrage?

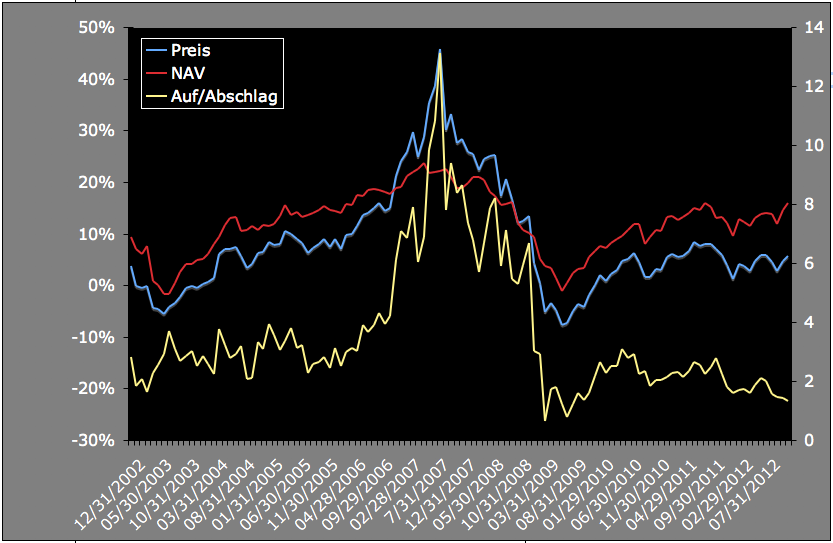

Die wenigsten CEFs werden zu ihrem NAV gehandelt. Viele Fonds haben einen hohen prozentuellen Abschlag. Andere wiederum haben einen sehr hohen Aufschlag. Der erste Chart zeigt ein Beispiel für einen Fonds mit momentanem Discount (linke Achse). Bis zum Jahr 2006 wurde der Fonds mit einem Discount von 10 bis 20% gehandelt. Bis 2008 drehte sich das Verhältnis um und Anleger mussten bis zu 50% Aufschlag auf den NAV zahlen, um Anteilsscheine zu erwerben. Seitdem schwankt der Discount wieder zwischen 10 und 25%.

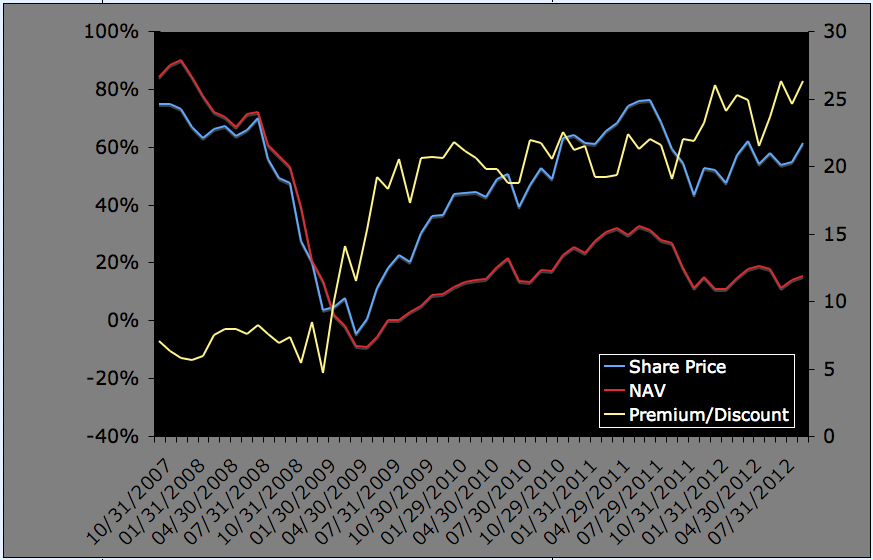

Im Gegensatz zu dem im ersten Chart gezeigten Boulder Growth & Income Fund, der nur kurzzeitig mit einem Aufschlag gehandelt wurde, handeln andere CEFs kontinuierlich mit Aufschlägen. Der zweite Chart zeigt den PIMCO Global StocksPlus & Income. Vor der Finanzkrise konnte man Anteilscheine zu einem leichten Discount erwerben. Seitdem weitet sich der Spread zwischen Preis und NAV immer weiter aus. Inzwischen liegt der Aufschlag bei 80%. Das muss man sich einmal vorstellen: es gibt Anleger, die 180 Euro zahlen um 100 Euro zu erwerben!

Wenn man diese Discounts und Aufschläge betrachtet, kommt einem schon der Gedanke, dass das nicht mit rechten Dingen zugeht. Tatsächlich sind sowohl die Abschläge als auch die Aufschläge ein gewisses Rätsel. Erklärungsversuche gibt es natürlich. So ist die Branche teilweise intransparent, vor allem wenn es um kleinere Gesellschaften geht, die ein Fondsvolumen von lediglich einigen Millionen Euro haben. Die hier gezeigten Beispiele sind aber CEFs von bekannten und seriösen Anbietern. PIMCO ist hoch angesehen und auch Boulder Funds ist seit langem erfolgreich auf dem Markt tätig.

Eine andere Erklärung ist die Einschätzung der Investoren bezüglich des Managements. Auf- und Abschläge könnten Ausdruck der Erwartung der zukünftigen Entwicklung sein. Einige Fonds sind allerdings seit Jahren stabil und operieren unter gleichem Management. Dennoch schwanken diese Fonds zwischen Discounts und Aufschlägen. Ein sehr stichhaltiges Argument ist die Liquidität. Wer große Anteilsmengen veräußern möchte, muss Geduld mitbringen. Der Boulder Growth Fund hat eine Marktkapitalisierung von 163 Millionen Dollar. Das durchschnittliche Handelsvolumen beträgt jedoch nur ca. 70.000 Stück oder gut 400.000 Dollar am Tag. Was auch immer die Erklärung für die hohe Ineffizienz des Marktes sein mag, eines ist klar: trotz der Notierungen unter Wert gibt es auch bei Closed-End Funds kein „free lunch.“

Kann man dennoch von CEFs profitieren?

Ein Blick auf die Auf- und Abschläge über die gesamte CEF Branche zeigt vor allem, dass die eigentliche Kursbewertung stark vom Marktsentiment abhängt. Aktienfonds handeln seit 2008 fast ausnahmslos unter Wert, während Anleihenfonds zu teils absurden Aufschlägen notieren. Vor 2008 machten Investoren einen weiten Bogen um Anleihe CEFs.

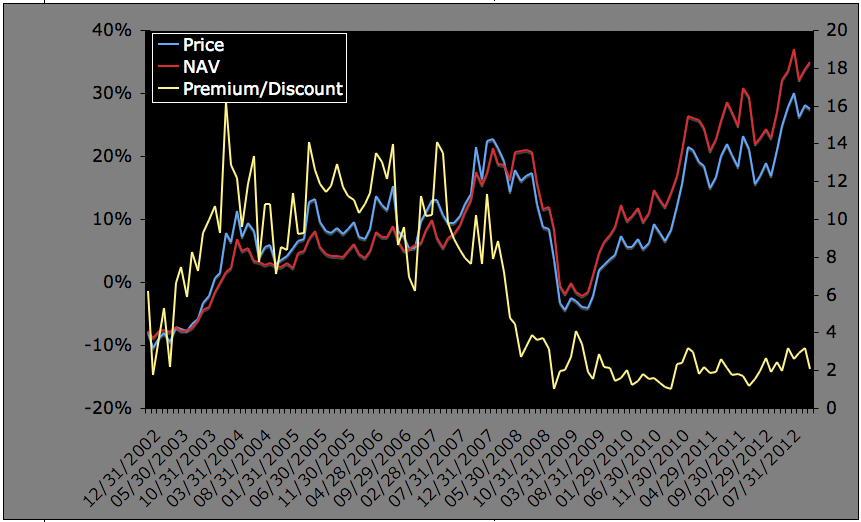

Grundsätzlich kann man als Anleger in CEFs investieren wie in normale Fonds. Wenn einem die Strategie zusagt, sollte die Entscheidung nicht allein vom Discount abhängen. Von einem Kauf eines Fonds mit enormen Aufschlägen ist aber abzuraten, denn es ist unwahrscheinlich, dass ein Fonds durch eine konservative Anleihenstrategie auf absehbare Zeit 70% an zusätzlichem Wert generieren kann. Käufe von Anteilen deutlich über dem NAV haben eine hohe Wahrscheinlichkeit für hohe Verluste. Geht man als Anleger davon aus, dass die Zeit der Aktien so langsam zurückkehrt, kann man sich über CEFs gut und günstig positionieren. Beim Kauf sollte unbedingt darauf geachtet werden, dass der Fonds eine gewisse Mindestkapitalisierung hat. Wurden z.B. nur Anteile im Wert von 10 Millionen ausgegeben, ist damit zu rechnen, dass die Liquidität miserabel sein wird. Für eine gewisse Basisliquidität braucht es schon um die 100 Millionen Dollar. Darüber hinaus muss man sich mit der Anlagestrategie auseinandersetzen. Einige CEFs haben es sich gar nicht als Ziel gesetzt, ewig zu operieren. Diese Fonds beginnen nach einigen Jahren, sich mit Ausschüttungsquoten jenseits der 10%/Jahr quasi selbst zu liquidieren. Große Kursgewinne sind also nicht zu erwarten. Der Profit wird über Dividenden erzielt, die teils bei 15% oder mehr liegen können. Zuletzt müssen auch noch die Kosten berücksichtigt werden, die jährlich anfallen. Diese Managementgebühren sollten nicht mehr als 2,5% betragen. Deutlich darüber liegende Gebühren deuten eher auf ein „free lunch“ für das Management hin. Ansonsten gilt für die Auswahl von Closed-End Funds auch das, was für normale Fonds gilt: eine Analyse der Investmentstrategie ist unabdingbar ebenso wie die Betrachtung der Historie. Chart 3 zeigt ein Beispiel dafür. Der Fonds zeigt keine negativen Auffälligkeiten (solche wären permanente Kursverluste seit Jahren gegen den Markt und ein sich über Jahre immer weiter ausdehnender Discount). Im Gegenteil, der Fonds zeigt eine solide Performance und ist inzwischen deutlich über die 2008er Hochs angestiegen. Der Discount von gut 10% ist nicht übertrieben groß. Hier könnte also die Hoffnung bestehen, dass nicht nur Kursgewinne erzielt werden, sondern auch der Fondskurs wieder über seinen NAV steigt.

Das Thema Closed-End Funds ist spannend. Die Möglichkeit, Anteile unter Liquidationswert zu kaufen, bietet aber keinen Vorteil, der sich innerhalb kurzer Zeit realisieren lässt. Solide Aktienfonds zeigen derzeit Abschläge bis 20%. Diese Divergenz zum NAV dürfte sich erst schließen, wenn das allgemeine Aktienklima besser wird und Investoren vermehrt risikofreudig werden. Das ist keine Sache, die sich schnell ändern wird. Die Aussage einiger Investmentgrößen des vergangenen Jahrhunderts, dass man mit dem Kauf eines CEF unter NAV nichts falsch machen kann, gilt so nicht mehr. Wer aber ohnehin in Aktienfonds investiert sein möchte, tut sich mit der Auswahl eines soliden Fonds keinen Schaden. Immerhin kann man häufig 10 Euro für 9 kaufen. Einen guten Überblick solcher Fonds finden Sie unter http://www.cefconnect.com/. Es ist auf jeden Fall ratsam sich mit dem Thema genauer auseinanderzusetzen und Fonds zu vergleichen, bevor eine Wahl getroffen wird.

Viel Erfolg

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.